На основании чего заполняется 6 ндфл в 1с

Порядок формирования 6-НДФЛ в программе 1С

Кто сдает форму 6-НДФЛ

Закон «О внесении изменений в НК РФ» от 02.05.2015 № 113-ФЗ установил для налоговых агентов, выплачивающих доходы физическим лицам, обязанность ежеквартально отчитываться в ИФНС о суммах налога, удержанного с таких доходов (п. 2 ст. 230 НК РФ в редакции закона № 113-ФЗ).

Данным нормативным актом был предусмотрен и порядок утверждения форм отчетности, возложенного на ФНС России. В итоге ФНС России был выпущен приказ от 14.10.2015 № ММВ-7-11/450@, которым для российских налогоплательщиков была введена форма 6-НДФЛ, обязательная к применению с 01.01.2016.

C 2021 года формуляр кардинально обновился приказом ФНС России от 15.10.2020 № ЕД-7-11/753@.

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Формирование 6-НДФЛ в «1С: ЗУП» («Зарплата и управление персоналом»)

Специалисты — разработчики «1С» оперативно отреагировали на изменения в законодательстве и дополнили релизы новой формой отчетности. Как и все остальные формы налоговых отчетов в «1С», по истечении отчетного периода 6-НДФЛ можно заполнить автоматически, программными средствами. Рассмотрим этот процесс на примере «1С: ЗУП» (3.0).

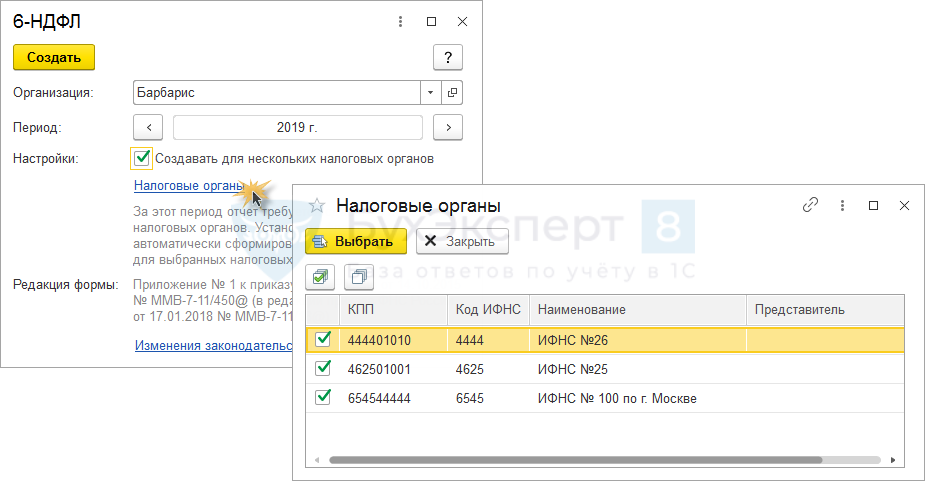

Для формирования 6-НДФЛ в 1С: ЗУП в главном меню «Отчетность. Справки» следует выбрать «1С — Отчетность», затем пункт «Создать» и в выпадающем меню «6-НДФЛ».

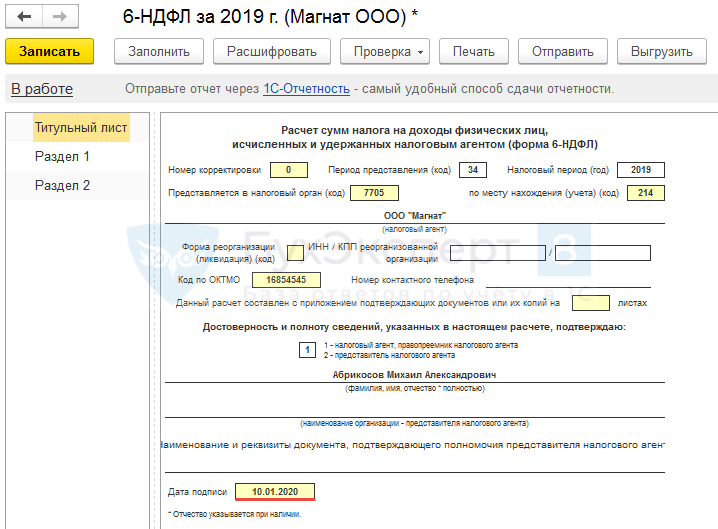

В появившемся окне для заполнения 6-НДФЛ следует выбрать организацию и указать период, за который формируется отчет.

ОБРАТИТЕ ВНИМАНИЕ! Под заполняемыми полями в окне 6-НДФЛ будет видна информация о редакции формы, которую заполнит программа. В дальнейшем в случае изменений для создания корректного отчета нужно будет отслеживать и правильную редакцию формы.

Нажимаем Enter и попадаем на страницу формы. Проверяем данные (помимо информации об организации и периода, будут видны также тип отчета (первичный или корректирующий), дата подписания и т. п.). Затем нажимаем «Заполнить», и «1С» переносит данные из регистров начисления НДФЛ за отчетный период в форму. Проект отчета готов!

Осталось его проверить. Вручную это можно сделать, сформировав в той же «1С» расчетную ведомость за тот же период. При корректном заполнении отчета показатели строк 110 «Сумма начисленного дохода» и 140 «Сумма исчисленного налога» в 6-НДФЛ должны совпадать с итогами по графам «Всего начислено» и «Всего удержано» в расчетных ведомостях за тот же период.

Исправление ошибок для формирования 6-НДФЛ — это отдельный обширный вопрос. В этой статье мы не будем останавливаться на нем подробно. Отметим только, что если при сверке с расчетной ведомостью обнаружены расхождения, то в проекте 6-НДФЛ доступна функция расшифровки строк. Для этого ставим курсор на нужную строку (например, 110) и либо дважды кликаем на нее левой кнопкой мыши, либо 1 раз нажимаем правую кнопку мыши и в выпадающем меню выбираем «Расшифровать». Получившуюся расшифровку удобно сверять с расчетной ведомостью на предмет выявления отличий.

Об отправке отчета в ФНС по электронным каналам связи читайте в статье «Можно ли заполнить форму 6-НДФЛ онлайн?».

Где найти и как заполнить 6-НДФЛ в «1С 8»

Стандартное место 6-НДФЛ в 1С 8 такое: «Отчеты» — «Регламентированные отчеты» —«6-НДФЛ». Иногда отчет может вдруг потеряться, тогда искать его следует тоже в «Регламентированных отчетах», но в общем «Справочнике отчетов». В справочнике следует установить галочку напротив 6-НДФЛ и в верхнем меню нажать «Восстановить». Отчет вернется на обычное место.

Алгоритм создания и заполнения нового отчета аналогичен описанному выше для «1С: ЗУП».

Нюансы по 6-НДФЛ в «1С 7»

Изначально вообще не планировалось выпускать обновления к «семерке», чтобы стимулировать пользователей переходить на «восьмерку».

В результате в «семерке» 6-НДФЛ автоматически не формируется. То есть там есть форма отчета и возможность его выгрузки, есть внесенные в общие регистры данные по выплатам и удержаниям, но заполнять и проверять их нужно вручную, соотносясь с разъяснениями ФНС по заполнению 6-НДФЛ, изложенными, в том числе в письмах от 12.02.2016 № БС-3-11/553@ и от 25.02.2016 № БС-4-11/3058@.

Как вести налоговый регистр для заполнения 6-НДФЛ, узнайте в статье «Образец заполнения налогового регистра для 6-НДФЛ».

Итоги

Форма 6-НДФЛ в 1С формируется автоматически, за исключением устаревающих версий «1С 7». Процесс автоматического формирования несложен. Главное, чтобы в программу перед этим были верно внесены данные о доходах физлиц за отчетный период и суммах удержанного НДФЛ.

Заполнение 6-НДФЛ в 1С 8.3 ЗУП (до 31.12.2020 года)

В данной статье рассмотрим:

Кто и когда сдает 6-НДФЛ

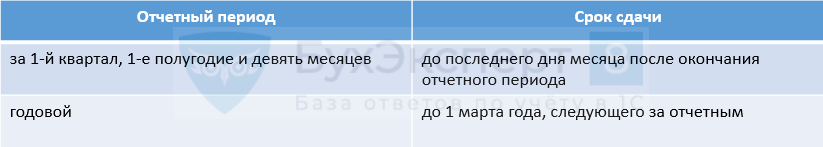

Установлены следующие сроки подачи отчета:

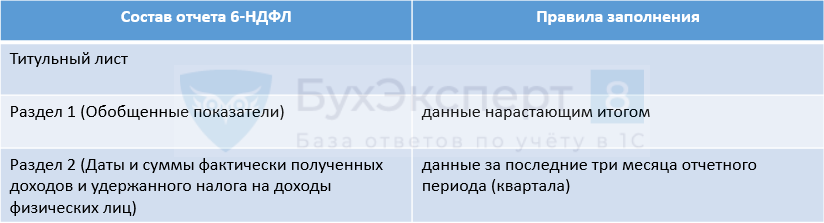

Составляющие отчета 6-НДФЛ :

Получите понятные самоучители 2021 по 1С бесплатно:

6-НДФЛ передается электронно. В бумажном виде отчет можно сдать, если численность до 10 человек.

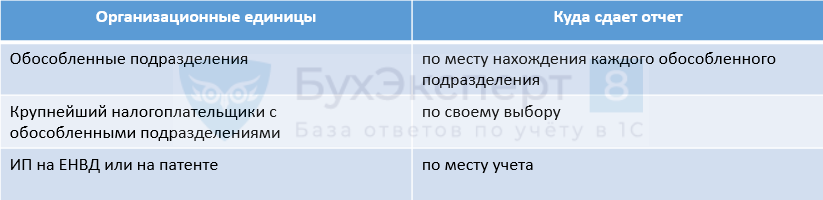

Место сдачи отчета 6-НДФЛ определяет в зависимости от того, какая организационная единица сдает отчет:

С 2020 г. если несколько обособок находятся на территории одного муниципального образования, то можно назначить одно «ответственное» подразделение, которое будет сдавать отчет за всех. Предварительно только необходимо уведомить об этом ИФНС по соответствующей форме.

В отчет 6-НДФЛ попадают данные по рассчитанному и удержанному НДФЛ. Информации по перечисленному НДФЛ в отчете нет.

Как заполнить

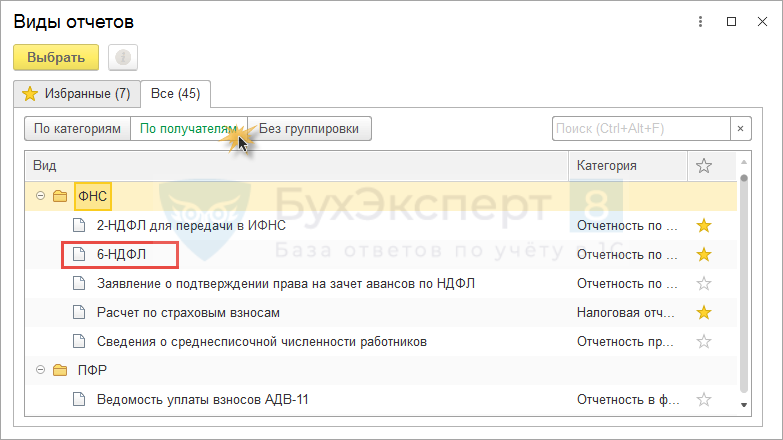

Отчет 6-НДФЛ в 1С 8.3 ЗУП создается в сервисе 1С-Отчетность ( Отчетность, справки – 1С-Отчетность ). В форме Видов отчетов можно переключатель установить в положение По получателям и в разделе ФНС выбрать отчет 6-НДФЛ :

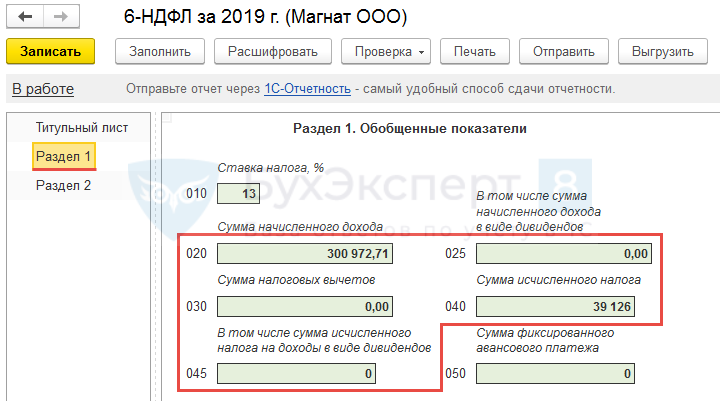

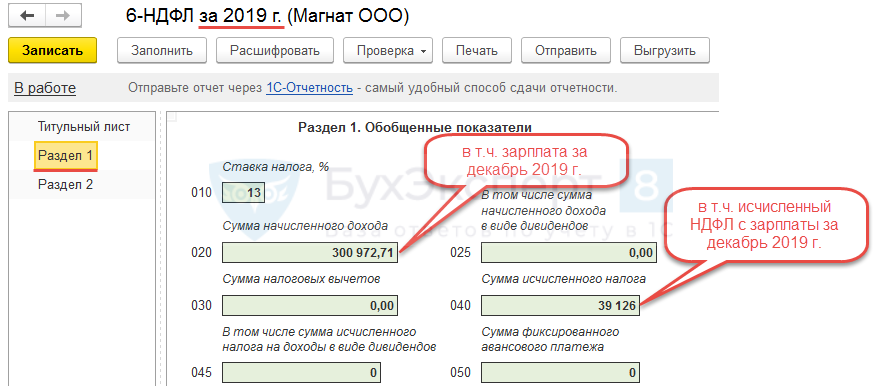

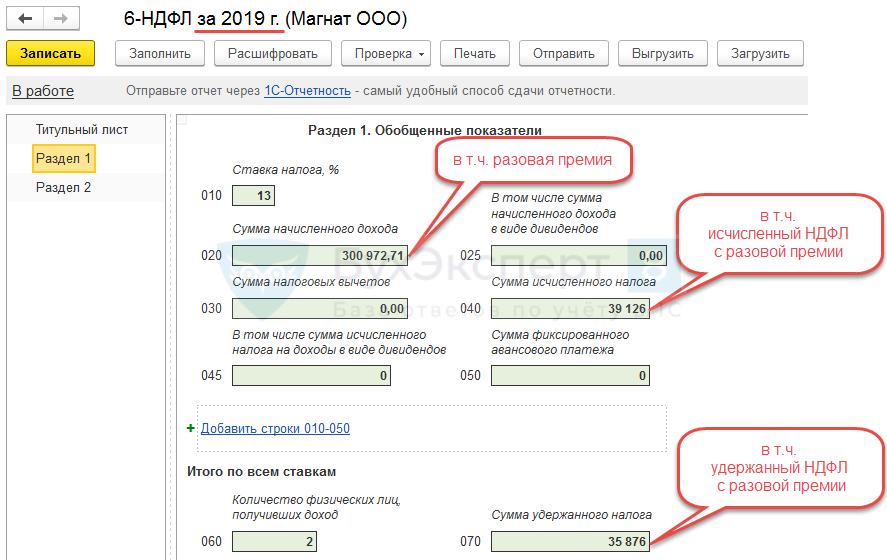

Раздел 1

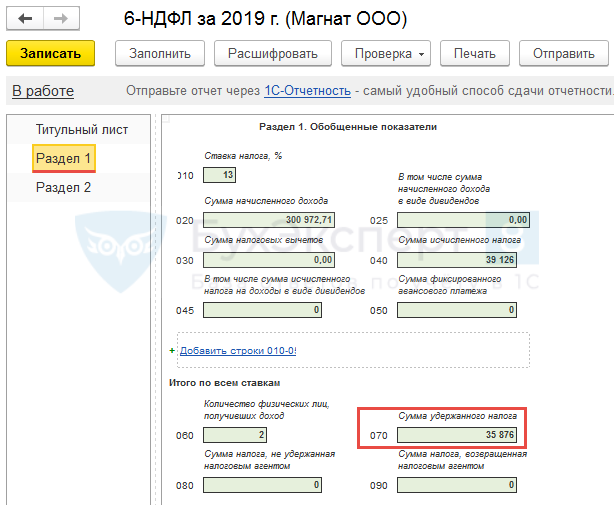

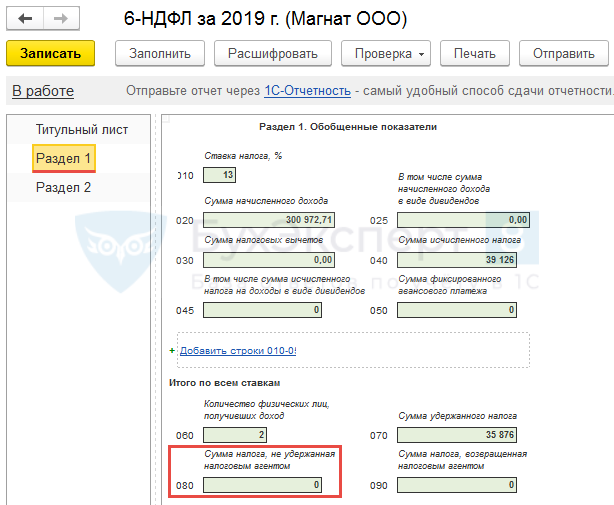

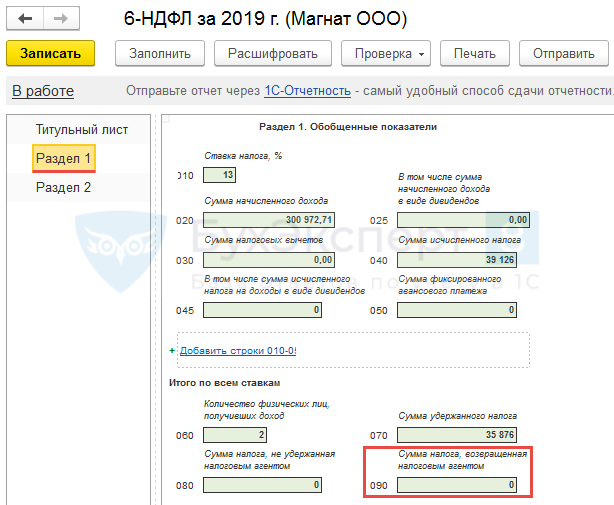

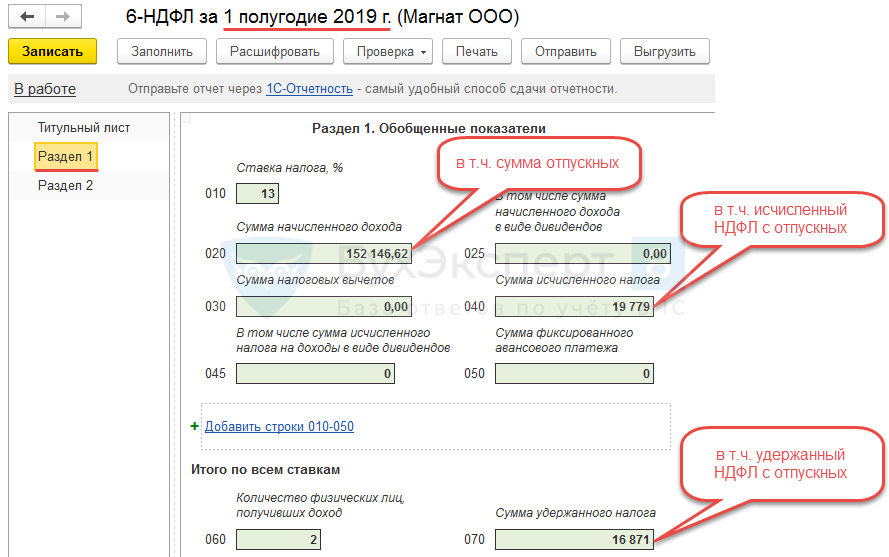

В Раздел 1 (Обобщенные показатели) показатели попадают нарастающим итогом. Здесь отражаются данные по суммам рассчитанного дохода и по НДФЛ: исчисленному, удержанному, не удержанному и возвращенному.

В строки с 020-045 суммы включаются по дате, когда доход фактически получен:

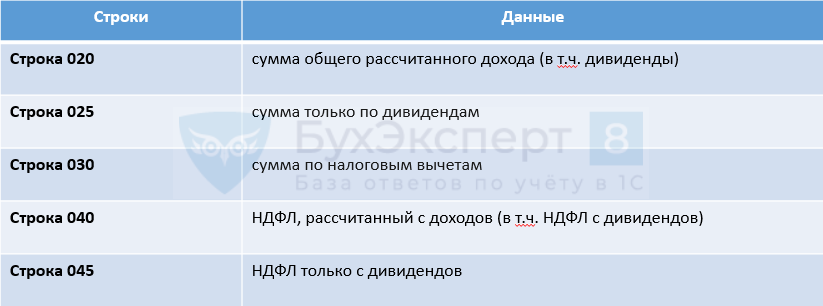

Строки включают в себя следующие значения:

В строке 070 отражается НДФЛ, который был удержан до последнего дня квартала, который включается в отчет 6-НДФЛ :

В строке 080 необходимо отражать сумму НДФЛ, которую до конца года невозможно будет удержать с работника:

Как пример такой ситуации — это выдача после даты увольнения натурального дохода работнику, который был уволен. В сложившихся обстоятельствах у бывшего сотрудника нет выплачиваемых доходов, а значит нет возможности удержать рассчитанный НДФЛ.

Чтобы 080 строки содержала корректные данные важно обращать внимание на Дату подписи отчета на Титульном листе :

Строка 090 предназначена для отражения возвращенного НДФЛ, который до этого был излишне удержан с работника:

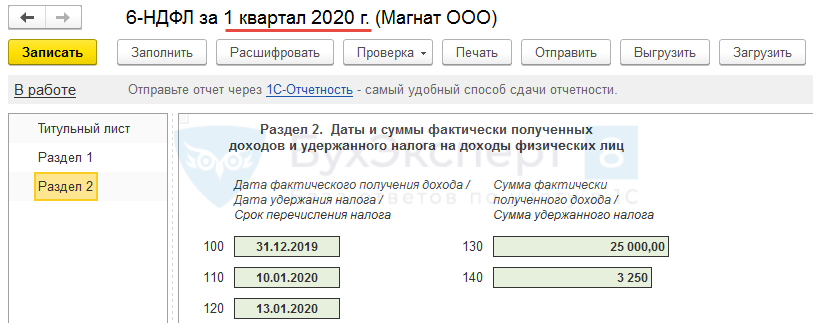

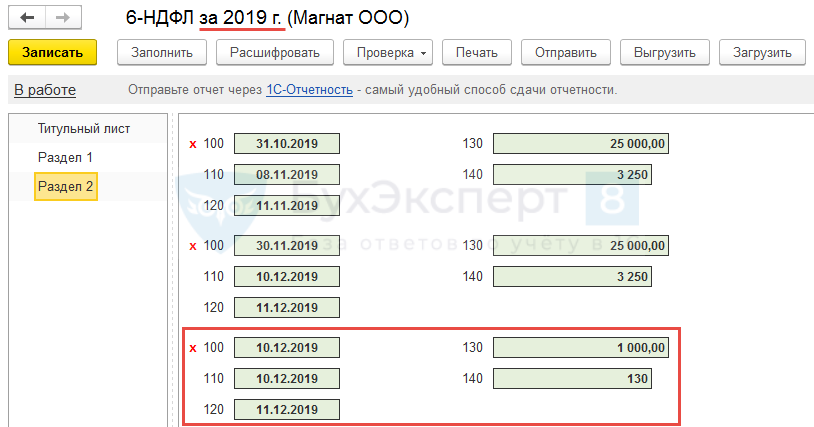

Раздел 2

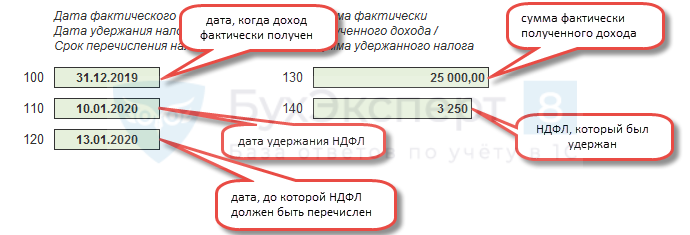

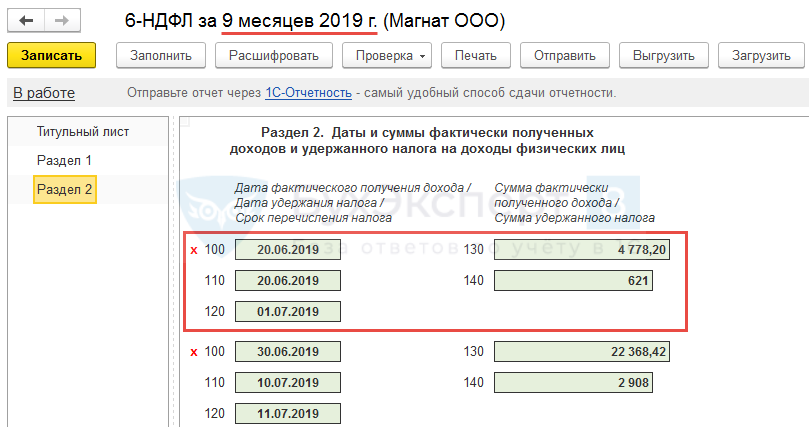

В Разделе 2 (Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц) – выводятся блоки с размерами выплаченных доходов и соответствующе удержанным НДФЛ за последний отчетный квартал.

Блоки, состоящие из строк, содержат следующую информацию:

Дата в строке 120 — это план, а не факт по перечислению НДФЛ. Сумма НДФЛ, которая реально перечислена в бюджет и фактическая дата его отправки в 6-НДФЛ не отражается.

Попадание блоков по вышеописанным данным в Разделе 2 отчета 6-НДФЛ за конкретный период зависит от даты крайнего срока перечисления налога (строки 120). К какому периоду относится эта дата, в отчет за такой период и попадет блок с перечисленными данными.

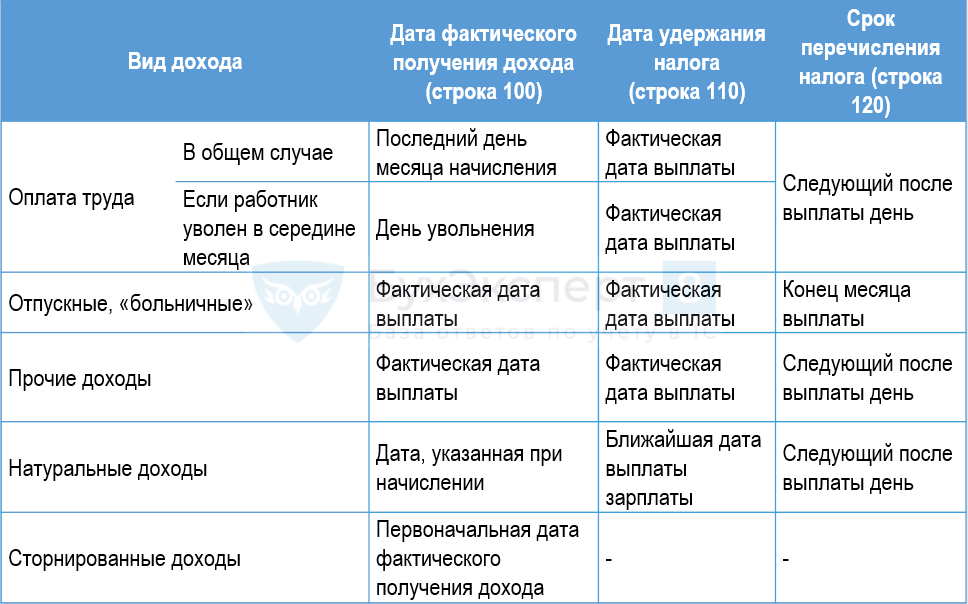

Вид дохода определяет:

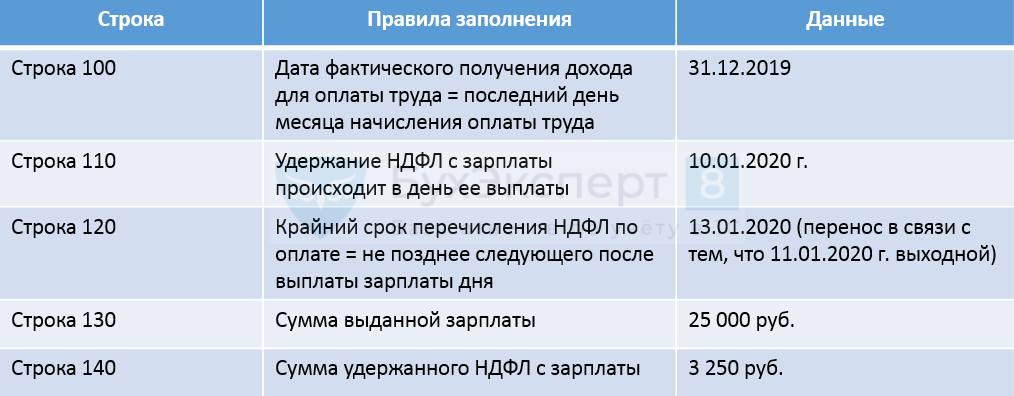

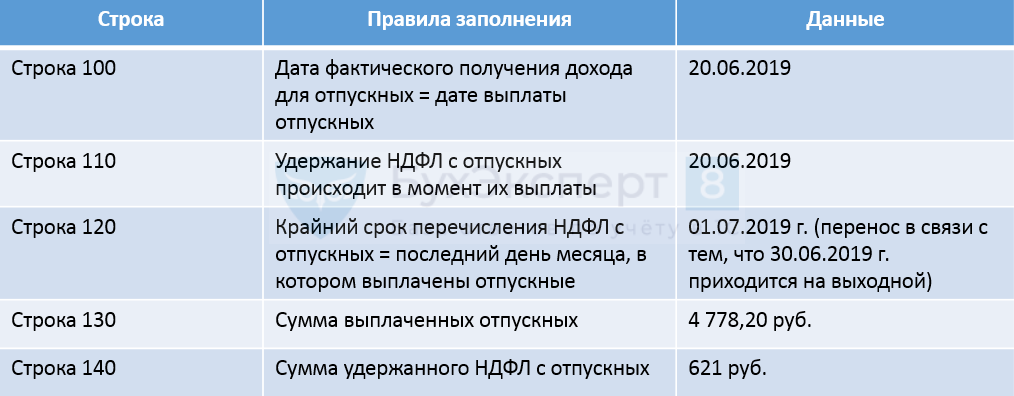

Приведенные в таблице данные как раз демонстрируют эту зависимость:

Например, суммы по отпуску выплачены работнику 20.06.2019 г. По общему правилу НДФЛ с отпускных может перечисляться до последнего числа месяца, в котором они выплачены. Однако 30.06.2019 г. приходится на выходной день, поэтому срок перечисления отодвигается на следующий после выходного рабочий день. Получается, что срок перечисления (т.е. строка 120) – это 01.07.2019 г., уже относится к следующему отчетному периоду.

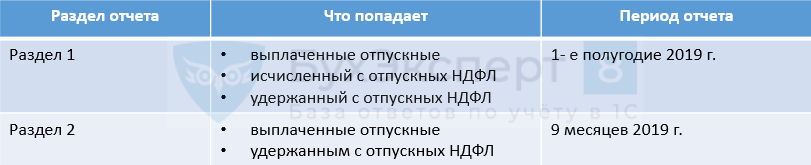

Поэтому данные в отчете 6-НДФЛ по периодам распределяются следующим образом:

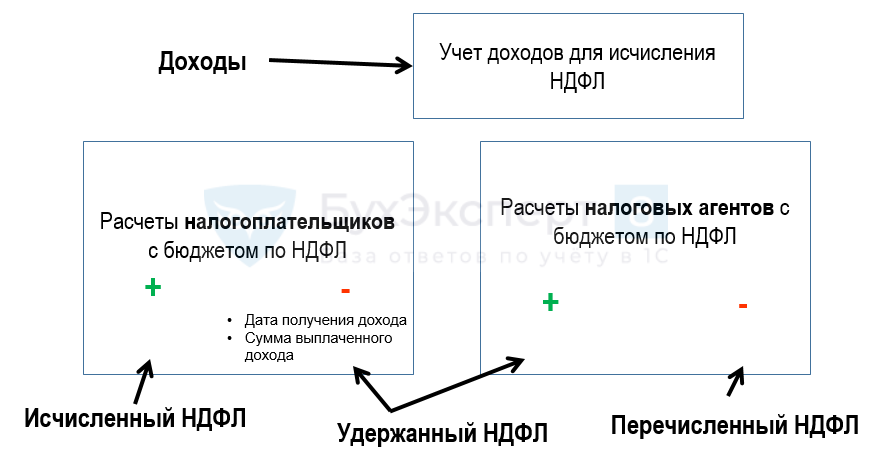

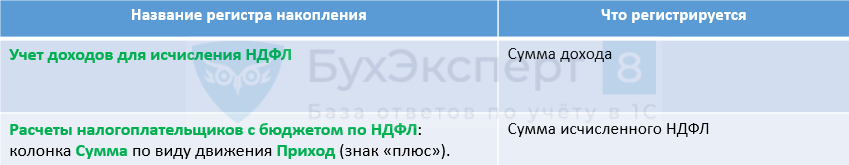

Как формируются данные 6-НДФЛ в 1С 8.3 ЗУП

Учет НДФЛ в 1С 8.3 ЗУП ведется по следующим регистрам:

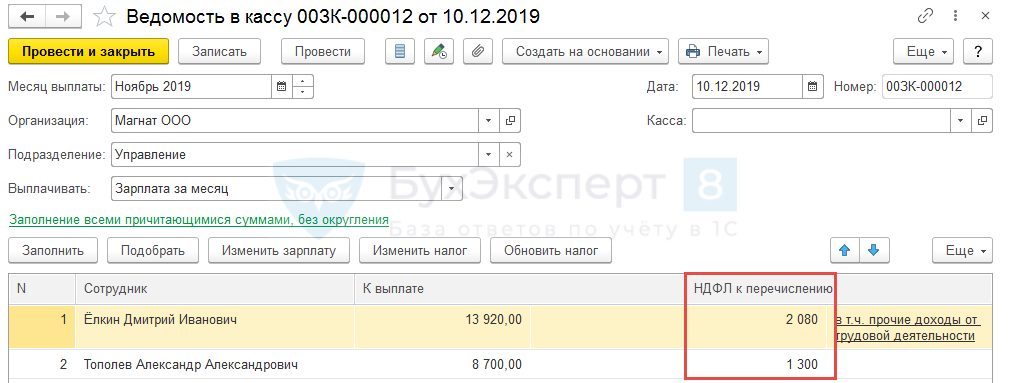

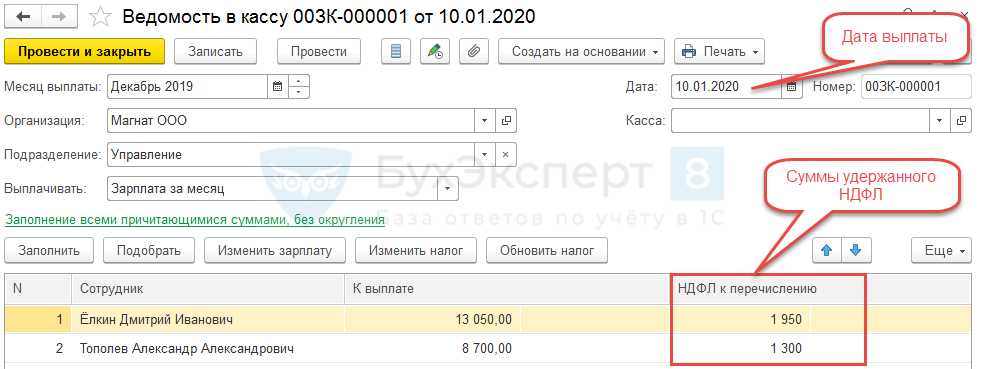

При проведении Ведомостей… в колонке НДФЛ к перечислению регистрируется сумма удержанного НДФЛ.

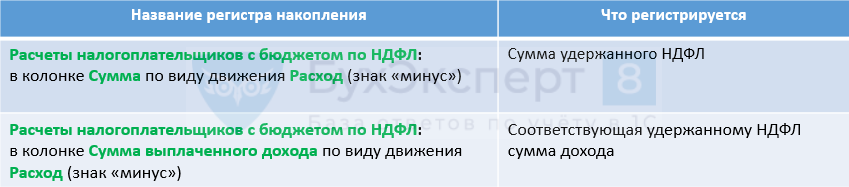

Эти данные при проведении документа попадают в такие регистры:

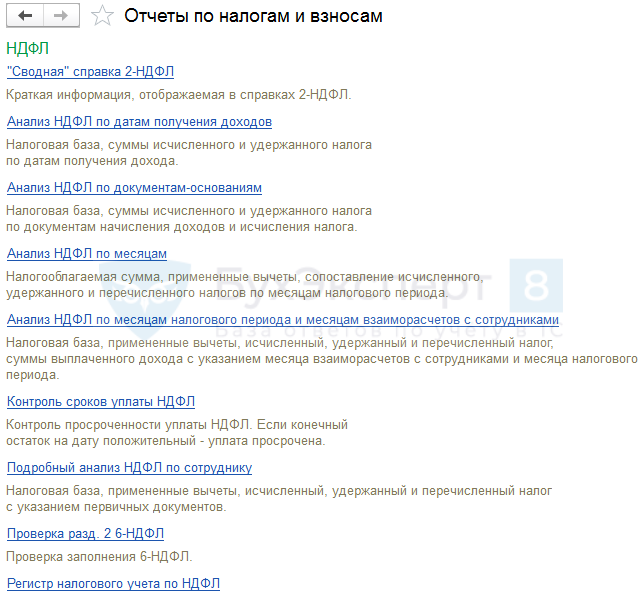

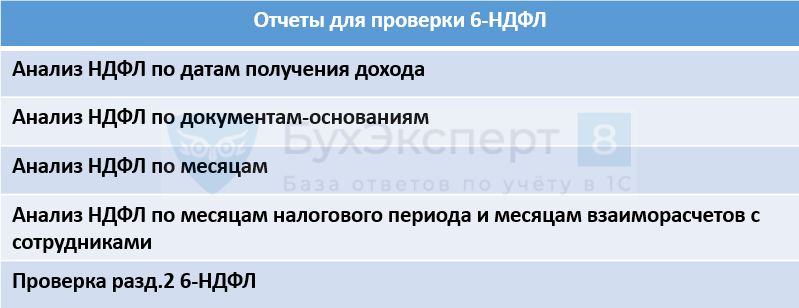

Отчеты для проверки

Примеры заполнения

Перейдем к рассмотрению заполнения отчета 6-НДФЛ в 1С 8.3 ЗУП на ряде ситуаций.

Пример 1. Зарплата в 6-НДФЛ

Дата, когда доход по зарплате получен фактически – это последнее число месяца его начисления. Поэтому зарплатный доход – 25 000 руб. и НДФЛ с него – 3 250 руб. окажутся годовом 6-НДФЛ в Разделе 1 в строках 020 и 040 соответственно.

По причине того, выдаваться декабрьская зарплата будет в 2020 г. (10.01.2020 г.), то и НДФЛ будет удерживаться уже в 2020 г. Поэтому в строку 070 в Раздел 1 за 2019 г. не попадет НДФЛ, удержанный с зарплаты:

Заполнение Раздела 2 будет произведено так, как указано в таблице:

Из-за того, что плановый срок перечисления (строка 120) попадает на 1 квартал 2020 г., то блок декабрьской зарплатой и НДФЛ с нее, отразится в Раздел 2 отчета 6-НДФЛ за 1 кв. 2020 г.

Пример 2. Отпускные в 6-НДФЛ

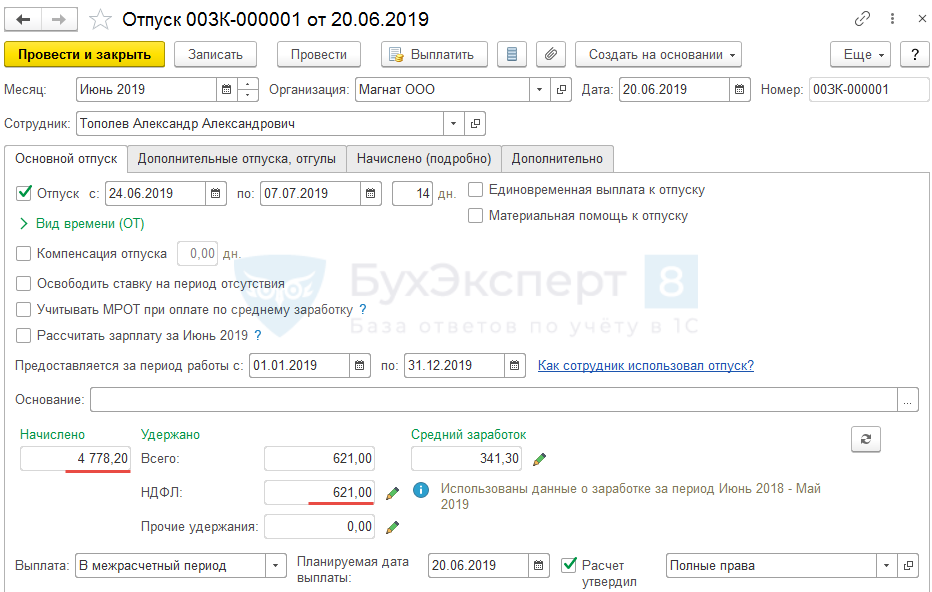

В июне 2019 г. документом Отпуск сотруднику рассчитаны отпускные в сумме 4 778,20 руб. и НДФЛ с них – 621 руб.:

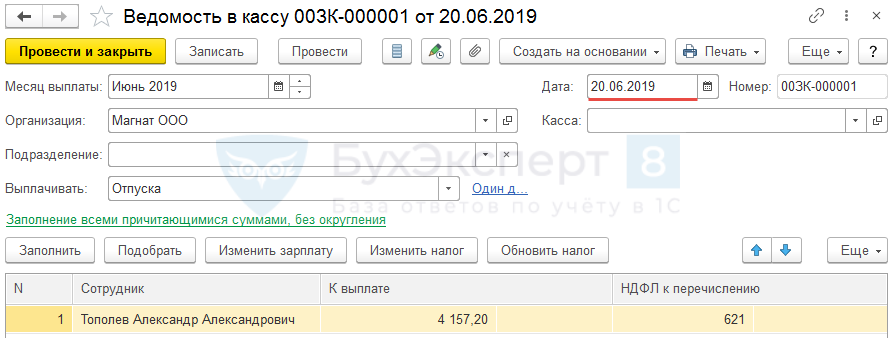

Выплата начисленного происходит 20.06.2019 г. отдельной Ведомостью в кассу :

Дата, когда получен доход по отпускным, соответствует дате их выплаты. Поэтому отпускные (4 778,20 руб.) и исчисленный с них НДФЛ (621 руб.) попадут в полугодовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

Заполнение Раздела 2 по отпускным и НДФЛ с них будет произведено так, как указано в таблице:

Из-за того, что планируемый срок перечисления (строка 120) приходится на 3 квартал 2019 г., то блок с отпускными и удержанным с них НДФЛ попадет в Раздел 2 отчета 6-НДФЛ за 9 месяцев 2019 г.

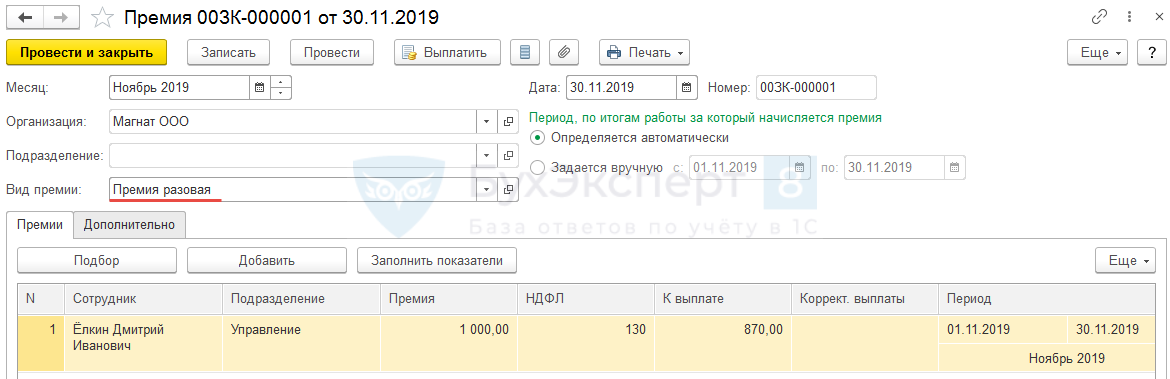

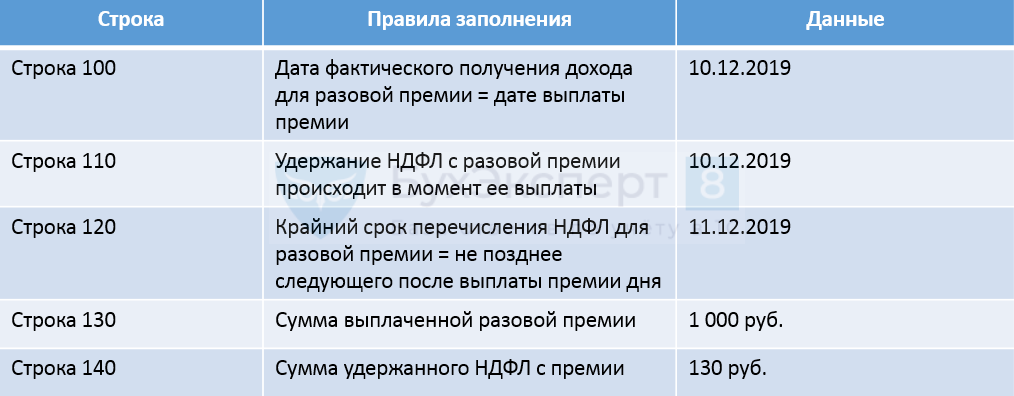

Пример 3. Разовая премия в 6-НДФЛ

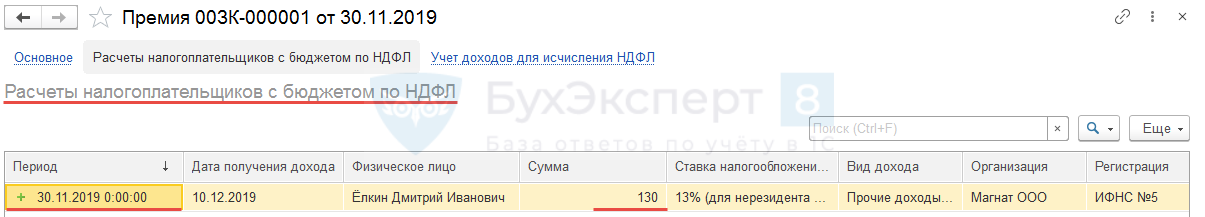

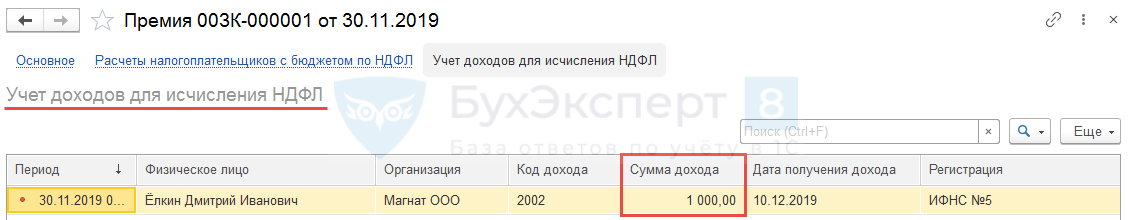

В ноябре 2019 г. за этот же месяц документом Премия сотруднику Ёлкину Д.М. рассчитана Премия разовая в сумме 1 000 руб. и НДФЛ с нее – 130 руб.:

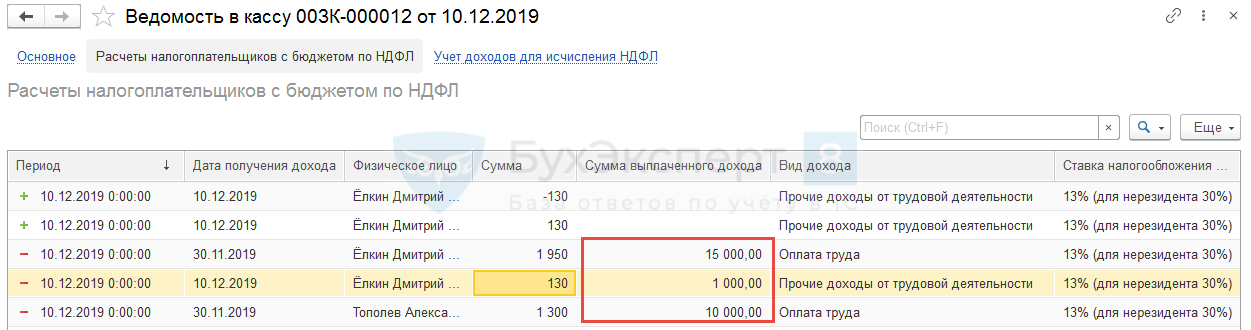

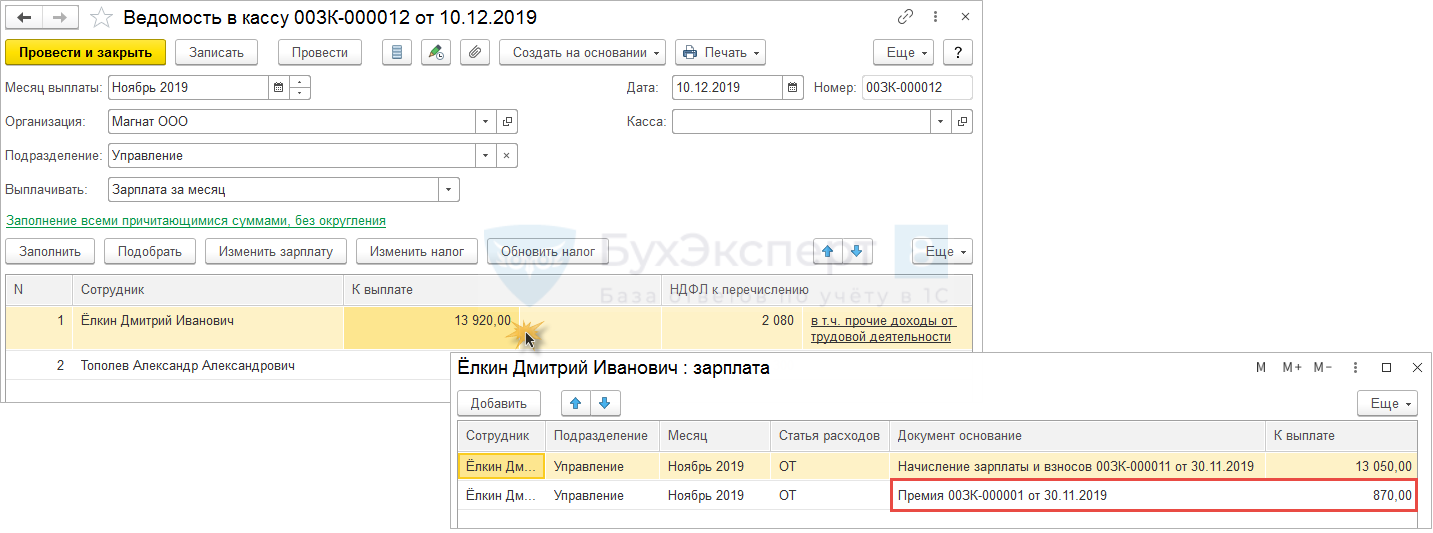

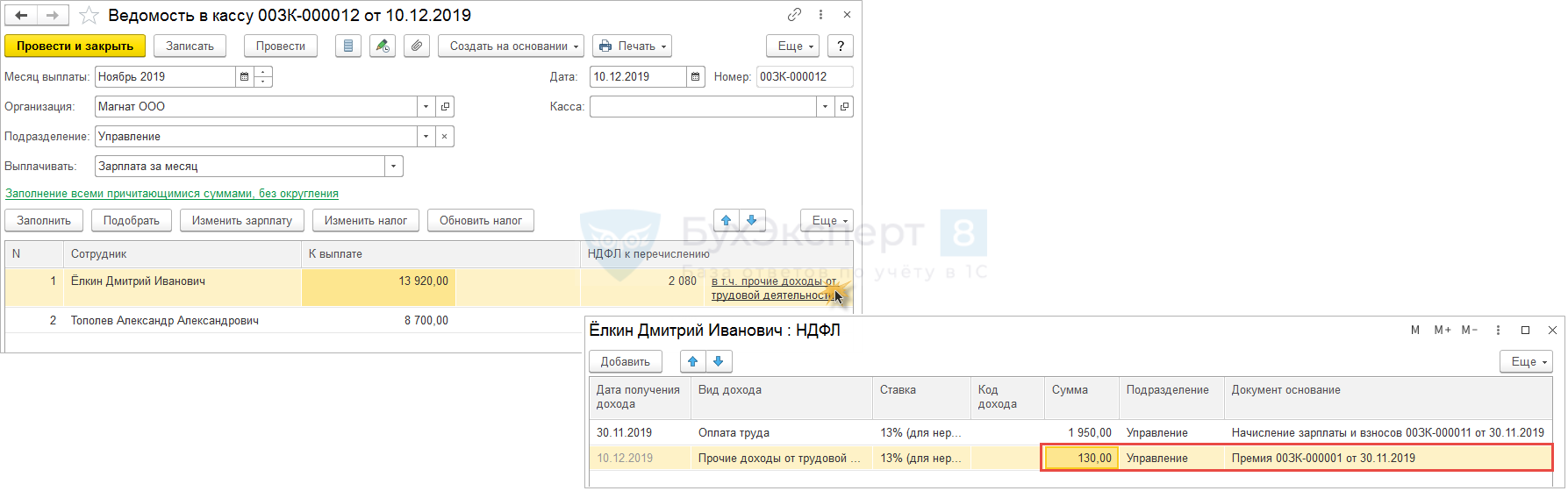

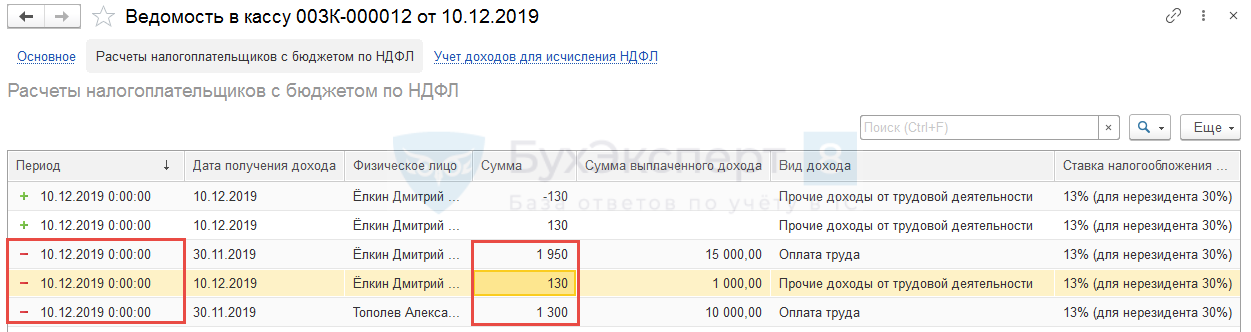

10.12.2019 г. заодно с заработной платой за ноябрь 2019 г. произведена выплата премии:

и удержан НДФЛ с нее – 130 руб.:

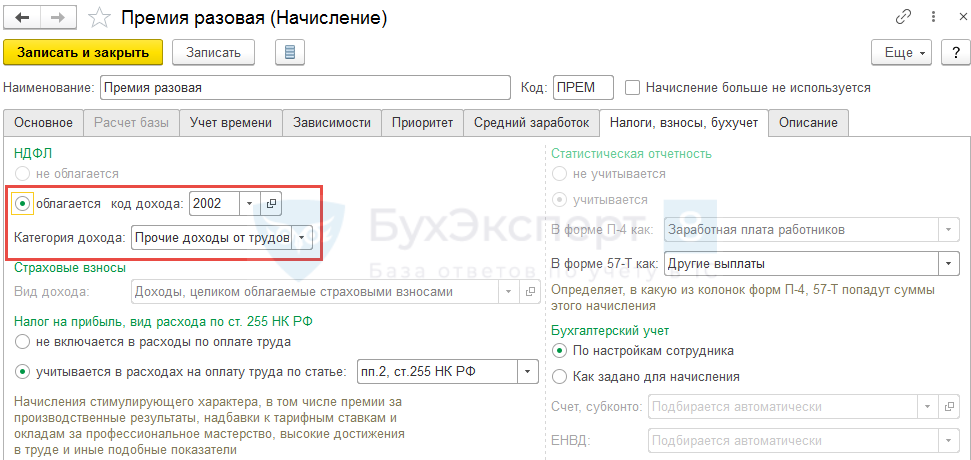

Для последующей правильной регистрации даты получения дохода для Премии разовой следует перед ее начислением проверить, что в ее параметрах на вкладке Налоги, взносы, бухучет в качестве НДФЛ выбран код 2002, а для поля Категория дохода установлено – Прочие доходы от трудовой деятельности :

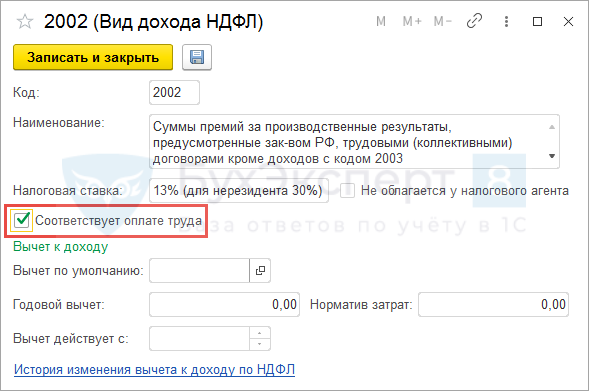

В коде НДФЛ 2002 ( Налоги и взносы – Виды доходов НДФЛ ) должен быть взведен флажок Соответствует оплате труда :

Только в этом случае в качестве даты получения дохода для Премии разовой будет регистрироваться дата ее выплаты.

По причине того, что дата, когда фактически получен доход в виде Премии разовой – это даты ее выплаты (10.12.2019 г.), то сумма премии – 1 000 руб. и НДФЛ с нее – 130 руб. попадут в годовой отчет 6-НДФЛ в Раздел 1 в строки 020 и 040 соответственно.

В Разделе 2 происходит заполнение блоков по премии по нижеописанным правилам:

См. также видео: Порядок заполнения Раздела 2 в 6-НДФЛ и срок уплаты НДФЛ с доначисленных отпусков и больничных листов

См. также:

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда смотрите материалы по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Анализ расчета 6-НДФЛ в 1С:ЗУП 8

При попытке анализировать расчет 6-НДФЛ возможны определенные трудности в понимании того, как заполнены поля отчета. Эти трудности вызваны не только требованиями законодательства, но и последствиями допущенных в работе ошибок. Учитывая пожелания пользователей, для анализа исчисленного, удержанного и подлежащего перечислению НДФЛ в программе «1С:Зарплата и управление персоналом 8» начиная с версии 3.1.8 отчет «Анализ НДФЛ» дополнен возможностью детализации по документам-основаниям и регистраторам, датам получения дохода, категориям дохода и срокам уплаты, а также информацией о суммах выплаченного и невыплаченного дохода, суммах налога, оставшихся к удержанию и перечислению.

Новые отчеты по НДФЛ в 1С и возможности расшифровок

Для всех вариантов отчета доступны расшифровки содержимого полей (рис. 1).

Рис. 1. Расшифровка содержимого полей отчета «Анализ НДФЛ»

Чтобы понять, почему те или иные поля отчета 6-НДФЛ заполнены соответствующим образом, часто бывает полезно расшифровать Анализ НДФЛ по документам-основаниям и по регистраторам.

Согласно пункту 3 статьи 226 НК РФ исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 НК РФ.

В программе «1С:Зарплата и управление персоналом 8» фактически полученный доход начисляется и регистрируется документами, начисляющими доход:

Эти документы служат Регистраторами дохода и Документами-основаниями расчета НДФЛ.

В соответствии с пунктом 4 статьи 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 факт удержания НДФЛ регистрируется платежными ведомостями: Ведомость в банк; Ведомость в кассу; Ведомость на счета; Ведомость через раздатчика.

Платежные ведомости служат Регистраторами удержания налога.

Соответственно, в отчете Анализ НДФЛ при расшифровке по Документам-основаниям полей Доход Начислено; Доход Выплачено; Вычеты; Налог Исчислено; Налог Удержано; Налог Перечислено отображаются документы, начисляющие доход и послужившие основанием для формирования выплаты дохода и исчисления удерживаемых сумм НДФЛ. При расшифровке по Регистраторам полей Доход Начислено; Вычеты; Налог Исчислено отображаются эти же документы, начисляющие доход. А при расшифровке по Регистраторам полей Доход Выплачено; Налог Удержано; Налог Перечислено по Регистраторам отображаются платежные ведомости.

Отчет Подробный анализ НДФЛ по сотруднику позволяет сразу увидеть и Документы-основания, и Регистраторы для всех полей отчета по выбранному Сотруднику.

Для удобства использования отчетов предусмотрено изменение их внешнего вида на экране. По кнопке Настройки. на закладке Оформление можно отрегулировать цветное выделение расхождений по НДФЛ флагами (рис. 2):

Рис. 2. Оформление отчета «Анализ НДФЛ»

Часто у бухгалтеров вызывает недоумение ситуация, когда в регламентированном отчете по форме 6-НДФЛ суммы не совпадают с данными, отраженными в аналитическом отчете Полный свод начислений удержаний и выплат.

Дело в нецелевом использовании этого аналитического отчета. Для анализа формы 6-НДФЛ следует применять отчеты Анализ НДФЛ.

Пример

Сотруднику за октябрь начислено пособие по временной нетрудоспособности 10 000 руб. и оклад 10 000 руб., НДФЛ составил 2 600 руб. И оклад, и больничный были одновременно выплачены в ноябре одной платежной ведомостью.

В отчет Полный свод начислений удержаний и выплат, как и в соответствующий ему отчет Расчетный листок, данные собираются по принципу месяца, в котором произведено начисление (поле Месяц в шапке документов, начисляющих доход). Это соответствует требованиям статьи 136 ТК РФ о расшифровке выплачиваемых сотруднику сумм.

Однако отчет 6-НДФЛ строится на основании совсем других принципов, в соответствии с НК РФ, то есть с учетом дат фактического получения дохода и реальных выплат сотруднику. Поэтому в Разделе 2 годового отчета 6-НДФЛ эти суммы разбиты на 2 блока. Из отчета Анализ НДФЛ по месяцам пользователь может видеть распределение дохода и НДФЛ по месяцам.

Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками (рис. 3) соединяет в одном отчете данные о доходе и налоге во всех интересующих разрезах сразу.

Рис. 3. Отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками»

Этот отчет будет полезен для поиска допущенной ошибки, возникшей из-за того, что сумма к выплате по платежной ведомости верна, но сформирована на основании документов прошлых периодов, начисливших доход. Такое могло случиться, например, если ранее, когда даты выплат не влияли на отчетность по НДФЛ, были произведены выплаты безотносительно произведенных начислений.

Полезен этот отчет и при анализе строки 70 Раздела 1 отчета 6-НДФЛ. Здесь отражается удержанный налог нарастающим итогом с начала налогового периода.

В эту строку попадает налог, удержанный в текущем налоговом периоде с доходов, начисленных в прошлые налоговые периоды. Поэтому без одновременной расшифровки доходов в разрезах их начисления и выплаты не обойтись.

Отчет Анализ НДФЛ по документам-основаниям будет полезен, например, для выявления ошибочных случаев, когда доход начислен одним документом, а в ведомости, выплачивающей его, налог удержан на основании другого документа.

Возникнуть такая ситуация могла при ручных правках или при нарушениях методологии работы с программой.

Отчет Подробный анализ НДФЛ по сотруднику поможет разобраться пользователю с тем, какие налоговые вычеты, в каком периоде, к какому доходу были применены, и будет хорошим подспорьем в понимании значений Регистра налогового учета по учету налога на доходы физических лиц для выбранного налогоплательщика.

В заключение отметим, что применение всего комплекса отчетов по анализу НДФЛ облегчает понимание заполнения отчета 6-НДФЛ и помогает отследить и не пропустить крайние сроки уплаты НДФЛ.