Накопительная пенсия и страховая чем отличаются

Накопительная пенсия и страховая чем отличаются

АО «НПФ Сбербанка» заботится о безопасности своих клиентов и уведомляет вас о необходимости использовать в работе с сайтом только современные браузеры. Это позволит оказывать вам услуги самого высокого качества. Для корректного взаимодействия с сайтом рекомендуем использовать Google Chrome версии 29 и выше, Mozilla Firefox версии 27 и выше, Microsoft Internet Explorer версии 9 и выше, Opera версии 10 и выше, Safari версии 7 и выше.

Пенсия: отвечаем на главные вопросы о том, как обеспечить свое будущее

Представители различных поколений все чаще приходят к пониманию, что страховая пенсия вряд ли сможет обеспечить им безбедную старость, и поэтому активно интересуются инструментами для долгосрочных накоплений. Мы проанализировали поисковые запросы, касающиеся инвестиций в пенсию, и попытались ответить на самые популярные из них.

1. Какую пенсию хотят получать россияне?

Как показывает другое исследование, большинство россиян относят к условиям достойной жизни на пенсии собственное жилье, качественную медицину, в том числе платную, питание не только дома, но и в кафе и ресторанах, возможность заниматься спортом и хобби, современную бытовую технику, доступ к культурным ценностям. Государственная пенсия точно не сможет обеспечить все нужды и запросы будущих пенсионеров.

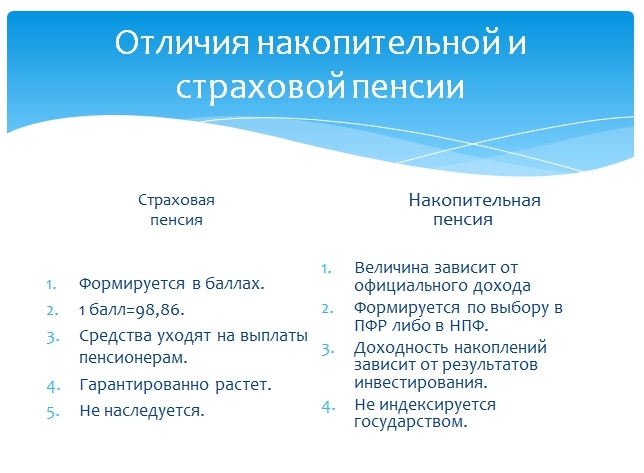

2. Чем отличается страховая пенсия от накопительной?

Как выяснил НПФ Сбербанка, 51% россиян не разбираются в том, как формируется их пенсия. Согласно анализу поисковых запросов, касающихся пенсий, пользователи интересуются, в чем разница между накопительной и страховой пенсией.

Для информирования пользователей, а также для создания долгосрочных накоплений в СберБанк Онлайн запущен раздел «Пенсии» (приложение необходимо обновить до последней версии), теперь вся информация об основных видах пенсий находится в одном месте. Сервис позволяет за 5-10 минут узнать размер страховой пенсии, рассчитанной на текущий момент, и разобраться в тонкостях выплат. Там же пользователь может увидеть, в каком НПФ (или ПФР) находятся его накопления по накопительной пенсии и их сумму.

«Пенсионная витрина» наглядно демонстрирует механику расчета пенсионных выплат и рассказывает, как можно обеспечить себе комфортную жизнь в будущем.

3. Что такое индивидуальный пенсионный план?

С помощью индивидуального пенсионного плана можно накопить на дополнительную пенсию за счет самостоятельных взносов и инвестиционного дохода фонда.

4. Как оформить налоговый вычет за взносы на накопительную пенсию?

Если вы сами копите на пенсию, можно «убить сразу двух зайцев»: оформить ИПП и получить социальный налоговый вычет, т.е. увеличить уровень своей будущей пенсии и при этом вернуть часть средств, уплаченных в бюджет в виде налогов. Возврат части взносов на ИПП можно сделать онлайн — до 15 600 ₽ в год, заказав у Сбера услугу составления и подачи декларации.

5. Какой может быть дополнительная пенсия?

Клиентов розничных пенсионных программ привлекает возможность самим определять размер дополнительной пенсии. Ключевыми вопросами, на которые пользователи ищут ответ в Сети, являются «сколько нужно откладывать?» и «какие выплаты из НПФ будут доступны после выхода на пенсию?». Попробуем представить эти цифры на конкретном примере расчета взносов и будущих выплат.

При таких условиях сумма налогового вычета за все годы составит 200 850 ₽.

*В материале приведен расчет негосударственной пенсии на основании индивидуального пенсионного плана «Универсальный». Информация является прогнозной и не гарантирует доходность в будущем.

Согласие на обработку персональных данных для посетителей сайта

Продолжая работу на сайте, я выражаю свое согласие АО «НПФ Сбербанка» (адрес: 115162, г. Москва, ст. м. Шаболовская, ул. Шаболовка, д. 31Г, 4 подъезд, 3 этаж) на автоматизированную обработку моих персональных данных (файлы cookie, сведения о действиях пользователя на сайте, сведения об оборудовании пользователя, дата и время сессии), в т.ч. с использованием метрических программ Яндекс.Метрика, Google Analytics с совершением действий: сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, обезличивание, блокирование, удаление, уничтожение, передача (предоставление, доступ), в том числе трансграничная, партнёрам ПАО Сбербанк, предоставляющим сервис по указанным метрическим программам. Обработка персональных данных осуществляется в целях улучшения работы сайта, совершенствования продуктов и услуг АО «НПФ Сбербанка», определения предпочтений пользователя, предоставления целевой информации по продуктам и услугам АО «НПФ Сбербанка» и его партнеров.

Настоящее согласие действует с момента его предоставления и в течение всего периода использования сайта.

В случае отказа от обработки персональных данных метрическими программами я проинформирован о необходимости прекратить использование сайта или отключить файлы cookie в настройках браузера.

Условия и принципы обработки персональных данных в соответствии с GDPR*

АО «НПФ Сбербанка» очень серьезно относится к вопросам конфиденциальности и безопасности информации. Защита ваших персональных данных** — один из наших ключевых приоритетов.

Мы обрабатываем ваши персональные данные, собранные на законных основаниях и в рамках четко сформулированных целей, характерных для взаимодействия АО «НПФ Сбербанка» со всеми сторонами:

Мы можем собирать ваши персональные данные, информацию о предпочтениях, совершенных действиях и транзакциях и т.п. при помощи веб-сайта и мобильных приложений АО «НПФ Сбербанка» для заранее определенных и законных целей.

Мы можем передавать ваши персональные данные, в том числе трансгранично, строго при соблюдении требований законодательства.

Мы уважаем ваши права и свободы, в частности, связанные с вопросами обработки ваших персональных данных.

*GDPR – Регламент №2016/679 Европейского парламента и Совета Европейского Союза «О защите физических лиц при обработке персональных данных и о свободном обращении таких данных» General Data Protection Regulation

**Под термином «персональные данные» понимается любая информация, относящаяся к идентифицированному или идентифицируемому физическому лицу («субъект данных»). В состав персональных данных могут входить фамилия, имя, отчество, номер телефона, почтовый адрес, паспортные данные, сведения об образовании, доходах, предыдущих местах работы, а также другая информация, например, файлы cookie

Что такое страховая и накопительная части пенсии и чем они отличаются

Перманентная «пенсионная реформа», проводимая в Российской Федерации с самого начала века и регулярно меняющееся законодательство в этой сфере усложняют понимание гражданами не только размер своей будущей пенсии, но также порядок и способы ее формирования.

Чтобы грамотно распорядиться своими страховыми взносами и накопить достаточно средств на жизнь после прекращения трудовой деятельности и выхода на заслуженный отдых, необходимо знать, из каких частей состоит пенсия по старости, о чем мы и расскажем в этой статье ниже. Разберем в статье подробно, что такое накопительная и страховая часть пенсии, их особенности и в чем разница между ними.

Бесплатно по России

Законодательная база

Действующее законодательство устанавливает определенные критерии, при соблюдении которых заявителю могут быть назначены пенсионные выплаты:

Что касается нормативных актов о формировании накопительной пенсии, то основным правовым актом, регулирующим порядок формирования данного вида начислений, является Федеральный закон «О накопительной пенсии» от 28.12.2013 года № 424-ФЗ.

Кроме этого, отдельные аспекты установлены следующими правовыми документами: Федеральным законом от 16.07.1999 года № 165-ФЗ, Федеральным законом от 15.12. 2001 года № 167-ФЗ и прочими.

Из чего состоит пенсия в России в настоящее время

Совокупное обеспечение пожилых лиц, которые достигли установленного законом пенсионного возраста (или при наличии определенных обстоятельств приобрели это право досрочно), формируется из следующих составляющих:

На отчисление страховых взносов на накопительную часть с 2014 года до пока 2021 года действует так называемый мораторий, т.е. государство их заморозило, а все 22% отчислений в ПФР с заработной платы идут на страховые пенсии (фактически – на выплату пособий действующим пенсионерам).

При этом уже накопленные ранее средства никуда не исчезли и продолжают принадлежать гражданам, которые смогут воспользоваться ими при достижении ранее установленного пенсионного возраста в 60 и 55 лет для мужчин и женщин соответственно (при наличии минимально необходимого стажа и ИПК).

Как формируется накопительная часть

По действующему закону лицо имеет возможность само определить, в каком виде он получит свои накопления при наступлении соответствующего права:

Ниже рассмотрим некоторые особенности данного вида обеспечения.

С какого времени введена

Первоначально на законодательном уровне возможность накопления гражданами собственных будущих пенсий была установлена еще в 2002 году. Тогда на эти цели перечисляли от 2 до 6 % (цифра менялась в разные годы) от дохода гражданина (заработной платы работника или доходов индивидуального предпринимателя). Нововведения касались всех мужчин не старше 1953 года рождения и женщин с 1957 года рождения и моложе.

Уже в 2005 году, когда стало очевидным, что уже немолодые российские граждане не смогут накопить сколько-нибудь весомой суммы на свою будущую пенсию, возрастная планка была снижена. С этого времени взносы на этот вид обеспечения перечислялись только за мужчин и женщин не старше 1967 года рождения.

В последние годы все активнее обсуждается новый этап «пенсионной реформы», которая, в числе прочего, может вовсе отменить накопительные пенсии в действующем виде и заменить их так называемым индивидуальным пенсионным планом. По состоянию 2021 год, несмотря на «заморозку» отчислений на накопительную часть, этот вид обеспечения действует и предполагает возможность дальнейших накоплений после отмены моратория.

Условия назначения

Для получения такого вида обеспечения российскому гражданину необходимо соблюсти ряд условий:

Соблюдение данных требований в совокупности предоставляет лицу право обратиться за назначением накопительной пенсии.

Куда отчислять: в НПФ или ПФР

Невозможно дать однозначный ответ на этот вопрос, ибо любой и них судеб субъективен. Нельзя сказать, какой вариант приносит больше инвестиций, поскольку в разные периоды времени доходность различных фондов и управляющих организаций может быть разной. Невозможно и сказать, что какой-то из способов более надежный, поскольку все пенсионные накопления застрахованы государством (Агентство по страхования вкладов).

В связи с этим только сам гражданин в силах решить, какой вариант представляется наиболее приемлемым для него в какой НПФ направить средства, либо оставить их в ПФР. Но для этого необходимо изучить множество информации об истории конкретного фонда, его доходности и надежности, статистические данные и т.д.

Что представляет из себя страховая пенсия

Страховая пенсия есть денежное обеспечение пожилых граждан, которое, как предполагается, они заработали в течение своей трудовой деятельности. Она складывается из страховых отчислений из заработной платы работы, вознаграждений по договорам гражданско-правового характера, дохода от предпринимательской деятельности.

Все уплаченные взносы по утвержденной правительством методике пересчитываются в так называемые баллы или коэффициент. От размера индивидуального пенсионного коэффициента и будет зависеть размер страховой пенсии. На каждый год законодательством устанавливается стоимость одного ИПК, которая увеличивается с учетом уровня роста потребительских цен (инфляции). В 2021 году его стоимость равна 98,86 руб.

Кроме того, в страховую пенсию входит фиксированная выплата, размер которой в 2021 году составляет 6044, 48 руб., при наличии инвалидности или некоторых иных особых условий данная выплата установлена в большем размере.

Отличия страховой и накопительной пенсии, таблица

Различия двух указанных видов, главным образом, заключаются в том, что накопительная формируется добровольно (если гражданин сам выбрал такой способ), а отчисления на страховую часть идут в обязательном порядке.

Общий размер взносов от выбора способа не изменяется, он составляет 22% от заработной платы (или некоторых иных видов дохода) физического лица.

Кроме того, отличиями является различный возраст, по достижении которого гражданин может претендовать на пенсию, источники выплаты (если взносы направлялись в НПФ), возможность управления накоплениями и др. Взносы на накопительную часть фактически являются собственностью гражданина, а на страховую – практически эфемерны, т.е. имеются лишь в форме определенного количества баллов. В реальности все перечисленные страховые взносы направляются на выплаты содержания действующим пенсионерам.

Итак, страховая и накопительная часть – составные элементы действующего пенсионного обеспечения. При этом страховая формируется у всех граждан, а накопительная лишь лиц установленного возраста и при выборе ими соответствующего способа формирования будущего обеспечения.

| Критерий | Страховая | Накопительная |

| Добровольность формирования | Формируется в рамках системы обязательного пенсионного страхования у всех застрахованных лиц, в пользу которых производятся обязательные отчисления. | Добровольно, путем заключения соответствующего договора со страхователем. |

| Страхователь | Пенсионный Фонд России. | Пенсионный фонд России, негосударственные пенсионные фонды. |

| Объем перечислений в процентах от заработной платы | 22% (поскольку действует мораторий). | 6% (в силу моратория на данный момент перечисления не осуществляются). |

| Условия назначения | Достижение пенсионного возраста, наличие достаточного страхового стажа и ИПК. | Достижение пенсионного возраста. |

| Принцип расчета | Рассчитывается исходя из количества пенсионных баллов, а также их стоимости. Кроме этого, составной частью пенсии является фиксированная выплата от государства. | Учитывается общий объем накоплений, поделенный на количество месяцев дожития. |

| Индексация | Индексируется ежегодно в размере не менее уровня инфляции. | Корректируется ежегодно. Объем корректировки зависит, в первую очередь, от показателя инвестиционной деятельности страхователя. |

Полезное видео

Предлагаем посмотреть видео по теме:

Накопительная и страховая часть пенсии

Действующая на данный момент пенсионная система РФ предполагает разделение пенсии на две составляющие – страховую пенсию и накопительную пенсию. Каждая часть обладает рядом особенностей, о которых полезно знать любому будущему пенсионеру.

Базовой считается страховая пенсия. Что это значит? Эта пенсия формируется из взносов, которые регулярно выплачивает работодатель, то есть средств, поступающих на пенсионный счет работника. Можно встретить мнение о том, что страховая пенсия имеет исключительно формальный характер, так как перечисляемые на нее средства фактически не лежат на счете гражданина, а полностью идут на текущую выплату пенсий. Такая система начисления пенсионных выплат называется распределительной, она предусматривает главенство принципа солидарности поколений.

Что такое накопительная пенсия? Это накопления, которые также перечисляются на счет сотрудника работодателем. Однако накопительная пенсия имеет существенное отличие от страховой: она не тратится на текущие выплаты пенсионерам, а аккумулируется на личном счете, может инвестироваться и приносить доход. Каждый гражданин может самостоятельно повлиять на размер накопительной пенсии. Как получить максимальный эффект от инвестирования этой части? Наиболее простой и эффективный способ – передать права управления своими накоплениями в НПФ.

В соответствии с действующим на данный момент законодательством, размер накопительной пенсии составляет 6 %.

31 декабря 2015 года завершился период, когда каждому гражданину необходимо было сделать выбор: сохранить накопительную пенсию или отказаться от ее дальнейшего формирования.

В настоящее время право выбора варианта пенсионного обеспечения сохранилось за молодыми людьми, у которых с 2014 года впервые начисляются страховые взносы и до достижения 23 лет.

С 01 января 2016 года граждане по- прежнему могут выбирать страховщика и переводить накопительную пенсию в негосударственный пенсионный фонд, вне зависимости от того, где находится накопительная пенсия в НПФ или в ПФР.

Если договор об ОПС заключен до 31.12.15 – пенсионные накопления продолжат увеличиваются за счет взносов работодателя и инвестиционного дохода НПФ.

Если договор об ОПС заключен после 01.01.16 – пенсионные накопления будут увеличиваются только за счет инвестиционного дохода НПФ.

Как показывают рэнкинги последних лет, доходность у большинства НПФ выше уровня инфляции, а значит, будущий пенсионер будет на самом деле увеличивать размер своих выплат за счет грамотных инвестиций.

Негосударственные управляющие компании предлагают своим клиентам достаточно высокую доходность, однако в этом случае возрастают финансовые риски, что не устраивает многих будущих пенсионеров. Другим вариантом, позволяющим увеличивать пенсионные накопления, является обращение в один из негосударственных пенсионных фондов.

Заключив договор с НПФ, клиент поручает фонду вопрос инвестирования своих средств. При этом уровень надежности и стабильности у многих НПФ достаточно высок.

Достаточно распространено мнение о том, что заключение договора с негосударственным фондом – очень рискованное дело. Однако стоит признать такую точку зрения не совсем корректной – как уже отмечалось, при сознательном подходе к выбору НПФ можно с большой долей уверенности судить о его стабильности. Также не нужно забывать и о том, что негосударственные фонды распоряжаются только накопительной частью пенсии, а управление страховой частью осуществляет только ПФР.

Накопительные пенсии: расчет, выплата и индексация

В России выплачивается несколько видов пенсий — страховая, накопительная, пенсия по негосударственному пенсионному обеспечению. И это еще не весь список пенсионных выплат. Накопительная пенсия, которая формируется в рамках обязательного пенсионного страхования, вызывает много вопросов. Давайте попробуем разобраться в теме.

Что такое накопительная пенсия и чем она отличается от страховой?

Пенсия граждан России формируется на страховые взносы работодателей за своих сотрудников и работает на основе обязательного пенсионного страхования (ОПС). В системе ОПС есть два вида пенсий: страховая и накопительная.

Страховая пенсия по старости — это основная пенсия, которую получает каждый гражданин России при наступлении оснований для ее выплат: достижении пенсионного возраста (с 2029 года — 60 лет для женщин и 65 — для мужчин), определенного рабочего стажа (с 2029 года — 15 лет) и набранных баллов (с 2029 года — 30 баллов, или коэффициентов).

Накопительная пенсия формируется в основном у граждан 1967 года рождения и моложе. До 2014 года работодатели перечисляли в пенсионный фонд РФ (ПФР) страховые взносы в размере 6% от размера фонда оплаты труда на ее формирование. Сейчас, по закону, все взносы, которые делают работодатели в ПФР с 2014 года, идут на формирование только страховой пенсии. На накопительную пенсию они не перечисляются. То есть основная часть накопительной пенсии была заложена с 2002 по 2013 годы. Теперь она прирастает за счет инвестиционного дохода и взносов по программе софинансирования, а также туда можно направить материнский капитал.

Как и когда назначается выплата пенсионных накоплений?

Пенсионный возраст для накопительной пенсии сохранен на прежнем уровне — 55 лет для женщин и 60 лет для мужчин. Соответственно, получить пенсионные накопления вы можете раньше, чем страховую пенсию. Но при этом вы должны, по закону, «заработать» себе достаточный стаж и число баллов по страховой пенсии (напомним — в 2029 году, когда закончится переходной период по повышению пенсионного возраста, эти показатели составят 15 лет и 30 баллов).

Есть три варианта получения пенсионных накоплений, в зависимости от объема накопленных средств и способа их формирования:

По данным Минтруда и ПФР, сейчас более 98% граждан, выходящих на пенсию, получают средства ее накопительной части единовременно: они просто не успели накопить достаточно средств. Массовый выход на пенсию людей, родившихся в 1967 году и позже (то есть тех, кто успел полноценно поучаствовать в обязательно пенсионном страховании), начнется после 2023 года.

Что такое индексация накопительной пенсии?

В соответствии с федеральным законом «О накопительных пенсиях», принятом еще в 2013 году, каждый год с 1 августа размер накопительной пенсии (неважно — в ПФР она копится или в НПФ) корректируется. Размер корректировки вычисляется по сложной формуле и зависит в том числе от полученного дохода.

Объясняет Евгений Биезбардис, глава аналитической службы НПФ «САФМАР»

«Накопительная система разработана таким образом, что ее участник накапливает свой пенсионный капитал несколько десятков лет, а в дальнейшем получает из него выплаты. С назначением выплат остатки пенсионного капитала продолжают инвестироваться и приносить доход. При этом для накопительных пенсий предусмотрен инвестиционный портфель выплатного резерва, а для срочных выплат — портфель резерва срочных выплат. До 1 мая каждого года фонд оценивает свои обязательства перед пенсионерами с учетом тех, кто умер, и тех, кто пережил ожидаемый период выплаты накопительной пенсии. Затем, исходя из полученного в минувшем году инвестдохода по портфелю срочных выплат или портфелю выплатного резерва, рассчитываются коэффициенты корректировки уже назначенных накопительных пенсий и срочных выплат. После этого 1 августа происходит индексация назначенных пенсий».

Индексация накопительных пенсий производится и ПФР, и НПФ ежегодно 1 августа. В году индексация пенсий коснется тех, кому она была назначена в 2019 году и раньше. А пенсии, назначенные в 2020 году, будут проиндексированы с 1 августа 2021 года. И так далее.

Таким образом, то, что ПФР сообщил об увеличении накопительных пенсий — это ежегодный и ожидаемый процесс индексации, который относится к накопительным пенсиям и в ПФР, и в НПФ.

Почему СМИ писали о том, что накопительная пенсия уменьшится?

Как мы уже рассказали, «период дожития» (период Т для расчета размера накопительной пенсии) каждый год увеличивается на шесть месяцев. Таким образом, если гражданин выходит на пенсию в 2020 году, то его накопленная сумма будет поделена на 258 месяцев, а если в 2021 — то на 264 месяца. Чисто математический расчет позволяет предположить, что если в знаменателе число больше, то результат деления будет меньше. Однако не стоит забывать, что в течение года и числитель (то есть размер пенсионных накоплений) может вырасти за счет инвестиционного дохода. Поэтому предсказать, уменьшатся ли накопительные пенсии при будущих их расчетах — пока что сложно.

И не стоит забывать, что это касается только тех пенсий, которые будут назначены в 2020 году и позднее. К уже выплачиваемым накопительным пенсиям это не имеет никакого отношения.