Налоговая декларация по страховым взносам что это

Расчёт по страховым взносам

Расчет по страховым взносам с 2017 года предоставляется в ИФНС. В нём отображаются начисленные налоги на обязательное пенсионное, медицинское страхование и социальное (для случаев временной нетрудоспособности и в связи с материнством). Новый бланк формы расчета по страховым взносам и рекомендации по его заполнению утверждены приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

Для чего служит расчет по страховым взносам

На основании исчисленных сумм на страхование работников производится перечисление этих средств сотруднику на соответствующий страховой счёт. В отчёте указано, сколько денег работодатель должен зачислить на пенсионный счет каждого работника, а также медицинские отчисления в бюджет города. Страховые взносы высчитываются от суммы начисленной заработной платы, которая отражена в расчётной ведомости (форма Т-51). Этими расчетами занимается бухгалтер.

Периодичность заполнения расчета по форме КНД 1151111

Расчет по страховым взносам оформляется поквартально. Срок сдачи – не позднее одного месяца с момента закрытия квартала.

Обратите внимание! Ранее требовалось представлять расчёты в электронном виде (на съёмном носителе). На новых бланках присутствует штрих-код, с помощью которого инспектор налоговой легко может перенести отчёт в свой компьютер.

Способы заполнения расчёта

Для удобства есть несколько вариантов заполнения отчета. Можно скачать бланк и образец заполнения расчета по страховым взносам на этой странице. Также можно воспользоваться бесплатной программой «Налогоплательщик ЮЛ» или платной программой 1С.Бухгалтерия.

Особенности заполнения расчёта по страховым взносам

Бланк расчёта содержит в себе 24 листа, из которого бухгалтер выбирает только нужные, причём в разделе 3 на каждого сотрудника листы добавляются. Поэтому итоговый отчёт может иметь меньше или больше листов. Те разделы, которые не относятся к вашей организации, включать в отчёт и распечатывать не нужно.

Алгоритм заполнения

Составим расчет по страховым взносам на примере ООО НАУКА. Пусть оно является плательщиком страховых взносов по УСН и применяет основной тариф страховых взносов (22% пенсионное страхование; 5,1% медицинское страхование; 2,9% социальное страхование). В штате ООО НАУКА числятся два сотрудника. Отчёт составлен за 4 квартал 2017 года.

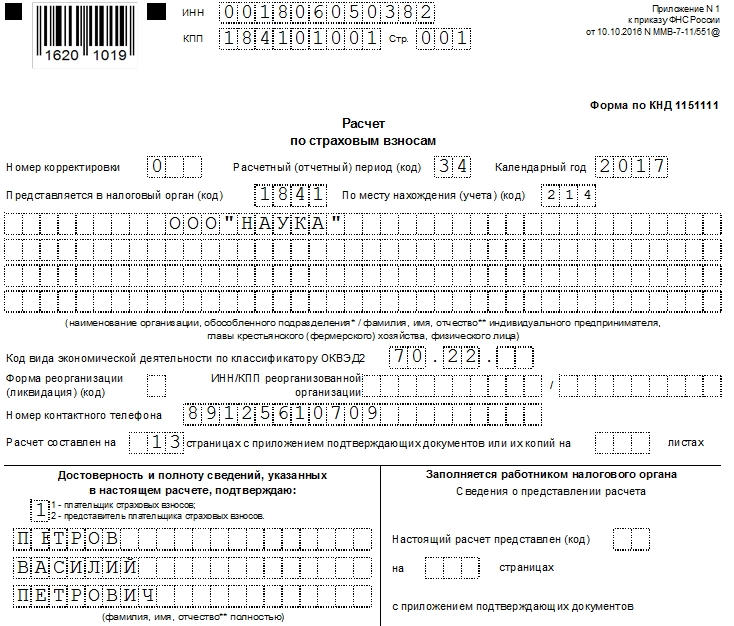

Титульный лист

На титульном листе заполняем ИНН, КПП и нумеруем страницу. Если отчет за этот период сдаёте первый раз, то номер корректировки ставится 0.

Далее заполняется код отчетного периода, в данном случае годовой (код 34), год 2017.

Также на титульном листе должны быть заполнены следующие данные:

Количество страниц, на которых вышел отчёт, рекомендуем прописать после завершения составления отчёта.

Ниже заполняется только левая часть – сведения о плательщике страховых взносов. Ставится дата и подпись.

Обратите внимание! Дату и подпись плательщик страховых взносов либо его представитель должен поставить не только на титульном листе, но и на нескольких других, где для этого предусмотрено место.

Для нашего ООО мы включаем в отчёт следующие страницы:

Следующие страницы

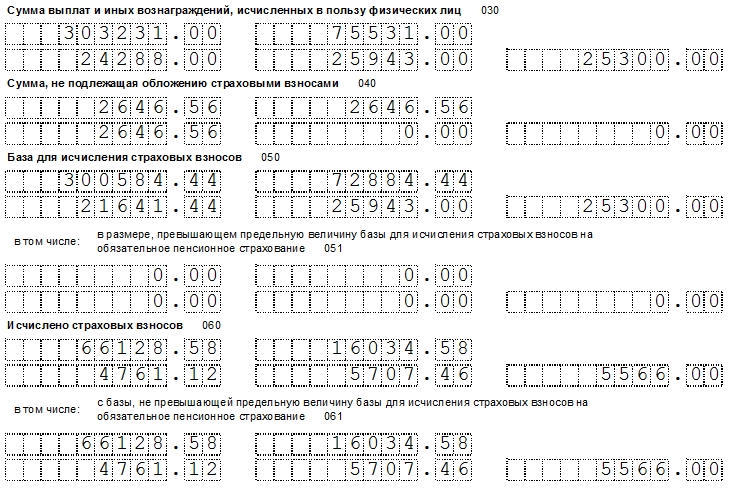

Заполнение данных рекомендуем начать с определения базы для исчисления страховых взносов. Она вычисляется так: берётся общая сумма начисления заработной платы по всем работникам и из неё вычитаются не облагаемые налогом суммы (больничные выплаты, пособия, материальная помощь и пр.).

Теперь из вычисленной базы высчитываем размер страховых взносов. Для ООО на УСН и основном тарифе налогообложения это 22% пенсионное страхование; 5,1% медицинское страхование; 2,9% социальное страхование.

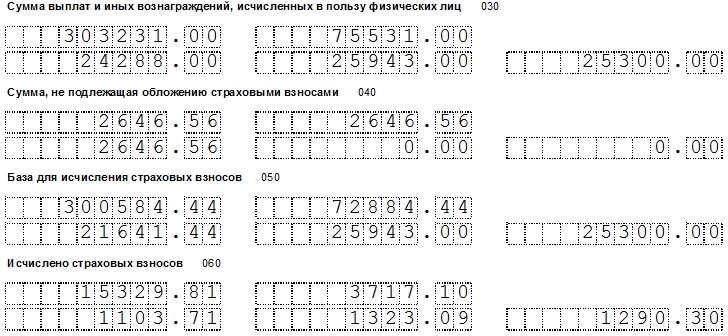

Вписываем вычисленные значения в отчёт. На листе «Приложение 1 к разделу 1» Подраздел 1.1 относится к обязательному пенсионному страхованию, Подраздел 1.2 к обязательному медицинскому страхованию.

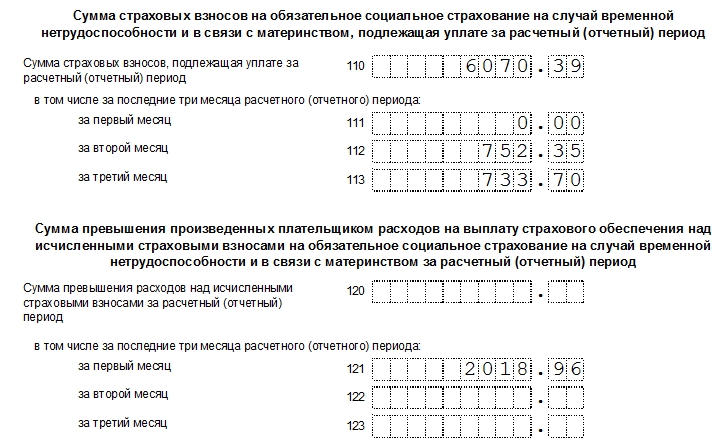

На рисунке в строке 060

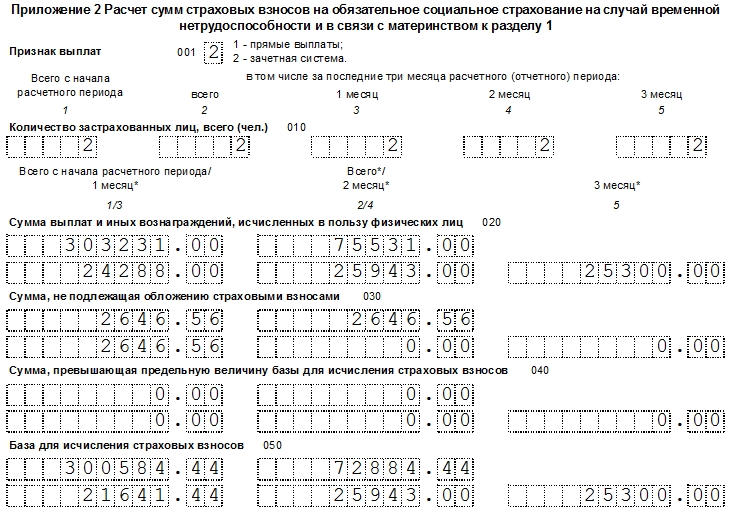

«Приложение 2 к разделу 1» относится к обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

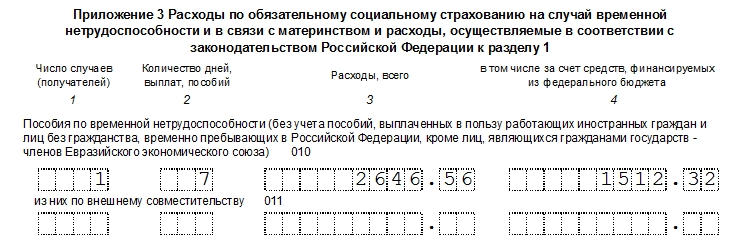

Заполнение выплат по больничному листу

Выплаты по больничному листу заполняются за квартал (3 последних месяца). В этом отчетном периоде один из сотрудников ООО НАУКА находился на больничном листке 7 дней. Эту информацию и сумму больничных выплат берём из расчетной ведомости (форма Т-51) и вписываем в наш отчёт в «Приложение 3 к разделу 1» в таблицу.

В первом столбце таблицы указывается общее количество учтённых больничных листков, даже если их все принёс один и тот же человек. Во втором столбце вписывается сумма больничных дней (на всех сотрудников). В третьем столбце отражается общая сумма, выплаченная по всем больничным листкам. В четвертом – сумма, которая возмещается организации из федерального бюджета. Так как первые три дня больничного листа оплачивает сотруднику организация, а последующие дни – из фед. бюджета.

Ниже в таблице раскрывается конкретные типы больничных листов.

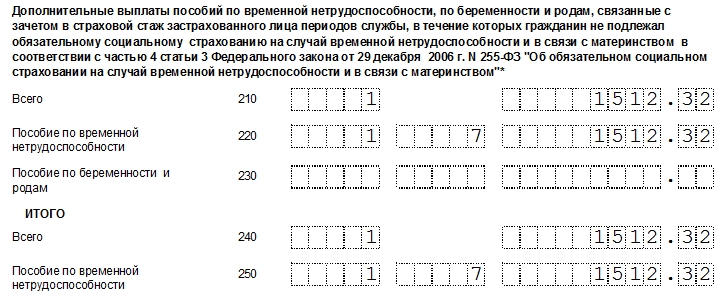

В «Приложении 4 к разделу 1» указываются итоговые суммы возмещения из федерального бюджета с количеством больничных листков и суммой дней по ним в соответствующем абзаце приложения.

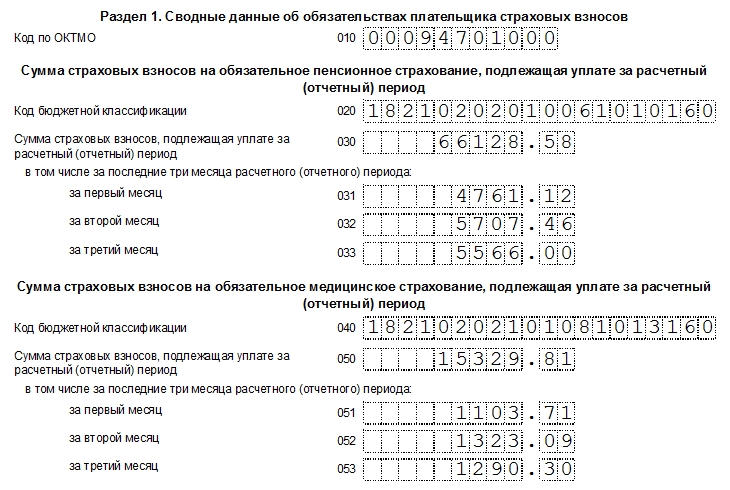

Заполнение Раздела 1. Сводные данные плательщика страховых взносов

После того, как мы вычислили страховые взносы, мы их красиво должны внести в «Раздел 1». Вычисленные суммы у нас есть в Подразделах, осталось их сюда перенести.

В нашем случае это Подраздел 1.1, подраздел 1.2

и продолжение Приложения 2 к разделу 1.

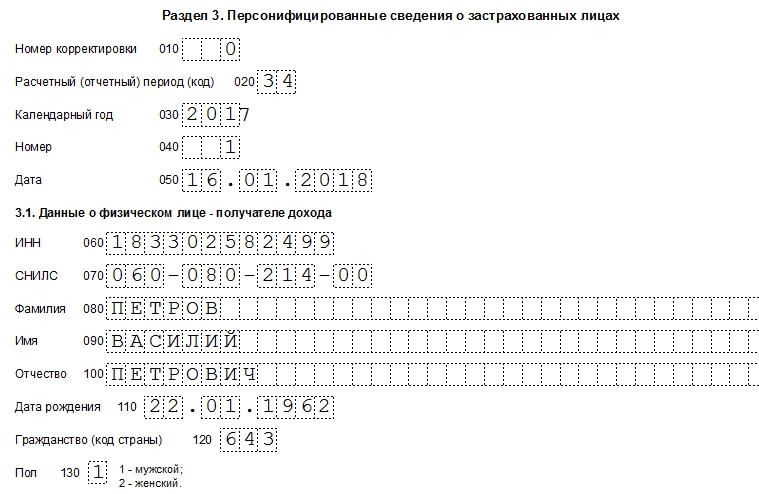

Заполнение Раздела 3. Персонифицированные сведения о застрахованных лицах

Раздел 3 заполняется на каждого сотрудника. В нём отражается только начисленные взносы на обязательное пенсионное страхование. В нашем случае это 22%.

На первом листе указываются все сведения о застрахованном лице:

Также указывается признак, принадлежит ли лицо к пенсионному, медицинскому и социальному страхованию. Обычно всегда указывается «Да», но «Нет» может быть в случаях, если человек, к примеру, весь год болел или получал пособия, которые не облагаются налогом.

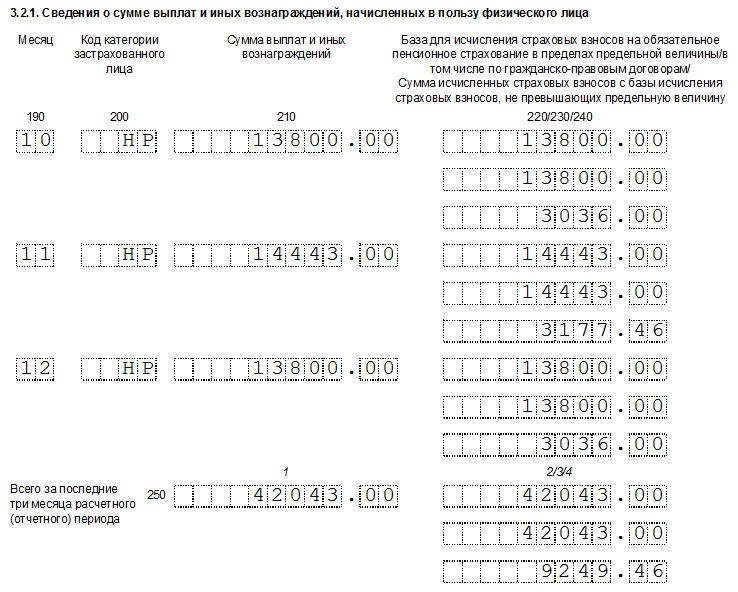

На втором листе раздела 3 в таблице указываются:

В конце таблицы подводится итог за три месяца.

Обратите внимание! Сумма исчисленных взносов по каждому работнику должна быть равна общей сумме исчисленных страховых взносов, указанной в Приложении 1 к Разделу 1 в строке 060.

А также не забывайте на титульном листе указать количество получившихся листов в отчёте. Желаем успеха!

Что представляет собой расчет по страховым взносам

То есть вся отчетность по взносам, которая ранее представлялась в 2 фонда (ПФР и ФСС), начала сдаваться в ИФНС. Поскольку страховые взносы в такой ситуации оказались всего лишь частью платежей налогового характера, рациональными действиями в отношении формируемой по ним отчетности стали:

Нового в содержании сводного РСВ в сравнении с отчетами, делавшимися для фондов, немного. Оно сокращено за счет исключения из него:

То есть отчет по взносам, сдаваемый в ИФНС, приобрел облик, близкий к виду традиционного налогового отчета, сохранив при этом особенности, присущие отчетности по страховым взносам, ранее подававшейся в фонды.

Правила составления и сдачи РСВ в 2022 году

Для составления расчета по страховым взносам за 2021 год используется бланк, утвержденный приказом ФНС России от 15.10.2020 № ЕД-7-11/751@. Формуляр применяется с отчетной кампании за 2020 год. Правила его заполнения содержит тот же приказ ФНС. Начиная с отчетности за 1 квартал 2022 года вводится в дейтсвие новый бланк расчета, утвержденный приказом ФНС России от 06.10.2021 № ЕД-7-11/751@.

Какие нововедения включили в документ с 2022 года, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все подробности изменений.

РСВ составляется поквартально с включением в него ряда данных в виде нарастающих цифр и с учетом того, что расчет нарастающего итога будет начинаться заново с началом нового года. Вместе с тем цифры, возникшие только в последнем квартале периода отчета, даются с достаточно высокой степенью детальности, что позволяет называть РСВ (на самом деле составляемый нарастающим итогом) расчетом за определенный квартал.

Образец заполнения РСВ за 2021 год с комменариями вы можете скачать в КонсультантПлюс, получив бесплатный пробный доступ к системе по ссылке ниже:

Заполнение отдельных строк ЕРСВ рассмотрено в статьях:

Составленный отчет необходимо проверить на наличие ошибок.

Срок подачи РСВ-2020 за 4 квартал 2021 года

В качестве крайнего срока для сдачи сводного РСВ в НК РФ (п. 7 ст. 431) указана только одна дата, определенная как 30-е число месяца, начинающегося после завершения очередного отчетного квартала. Для отчетности, подаваемой за год, особый срок не установлен.

То есть последний день сдачи отчетности по взносам должен приходиться на 30-е числа января, апреля, июля и октября, если этот день не совпал с выходным. Если же такое случилось, то крайний срок отодвигается (п. 7 ст. 6.1 НК РФ) на наступающий позднее ближайший будний день.

Исходя из этих правил, срок подачи РСВ за 4 квартал 2021 года будет соответствовать 31.01.2022 (перенос с 30.01.2021, т.к. этот день выпадает на воскресенье).

Отчет может быть сдан на бумаге, если среднесписочная численность лиц, данные о которых фигурируют в документе, не превышает 10 человек (п. 10 ст. 431 НК РФ). При численности 11 сотрудников и больше электронный способ представления отчетности становится обязательным.

Итоги

Отчет по страховым взносам, имеющим с 2017 года нового куратора в лице ИФНС, новую (общую для всех взносов, курируемых ИФНС) форму бланка и новый срок для сдачи, составляется по тем же принципам, которые действовали в периоды подачи аналогичных отчетов непосредственно в фонды. Отчет сдается поквартально. Внесение данных в него осуществляется по принципу нарастающего итога в течение каждого года.

Сдать в ИФНС отчет по страховым взносам по итогам 2021 года надо не позднее 31.01.2022 в электронном виде, если численность работников, на основе данных о которых сформирован отчет, превышает 10 человек. При меньшей численности отчет может быть бумажным.

Какие формы отчетности сдавать по страховым взносам

Кому и куда сдавать отчеты по взносам

Функции страхователей по обязательному социальному страхованию возложены на работодателей (организации, индивидуальных предпринимателей, простых физлиц без предпринимательского статуса), заключающих трудовые договоры или договоры гражданско-правового характера с физлицами и выплачивающих им вознаграждения. Начисляя вознаграждения, страхователи должны исчислить с них и страховые взносы, уплатить эти взносы, а затем отчитаться по ним перед контролирующими органами.

Организации обязаны представлять формы отчетности по страховым взносам независимо от того, выплачивались доходы физлицам или нет. То есть в случае отсутствия выплат сдаются нулевые отчеты.

Иная ситуация обстоит с индивидуальными предпринимателями — не зарегистрированный в качестве работодателя ИП без работников отчетность по страховым взносам не сдает.

Первые три вида администрирует налоговая служба, четвертый — ФСС. Но для всех видов отчетными периодами выступают: квартал, полугодие, 9 месяцев. Расчетным периодом является год. После завершения каждого из указанных периодов инспекторам должны быть представлены отчеты о том, с какой базы исчислены взносы и в каком размере, а также какие выплаты не подпали под обложение.

По какой форме нужно отчитываться в ФСС в 2021 году

По взносам от несчастных случаев и профзаболеваний отчет подается в Фонд социального страхования. Действующая в 2021 году форма 4-ФСС утверждена приказом ФСС РФ от 26.09.2016 № 381 и в последний раз редактировалась в 2017 году (приказ № 275 от 07.06.2017).

В отчете приводится:

Перечисленные части отчета передаются в обязательном порядке даже при отсутствии данных для заполнения. Все пустые графы в этом случае прочеркиваются.

Таблицы 1.1 (о расчетах взносов с выплат работникам, переданных на аутсорсинг), 3 (по расходам, связанным с несчастными случаями на производстве), 4 (о численности пострадавших) включают в расчет только при наступлении отмеченных в них событий — передача персонала или несчастные случаи.

Образцы заполнения формы 4-ФСС за разные отчетные периоды, а также построчный алгоритм заполнения отчета вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно онлайн.

Когда сдавать отчет в соцстрах

Для 4-ФСС сроки представления различаются в зависимости от способа подачи расчета.

Будьте внимательнее с конечными сроками при их попадании на выходные дни, поскольку в законе № 125-ФЗ, в отличие от Налогового кодекса, четко не оговорены правила переноса. Хотя ФСС в этом вопросе лоялен и перенос разрешает.

Бумажный отчет можно лично принести в территориальный орган ФСС по месту регистрации, передать через уполномоченного представителя, предварительно выписав на него доверенность, либо отправить Почтой России с описью вложения.

Как сдавать электронную версию отчета, мы рассказывали здесь.

По какой форме отчет по страховым взносам в 2021 году представляется в ИФНС

Составление отчетности по страховым взносам на ОПС, ОМС и ВНиМ в нынешнем и следующем году происходит на обновленном бланке. С отчетной кампании за 2020 год применяется новый бланк, в редакции приказа ФНС России от 15.10.2020 № ЕД-7-11/751@.

Воспользуйтесь образцом ЕРСВ за 3 квартал/9 месяцев 2021 года, составленным экспертами КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Единый расчет состоит из титульного листа, трех разделов и приложений к ним. Вкратце охарактеризуем их:

Образцы заполнения ЕРСВ за разные отчетные периоды, а также построчный алгоритм заполнения отчета, вы найдете в КонсультантПлюс, получив бесплатный пробный доступ.

Каковы сроки и способы сдачи отчетности-2020-2021 по страховым взносам в налоговую инспекцию

Единый расчет по взносам в налоговую инспекцию страхователи представляют в срок до 30-го числа месяца, следующего за каждым отчетным периодом.

Обратите внимание! Отдельные сроки установлены для глав КФХ без наемных работников. Они отчитываются один раз в год до 30 января.

Срок сдачи отчетности по страховым взносам налоговикам не зависит от способа ее представления. А сдавать ее можно также на бумаге и электронно. Причем требование, позволяющее сдавать бумажный отчет, здесь гораздо жестче, чем для 4-ФСС. Такое требование действует с 2020 года и подразумевает, что ССЧ страхователя (или количество работников для вновь созданных организаций и ИП) не превышает 10 человек. Работодатели с большей численностью обязаны отчитываться исключительно в электронном виде.

Как накажут за нарушение сроков сдачи отчетности по страховым взносам во внебюджетные фонды

Отчетность по страховым взносам и в ФСС, и в налоговую сдается в строго отведенные для этого сроки. Все задержки чреваты штрафами.

Страхователя, который не представил расчет 4-ФСС в ФСС вовремя, накажут по п. 1 ст. 26.30 закона № 125-ФЗ. Штраф рассчитывается как 5 процентов от суммы взносов к уплате за последние три месяца отчетного (расчетного) периода. Его придется заплатить за каждый полный или неполный месяц просрочки. Законодательно определены верхняя и нижняя границы наказания. Максимальная величина составит 30 процентов от суммы взносов по расчету, а минимальная — 1000 руб.

За несвоевременную сдачу расчета по взносам на ОПС, ОМС и ВНиМ наказание определяется ст. 119 НК РФ также в виде штрафа в размере 5% от своевременно неуплаченной суммы взносов за каждый просроченный месяц. Максимальный штраф не должен превышать 30% от указанной суммы, минимальный составляет 1000 руб.

Важно! КонсультантПлюс предупреждает

Штраф рассчитывают отдельно по каждому виду обязательного социального страхования (Письмо ФНС России от 30.06.2017 N БС-4-11/12623@).

Штраф в размере 1 000 руб. распределяется.

Подробнее о расчете штрафа за РСВ читайте в К+. Сделать это можно бесплатно.

Кроме того, оштрафовать могут и должностное лицо организации на 300–500 руб. уже по ст. 15.5 КоАП РФ.

Опоздание со сдачей единого расчета в налоговую инспекцию более чем на 10 дней грозит приостановлением операций по банковским счетам (п. 3.2 ст. 76 НК РФ).

Итоги

Формы отчетности по страховым взносам в 2021 году включают 4-ФСС и единый расчет по страховым взносам. Первый отчет предназначен для расчета базы и взносов на страхование от НС и ПЗ и сдается в Фонд социального страхования, который и регулирует его форму. Во втором рассчитываются взносы на пенсионное страхование, медстрах и на случай нетрудоспособности. Он сдается в налоговую, бланк утверждает налоговое ведомство.

Сроки сдачи отчетности различаются: 4-ФСС нужно сдать до 20-го или 25-го числа месяца после завершения отчетного периода, единый расчет — до 30-го числа того же месяца. Несвоевременная сдача или несдача отчетов грозит штрафами, исчисляемыми в зависимости от суммы начисленных или неуплаченных взносов. В определенных случаях допускается и блокировка расчетного счета.

Расчет по страховым взносам

Расчет по страховым взносам (РСВ) — это ежеквартальная форма отчетности, которую страхователи сдают в ФНС. Из этой статьи вы узнаете, кто сдает РСВ и когда нужно сдать расчет, а также найдете бланк, образец и инструкцию к заполнению.

РСВ — что это за форма. Кто и когда должен сдавать отчет

РСВ — это ежеквартальный отчет по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование.

Отчет сдают все организации и предприниматели, которые являются страхователями, даже если нерегулярно уплачивают взносы за своих сотрудников. Тип договора при этом не важен: за сотрудников на договоре подряда отчитываются так же, как и за работников по трудовому договору.

Организации, обособленные подразделения и филиалы отчитываются в налоговую по месту ведения деятельности или учета. При этом обособленные подразделения представляют расчет по месту своего нахождения, если у них открыты счета в банках и они самостоятельно начисляют и производят выплаты и иные вознаграждения в пользу физических лиц. В ином случае отчетность по обособленному подразделению подается по месту нахождения самой организации.

ИП и самозанятые граждане — представляют расчет в налоговую инспекцию по адресу прописки.

Важно также знать, что с 1 января 2020 года представлять расчет в электронном виде обязаны страхователи с численностью свыше 10 человек (поправки в ст. 431 НК РФ внесены Федеральным законом от 29.09.2019 № 325-ФЗ).

Даже если в отчетном периоде вы не делали отчислений за сотрудников, все равно сдайте расчет в налоговую. Это нужно, чтобы вас не посчитали опоздавшим и не начислили штраф. Для этого заполните обязательные разделы расчета и сдайте в налоговую нулевую форму.

Сроки сдачи установлены НК РФ — 30-е число месяца, следующего за отчетным периодом. В 2021 году РСВ нужно сдать в сроки:

| Отчетный период | Крайний день сдачи (2021 год) |

|---|---|

| 2020 год | 1 февраля |

| I квартал 2021 | 30 апреля |

| 6 месяцев 2021 | 30 июля |

| 9 месяцев 2021 | 1 ноября |

На РСВ действуют общие правила переноса. Поэтому, если последний день сдачи приходится на выходной или праздник, то срок отодвигается на следующий рабочий день.

Дарим онлайн‑бухгалтерию тем, кто сдает отчетность!

Подключите Контур.Экстерн для отчетности и получите Контур.Бухгалтерию на год в подарок

Если страхователь сдаст отчет позже назначенного срока — его оштрафуют. Штраф равен 5 % от взносов, которые надо уплатить по данным РСВ (уплаченные вовремя взносы инспекторы вычтут из этой суммы). Его начисляют за каждый полный и неполный месяц просрочки. При этом вы не сможете заплатить штраф меньше 1 000 рублей, но и больше чем на 30 % от взносов вас не накажут.

Еще одна неприятность, которая ждет опоздавших, — блокировка расчетного счета. Налоговая вправе заблокировать его за опоздание больше, чем на 10 рабочих дней.

Расчет по страховым взносам: форма в 2021 г.

Начиная с отчетности за 2020 год, страхователи должны использовать новый бланк расчета по страховым взносам. Его форма, порядок заполнения и электронный формат утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/751.

Что изменилось в новом бланке.

У каждой декларации по налогам и отчета по взносам есть свой код — КНД. Форма РСВ по КНД — 1151111.

Форма расчета состоит из 24 листов. Она включает титульный лист, три раздела и приложения к ним. Всем страхователям обязательно заполнить:

Образец заполнения расчета по страховым взносам (включает только обязательные разделы) — скачать.

Все остальные листы расчета заполняйте, только если выполнили соответствующие действия или относитесь к категории, которая должна его заполнить. Так, для плательщиков, которые производили выплаты в последние три месяца отчетного периода, следует заполнить:

Чтобы заполнить расчет по взносам, достаточно воспользоваться порядком заполнения.

| Раздел РСВ | Кто должен заполнить |

|---|---|

| Раздел 1, приложение 1, подразд. 1.3 | Те, кто уплачивал взносы по доп.тарифам |

| Приложение 1.1 | Те, кто платил зарплату летчикам или работникам в угольной промышленности |

| Раздел 1, приложение 3 | Раньше заполняли те, кто выдал сотрудникам пособия. Теперь это приложение не заполняет никто, так как по всей России ФСС платит пособия напрямую |

| Раздел 1, приложение 4 | Те, кто выплачивал пособия пострадавшим на Чернобыльской АЭС за счет федерального бюджета. Его тоже заполнять не надо, так как пособия платит сразу ФСС. |

| Раздел 1, приложение 5 | IT-компании, с пониженными тарифами |

| Раздел 1, приложение 6 | НКО на УСН |

| Раздел 1, приложение 7 | Те, кто занимается анимацией |

| Раздел 1, приложение 8 | Те, кто выплачивал доход иностранцам, временно пребывающим в стране |

| Раздел 1, приложение 9 | Те, кто выплачивал доходы студотрядам и отдельным студентам |

| Раздел 2, приложение 1 | Главы КФХ |

Порядок заполнения РСВ

Титульный лист

В первую очередь на титульном листе заполните название и ИНН/КПП организации или ИП. Если вы заполняете РСВ от имени обособленного подразделения, которое самостоятельно выплачивает зарплату персоналу, то указывайте КПП конкретного подразделения.

Укажите номер корректировки. Это три цифры в формате 001, 002 и т.д. Для первичного расчета впишите 000.

Для обозначения периода, за который подается РСВ, в строке «Код отчетного периода». Например, код 33 — это значит, что период составляет 9 месяцев.

Подавайте РСВ в ту ИФНС, где состоите на учете. В строке «Код ФНС» укажите номер вашей инспекции.

В строке «По месту нахождения» впишите трехзначный код, соответствующий месту представления расчета в ФНС. Ознакомиться с кодами можно в приложении № 4 Приказа ФНС России от 18.09.19 № ММВ-7-11/470@.

Если организация подает уточненный расчет за закрытое ОП либо лишенное полномочий начислять выплаты, то в поле «Форма реорганизации (ликвидация) (код)/Лишение полномочий (закрытие) обособленного подразделения (код)» укажите код «9», а в поле «ИНН/КПП реорганизованной организации / ИНН/КПП лишенного полномочий (закрытого) обособленного подразделения» укажите ИНН/КПП этого подразделения.

В поле «Среднесписочная численность» с расчета за 2020 год указывается среднесписочная численность сотрудника за отчетный и расчетные периоды. Отдельный отчет сдавать больше не надо, в том числе вновь созданным организациям. Для расчета показателя пользуйтесь правилами, утвержденными приказом Росстата от 27.11.2019 № 711 в п. 76-79.11.

Впишите код ОКВЭД, ФИО лица-подписанта и дату подписания расчета. Графу «Заполняется работником налогового органа» оставьте пустой.

Раздел 1

В первом разделе укажите «Тип плательщика»:

«1» — если в последние три месяца расчетного (отчетного) периода фактически осуществляли выплаты и иные вознаграждения в пользу физических лиц;

«2» — если в последние три месяца расчетного (отчетного) периода фактически не осуществляли выплаты и иные вознаграждения в пользу физических лиц (в отношении всех работников);

пропишите код ОКТМО и КБК. Все прочие строки заполните данными из приложений 1 и 2. Поэтому начинайте заполнение раздела 1 с приложения 1.

Приложение 1. В нем отразите информацию о взносах на ОПС и ОМС. Само приложение состоит из трех подразделов. Рассмотрим, как заполнять обязательные подразделы 1.1 и 1.2.

Подраздел 1.1. Заполняется в отношении взносов на обязательное пенсионное страхование.

В строке 001 укажите код применяемого тарифа в соответствии с приложением 5 к порядку заполнения. Если в отчетном периоде применяется более одного тарифа, то требуется заполнить приложение 1 для каждого тарифа.

В строке 010 вписывается количество застрахованных лиц, в строке 020 — количество сотрудников со страховыми взносами.

Если у вас есть работники, чей доход превышает предельную базу, то их количество впишите в строку 021.

В строку 030 впишите сумму доходов персонала. А необлагаемые доходы (например, больничные) впишите в строку 040. В строке 045 можно указать суммы фактически произведенных и документально подтвержденных расходов, связанных с извлечением доходов, полученных по договору авторского заказа, договору об отчуждении исключительного права на результаты интеллектуальной деятельности. Строка 050 — это разница между строками 030, 040 и 045.

Если вы превышаете предельную базу по расчету страховых взносов, по строке 051 пропишите сумму превышения.

Строка 060 по каждой графе равна сумме взносов, начисленных по соответствующему тарифу по всем сотрудникам.

Строки 061 и 062 предназначены для разбивки рассчитанных взносов с доходов без превышения базы и с доходов, превышающих ее.

Строки с 030 по 062 заполняются в разрезах:

Подраздел 1.2. В нем отразите информацию по взносам на ОМС. Содержит те же строки, что и подраздел 1.1. Заполняется аналогично. Только строка 060 равна строке 050, умноженной на ставку по взносам в ОМС. Помните, подраздел по ОМС обязателен к заполнению, даже если вы применяете ставку по ОМС 0 %.

Приложение 2. В нем расписывается расчет взносов на социальное страхование. На этом листе есть строка 001 «Код тарифа плательщика», где надо указать код применяемого тарифа аналогично заполнению Приложения 1. Страниц со строками 001 — 060 заполнить столько, сколько тарифов применено в отчетном периоде. В строке 002 «Признак выплат» укажите признак. С 2021 года Фонд социального страхования напрямую выплачивает пособия вашим сотрудникам, поэтому впишите код «1». Код «2» применяется только для старых расчетов.

В строке 010 вписывается количество застрахованных лиц, в строке 015 — количество сотрудников со страховыми взносами.

В строке 020 укажите суммы выплат, в строке 030 — суммы, необлагаемые взносами, а в строке 040 — суммы, превышающие предельную величину базы для начисления взносов.

Строка 050 = стр. 020 — стр. 030 — стр.040.

Если применяется общий тариф и выплачивались доходы иностранцам, временно пребывающим в РФ, то их выплаты следует указать в строке 055, для выделения из общей базы и начисления взносов по ставке 1.8%. Умножив базу (стр. 050 — стр. 055) на 2,9 % и добавив стр. 055 × 1.8% вы получите значение для строки 060.

Раздел 3

Заполняется по каждому работнику.

В строке 010 указывается признак аннулирования сведений «1», в случае отмены ранее представленных сведений по застрахованному лицу. При этом в подразделе 3.2 в строках 130–170, 190–210 указываются прочерки. При первичном представлении расчета поле не заполняется.

В подразделе 3.2.1 в графе 120 пропишите номер месяца, то есть первый месяц из последних трех — 1, второй — 2, третий — 3.

Для заполнения графы 130 обратитесь к Приложению 7 Порядка заполнения РСВ, в нем представлены коды категорий застрахованных работников.

Суммы доходов и начисленных страховых взносов заполняются по графам 140–170. Если применялись дополнительные тарифы, то заполните подраздел 3.2.2 графы 180–210. При этом в графе 190 укажите код застрахованного лица в соответствии с Приложением 8 Порядка заполнения.