Налоговая подала в суд за неуплату транспортного налога что делать

Как реагировать на подачу в суд налоговой по транспортному налогу

Налоговая инспекция подает в суд по транспортному налогу? Это одна из мер наказания, когда физическое лицо не производит своевременные выплаты по этому виду государственных пошлин.

Транспортный налог является довольно эффективным способом пополнения бюджеты субъектов Российской Федерации. Законодательством предусмотрены меры наказания за неуплату или несвоевременное погашение задолженности.

Эти меры отличаются друг от друга степенью тяжести, назначаются непосредственно по характеру нарушения. Одной из таких мер являются обращение Федеральной налоговой службы в суд и дальнейшие судебные разбирательства. Рассмотрим ее поподробнее.

Подробнее о транспортном налоге

Транспортный налог — региональная государственная пошлина. Основным ее предназначением является пополнение бюджета отдельных регионов Российской Федерации.

Законодательство довольно строго следит за степенью выплат по транспортному налогу. Были разработаны специальные меры наказания за уклонение от уплаты государственной пошлины.

Для чего вообще нужен транспортный налог? Во-первых, каждый автомобиль так или иначе оказывает негативное воздействие на состояние дорожных покрытий. Ежегодно государство вынуждено выделять из бюджета огромные суммы денег на восстановление дорог. Большая часть из них уходит и на строительство новых покрытий.

Во-вторых, чем больше машин, тем больше пробок на дорогах. Многие уверены, что ежегодно транспортный налог растет для того, чтобы значительно снизить загруженность транспортными средствами. Многие водители просто не могут себе позволить регулярно выплачивать государственные пошлины. Они вынуждены отказаться от вождения автомобиля.

Наконец, транспортный налог нужен для поддержки еще одного способа пополнения государственного бюджета — общественного транспорта. Из-за большого размера транспортного налога и постоянного его увеличения многие автомобилисты вынуждены пересаживаться на общественный транспорт.

Изменения в законодательстве

В 2016 году были в законодательство внесены некоторые изменения, которые касаются мер наказания за неуплату или просрочку транспортного налога. В чем они заключаются?

Как и ранее, за просрочку платежа или неуплату налогоплательщику грозит административная или уголовная ответственность. Если платеж был просрочен, может накладываться штраф, размер которого равен 20 процентам от общей суммы налога.

Согласно нововведениям по усмотрению органов власти, если в действиях налогоплательщика был умысел, лицо намеренно уклонялось от оплаты налога, размер штрафа может возрасти в два раза.

За налогоплательщиком сохраняется право апелляции. Он может подать иск в суд. Заявление должно содержать причины неуплаты транспортного налога. Если эти причины будут признаны уважительными, налогоплательщик может полностью избежать наказания.

Способы взыскания налога

Главная цель обращения налоговой службы в суд и дальнейших судебных разбирательств — принудительное взыскание недоимок с налогоплательщика. Это регламентируется 48 статьей Налогового кодекса Российской Федерации.

Федеральная налоговая служба может провести следующие меры для наказания налогоплательщика и взыскания неуплаченного налога:

Что касается судебных разбирательств, то обычно они заканчиваются изъятием и реализацией в пользу Федеральной налоговой службы имущества налогоплательщика.

Доступным к изъятию и реализации имуществом являются:

Судебное разбирательство — довольно продолжительная и затратная для налогоплательщика процедура. Лицо должно погасить все убытки, которые связаны с ведением судебных разбирательств. Как правило, они равны 4 процентам от общего размера задолженности (предмета иска).

О том, что грозит налогоплательщику за неуплату транспортного налога или задержку погашения задолженностей по решению суда, можно узнать в следующем видеоролике:

Уголовная ответственность

Если даже после судебных разбирательств не удалось взыскать с налогоплательщика недоимки в полном размере, ему грозит уже уголовная ответственность. Это регламентировано 199 статьей Уголовного кодекса Российской Федерации.

Федеральная налоговая служба передает дело по должнику внутренним органам для дальнейшего рассмотрения. Основания для этого и состав преступления могут быть следующими:

Срок давности транспортного налога

Законодательством Российской Федерации предусматривается такое понятие, как срок давности транспортного налога. Он определяет временной промежуток, в течение которого налогоплательщик должен погасить все свои задолженности за использование собственного транспортного средства.

Понятие срока давности по транспортному налогу закреплено в 113 статье Налогового кодекса Российской Федерации. Эта статья гласит, что налогоплательщик не может быть привлечен к ответственности за неуплату транспортного налога, срок давности которого уже истек.

Этот срок равен 3 годам. По истечении этого срока Налоговая служба Российской Федерации не может взыскать с лица недоимку.

Действия должника при судебном разбирательстве

От действий должника во многом будет зависеть исход судебных разбирательств. Мера наказания может ужесточиться или, наоборот, стать более лояльной для налогоплательщика.

Самое главное правило для того, чтобы уменьшить пени и смягчить меру наказания, — идти на контакт с Федеральной налоговой службой и судебными органами власти. Уклонение от уплаты налогов может привести к увеличению размеров штрафа.

Осознание собственной вины и готовность к частичному или полному погашению задолженности в зависимости от имеющихся на это денежных средств — все это поможет благоприятно настроить суд и налоговую службу. В таком случае лицу удастся смягчить меру наказания и уменьшить размер выплат.

Налоговая подала в суд за неуплату транспортного налога что делать

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Поступил судебный приказ о взыскании задолженности (более 3000 руб.) по транспортному налогу и земельному налогу, а также пени за 2013-2014 годы.

Имеет ли право налоговая инспекция взыскивать налоги по истечении 5 лет?

По данному вопросу мы придерживаемся следующей позиции:

Взыскание земельного и транспортного налогов с физических лиц возможно и по истечении 5 лет с окончания налогового периода.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Взыскание задолженности по налогам (сборам, пеням, штрафам) с физического лица, не являющегося индивидуальным предпринимателем;

— Энциклопедия решений. Исполнение обязанности по уплате налога, сбора, страховых взносов;

— Энциклопедия решений. Удержание по исполнительным документам;

— Энциклопедия решений. Признание налоговым органом недоимки и задолженности по пеням и штрафам безнадежными к взысканию и их списание;

— Решение Железнодорожного районного суда г. Красноярска Красноярского края от 4 марта 2019 г. по делу N 2а-1546/2019;

— Решение Перевозского районного суда Нижегородской области от 15 июля 2019 г. по делу N 2а-127/2019.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА, профессиональный бухгалтер Макаренко Елена

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Нарушение налоговым органом срока направления требования об уплате налога, предусмотренного п. 1 ст. 70 НК РФ, не влечет автоматического нарушения последующей процедуры взыскания соответствующего налога с налогоплательщика (письмо ФНС России от 17.07.2015 N СА-4-7/12690@). Вместе с тем необходимо иметь в виду, что положения п. 1 ст. 70 НК РФ не приводят к произвольному и неограниченному увеличению сроков для принудительного взыскания налогов (определение Конституционного Суда РФ от 22.04.2014 N 822-О).

Согласно п. 31 постановления Пленума ВАС РФ от 30.07.2013 N 57 несоблюдение налоговым органом сроков, предусмотренных ст. 70 НК РФ, не влечет изменения порядка исчисления сроков на принятие мер по взысканию налога, пеней, штрафа в принудительном порядке, в связи с чем при проверке судом соблюдения налоговым органом сроков осуществления принудительных мер сроки совершения упомянутых действий учитываются в той продолжительности, которая установлена нормами НК РФ.

Однако соответствующие доводы о несоблюдении указанных сроков могут быть заявлены налогоплательщиком в суде только в рамках оспаривания, либо требования об уплате налога, пеней и штрафа, направленного ему на основании статьи 70 Кодекса, либо решения о взыскании налога, пеней, штрафа, либо в качестве возражений на иск, предъявленный налоговым органом.

*(2) Кроме того, в силу ч. 3 ст. 123.8 КАС РФ судебный приказ может быть обжалован в порядке, предусмотренном главой 35 КАС (смотрите Апелляционное определение СК по административным делам Московского городского суда от 20 мая 2019 г. по делу N 33а-2689/2019).

*(3) На основании ч. 1 ст. 12 Федерального закона от 28.12.2017 N 436-ФЗ, вступившей в силу с 29.12.2017, признаются безнадежными к взысканию и подлежат списанию недоимка по транспортному налогу, налогу на имущество физических лиц, земельному налогу, образовавшаяся у физических лиц по состоянию на 01.01.2015 года, задолженность по пеням, начисленным на указанную недоимку, числящиеся на дату принятия налоговым органом в соответствии с настоящей статьей решения о списании, признанных безнадежными к взысканию недоимки и задолженности по пеням.

Решение о списании недоимки и задолженности по пеням и штрафам, указанных в частях 1 и 2 настоящей статьи, принимается налоговым органом без участия налогоплательщика по месту жительства физического лица (месту нахождения принадлежащего физическому лицу недвижимого имущества, транспортных средств, месту учета индивидуального предпринимателя) на основании сведений о суммах недоимки и задолженности по пеням, штрафам (ч. 3 ст. 12 Федерального закона от 28.12.2017 N 436-ФЗ).

Для целей ст. 12 Федерального закона N 436-ФЗ под подлежащей списанию задолженности граждан (индивидуальных предпринимателей), образовавшейся на 01.01.2015, должны пониматься недоимки по налогам, а также пени и штрафы, известные налоговым органам и подлежавшие взысканию на указанный момент времени, но не погашенные полностью или в соответствующей части в течение 2015-2017 годов (определение ВС РФ от 22.11.2018 N 306-КГ18-10607 по делу N А65-26432/2016).

Начисленная задолженность за 2014 год (обязанность по уплате которой возникла у налогоплательщика в 2015 году) и последующие налоговые периоды не может быть признана безнадежной к взысканию и подлежать списанию. Оснований для списания недоимки, образовавшейся после 01.01.2015, не имеется (письмо Минфина России от 15.03.2019 N 03-02-08/17196).

Вместе с тем задолженность физического лица по уплате земельного и транспортного налогов за 2014 год и пеней может быть признана безнадежной к взысканию и списана по основаниям, установленным в пп. 4 п. 1 ст. 59 НК РФ, в частности, в случае принятия судом акта, в соответствии с которым налоговый орган утрачивает возможность взыскания недоимки, задолженности по пеням в связи с истечением установленного срока их взыскания, в том числе вынесения им определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании недоимки, задолженности по пеням (пп. 4 п. 1 ст. 59 НК РФ).

Задолженность по транспортному налогу

В соответствии с положениями гл. 28 НК РФ лицо, владеющее транспортным средством, обязано уплачивать налог за его использование.

Размер сбора напрямую зависит от региона, в котором зарегистрировано ТС, модели автомобиля, года его выпуска, а также объема двигателя.

Чем новее и мощнее машина, тем больше придется платить за ее использование

Как рассчитать транспортный налог?

Для расчета используется следующая формула:

ТН = НС (налоговая ставка) х Мощность ТС х кол-во месяцев владения/12

При расчете суммы сбора на авто, чья стоимость превышает 3 млн. руб., используются повышающие коэффициенты. Они утверждаются на законодательном уровне.

Ставки каждый регион определяет самостоятельно, но они не должны быть увеличены или уменьшены более чем в 10 раз.

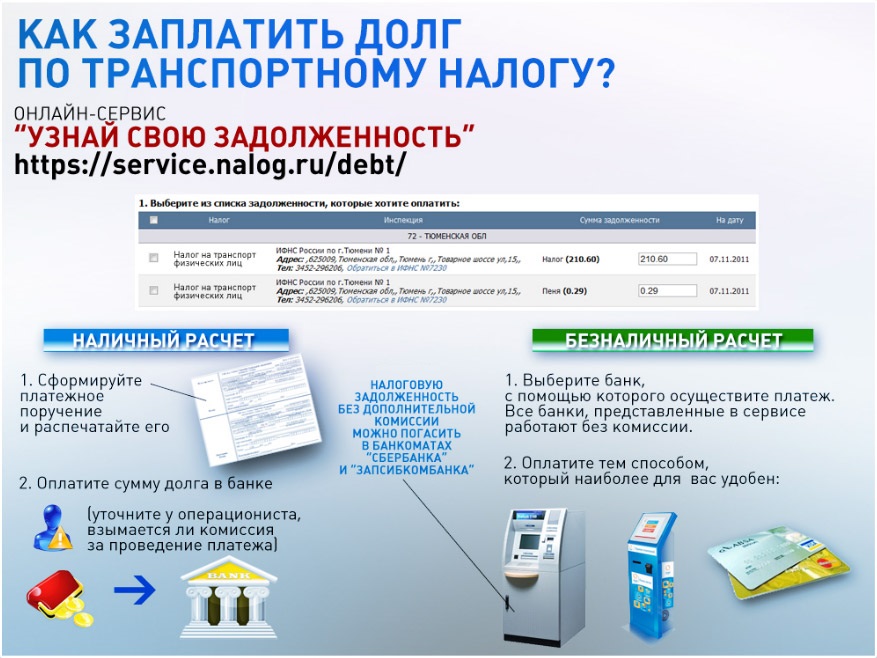

Как узнать задолженность по транспортному налогу?

Как правило, сумма задолженности указывается в письме, которые присылают гражданину в конце года. Но бывает так, что письмо по каким-то причинам не доходит до адресата, либо сотрудники ФНС попросту не отправляют уведомление вовремя.

Если вы не получили письмо с требованием уплатить транспортный налог, этот факт не является основанием для отсрочки платежа или неуплаты.

Узнать о долге можно одним из следующих способов:

В случае, если имеется задолженность по транспортному налогу, о ее размере можно узнать на сайте Федеральной службы судебных приставов (ФССП).

Узнаем задолженность по ИНН

По ИНН (индивидуальному номеру налогоплательщика) узнать размер задолженности по транспортному налогу можно на сайте ФНС. Для этого необходимо авторизоваться в личном кабинете под своим логином и паролем и в разделе «Налоги» посмотреть сумму долга.

Также по ИНН можно узнать размер задолженности посредством таких сервисов, как сайт госуслуг, Сбербанк-онлайн, а также электронных платежных систем: Яндекс.Деньги, WebMoney, Qiwi.

Процедура выглядит достаточно просто. В специальном поле необходимо ввести свой ИНН, и в течение нескольких секунд вам будет предоставлена вся необходимая информация.

На вышеперечисленных сервисах можно получить информацию только по просроченной задолженности.

Для того, чтобы узнать размер обязательного платежа, необходимо воспользоваться сайтом ФНС или порталом госуслуг.

Как мы видим, чтобы узнать, сколько вы должны перечислить в бюджет, не нужно идти на личный прием в государственные органы. Достаточно воспользоваться одним их электронных почтовых сервисов, и вся информация будет предоставлена вам в течение нескольких минут.

Как узнать задолженность по номеру машины?

Вопреки широко распространенному мнению узнать размер задолженности по номеру транспортного средства в сети интернет нельзя. Все дело в том, что такая возможность еще не реализована на законодательном уровне.

Обращение в органы ГИБДД по месту жительства не даст никаких результатов, так как налоги не относятся к их компетенции

Как узнать задолженность по фамилии владельца автомобиля?

По фамилии узнать размер долга можно только в двух местах. Либо на сайте ФНС, либо на сайте ФССП. Величину текущего платежа можно посмотреть в личном кабинете на сайте ФНС. А вот на сайте ФССП информация появляется на только после того, как по требованию налоговой будет возбуждено исполнительное производство.

Необходимо ввести фамилию владельца ТС в специальном поле. Информация предоставляется фактически мгновенно.

Сайт ФССП позволяет узнать размер задолженности и реквизиты документа, на основании которого производится взыскание.

Сроки уплаты транспортного налога

В соответствии с п. 1 ст. 360 НК РФ налоговый период (временной промежуток, по истечении которого необходимо уплачивать сбор) составляет один год.

Срок уплаты налога для физических лиц — не позднее 1 декабря.

Приведем пример. За 2017 год гражданин должен уплатить транспортный налог в размере 50 тыс. руб. Следовательно, до 1 декабря 2018 года владелец автомобиля должен перечислить эти средства в бюджет.

Для юридических лиц установлен иной порядок уплаты. В соответствии с п. 3 ст. 363 НК РФ компании осуществляют так называемые авансовые платежи, то есть платят наперед. Оплата производится за 1, 2 и 3 кварталы текущего года.

Последствия неуплаты налога

По общему правилу за неуплату налога установлено 2 вида ответственности:

Основным критерием разграничения одного вида ответственности от другого является сумма неуплаченного налога. Исходя из юридической практики за неуплату сбора уголовная ответственность в виде ареста или тюрьмы не наступает, поскольку сумма долга не достигает размера, с которого применяются такие санкции по УК РФ.

Как правило, за неуплату транспортного налога наступает ответственность в виде штрафа. Размер определяется в соответствии с положениями ст. 75 НК РФ. Он составляет 20% от задолженности. Кроме штрафа начисляется пеня за каждый день просрочки.

Приведем пример. Лицо должно заплатить транспортный налог в размере 2000 руб. Просрочка составляет 3 месяца. Сумма, подлежащая уплате вместе с ней, — 4455 руб. (2000 х 3 мес. (90 дней) х 1/300 х 8,25).

Если сотрудники ФНС докажут умысел, а именно то, что гражданин сознательно уклонился от уплаты налога, то штраф может составлять до 40% от суммы.

На практике сотрудники ФНС не уведомляют должника о штрафах а передают данные непосредственно в ФССП. После этого денежные средства списываются непосредственно с банковского счета и вычитаются из заработной платы должника.

Резюме

При определении размера транспортного налога имеется множество тонкостей, которые значительно влияют на сумму, подлежащую оплате.

Региональные власти вправе сами устанавливать льготы для плательщиков транспортного налога, в том числе для пенсионеров. Поэтому их состав будет существенно отличаться для разных субъектов РФ.

Если вы сомневаетесь в правильности действий сотрудников ФНС, мы рекомендуем обратиться к нашим специалистам, которые имеют широкие познания в налоговом праве и смогут отстоять ваши интересы.

Специалист подскажет, как правильно рассчитать сумму сбора, где узнать, сколько вы должны заплатить. Также юрист объяснит вам ваши права, в частности, можете ли вы претендовать на льготы.

Налоговая подала в суд за неуплату транспортного налога что делать

Что будет, если не платить транспортный налог вовремя?

Ежегодно все владельцы личного транспорта должны платить специальный налог. Это требование устанавливается главой 28 Налогового кодекса РФ. Неуплата транспортного налога является нарушением, за которое предусмотрены штрафы. Сколько придется заплатить, забыв про налоговую квитанцию или умышленно ее проигнорировав, мы и поговорим сегодня.

Налог на транспорт платят все владельцы зарегистрированных ТС

На кого распространяется обязанность платить транспортный налог?

Все граждане, индивидуальные предприниматели, организации, у которых есть зарегистрированные ТС, перечисленные в статье 358 главы 28 НК РФ, платят транспортный налог. В этом же документе дан список ТС, которые налогом не облагаются.

Федеральных льгот по налогу на транспорт в России на 2019 год нет. Однако регионы РФ могут предоставлять льготы отдельным категориям граждан. Если вам положены льготы, для их получения подайте в ИФНС заявление (форма по КНД 1150063).

Как определить размер налога?

Чтобы понять, какой налог платить, нужно перемножить налоговую базу и ставку, период владения автомобилем и долю ТС, которой владеет налогоплательщик.

За налоговую базу принимают мощность двигателя ТС в л.с.

Налоговую ставку каждый регион РФ определяет самостоятельно. Если в регионе ставка не определена, используются ставки налогообложения из НК РФ, приведенные в таблице.

| Мощность силовой установки автомобиля, л. с. | Ставка |

| до 100 | 2,5 |

| 100-150 | 3,5 |

| 150-200 | 5 |

| 200- 250 | 7,5 |

| от 250 | 15 |

Если у автомобиля один владелец, то долю владения определяют как 1. Если владельцев два – 0,5, если три – 0,3 и т. д.

Период владения считают месяцами. Если автомобиль куплен в середине года, вы оплачиваете налог только за те месяцы, когда уже стали собственником ТС.

Для легковых автомобилей ценой более 3 миллионов рублей также используют повышающие коэффициенты (согласно Федеральному закону от 27.11.2017 г. № 335-ФЗ):

| Возраст, лет | Стоимость, рублей | Коэффициент |

| до 3 | 3 – 5 миллионов | 1,1 |

| до 5 | 5-10 миллионов | 2 |

| до 10 | 10-15 миллионов | 3 |

| до 20 | от 15 миллионов | 3 |

Рассчитывать сумму налога самим в 2019 году не нужно. При регистрации автомобиля ГИБДД передает сведения о нем в соответствующую инспекцию ФНС. После этого владельцу ТС будут приходить налоговые извещения.

Если вы хотите проверить правильность начисляемого вам налога, можете воспользоваться электронным калькулятором на сайте ФНС РФ. В него нужно ввести следующие сведения:

Убедитесь, что сайт определил ваш регион, или поменяйте его вручную, чтобы при расчете использовался правильный порядок расчета.

Рассчитывать сумму налога самому не требуется

Куда и когда нужно платить налог?

Налог на транспортное средство платится по реквизитам ИФНС в районе, где зарегистрирован владелец ТС.

Физическим лицам.

За налоговый период принимается 1 год. Частные лица уплачивают налог не позднее 01 декабря года, который идет за налоговым периодом. То есть до 01.12.2019 года нужно внести налог за 2018 год, до 01.12.2020-го года – за 2019 и т. д.

Уведомление о необходимости оплатить налог высылается ИФНС на адрес налогоплательщика минимум за 1 месяц (30 дней) до крайнего срока уплаты налога.

Организациям и ИП

В каждом регионе России транспортный налог для юридических лиц оплачивается в порядке и в сроки, установленные местными органами власти. При этом срок оплаты не должен быть позднее срока подачи декларации, прописанного в НК РФ, а именно 01 февраля года, который идет за отчетным налоговым периодом.

В зависимости от законодательства конкретного региона юридические лица могут вносить налог на транспортные средства по частям (авансовыми платежами каждый квартал) или одной суммой.

Какой штраф предусмотрен за неуплату налога физическими лицами?

Статьей 122 НК РФ предусмотрены следующие штрафные санкции за полную или частичную неуплату налога для граждан:

Каким штрафом наказывают за неуплату налога организации и ИП?

Для организаций и индивидуальных предпринимателей штрафы за неуплату налога те же, что и для физических лиц. Но они также могут получить штраф за непредставление декларации или за недостоверность указанных в ней сведений. В первом случае придется заплатить 5% от суммы налога, во втором – 40 000 рублей при неумышленном характере нарушения и 80 000 при умышленном.

Как начисляются пени?

За каждый день просрочки, начиная с 01 декабря года, следующего за налоговым периодом, начисляются пени. Они рассчитываются по следующей формуле:

Здесь Х – это сумма неоплаченного налогового сбора, Y – процент ставка ЦБ РФ, 1/300 – процентная ставка пени согласно НК РФ, а Z – количество дней просрочки.

Как взыскивают задолженность по транспортному налогу?

Порядок взыскания задолженности с частных лиц устанавливается статьей 48 НК РФ, а юридических лиц и ИП – статьями 46 и 47.

В досудебном порядке

Если налогоплательщик не внес налог в срок, ИФНС направляет ему требование. Его необходимо исполнить в течение 8 дней с момента получения. Если этого не сделать, налог, штраф и пени будут взыскиваться через суд. Подробнее о порядке выставления требований читайте в статье 69 НК РФ.

Уплатить налог по требованию налоговой инспекции можно в любой банке, через интернет-банк, с банковской карточки или с электронного кошелька, через терминал или банкомат, с расчетного счета (для ИП и организаций). Также можно воспользоваться услугой «Проверка налоговой задолженности» на портале Госуслуги и погасить долг онлайн.

Неуплата налога всегда ведет к большим расходам

Через суд

Когда налогоплательщик не выполнил требования ИФНС, в суд направляется заявление о взыскании долга в принудительном порядке.

Взыскание производится за счет имущества должника. Сначала средства попытаются списать с банковского счета или карты. Если денег не хватает, счет заблокируют до появления на нем нужной суммы или до уплаты налога, штрафа и пеней наличными или другим способом. Если сумма задолженности больше 10 000 рублей, должника могут лишить права на выезд за рубеж. Также возможен арест недвижимости, автомобиля, товаров, сырья и другого имущества в счет погашения долга.

ИФНС может обратиться в суд в течение 6 месяцев со дня, когда истекли сроки исполнения требования об уплате налога, штрафа и пени. В день подачи заявления его копию направляют налогоплательщику.

Заявление в суд подается тогда, если сумма иска к должнику больше 3 000 рублей. Но это не значит, что можно не платить налог, если он меньше указанной суммы. Налоговые органы подождут еще год, сумма неоплаченного налога станет в два раза больше и увеличится за счет пени, и после этого к вам придут судебные приставы.

Вы не внесли транспортный налог по уважительной причине, например, из-за нахождения в больнице? Предоставьте в судебные органы доказательства своей невиновности, чтобы они приняли решение в вашу пользу и избавили вас от необходимости уплачивать штрафы и пени.

Какой срок исковой давности по транспортному налогу?

Срок давности по налогу на ТС, согласно статье 113 НК РФ, составляет 3 года. Это значит, что у вас могут потребовать заплатить налоговый сбор, пени и штрафы только за последние 3 налоговых периода.

Забывая заплатить транспортный налог или умышленно его игнорируя, вы рискуете потерять большую сумму на штрафах и пени. Чтобы этого не произошло, проверяйте поступающую на ваш адрес корреспонденцию и следите за наличием налоговой задолженности на портале Госуслуги. Можно пройти регистрацию на сайте ФНС РФ и оплачивать все налоги онлайн через «Личный кабинет налогоплательщика». А если к 1 ноября квитанция на транспортный налог не пришла и электронного уведомления о необходимости уплатить его тоже нет, обязательно обратитесь за разъяснением в ИФНС по месту регистрации.

(1).jpg)