Наша стратегия эффективна потому что

Деловые игры

Для того чтобы организация деятельности банка была эффективной, нужно проводить рекламные кампании.

Цель проведения настоящей игры — приобретение ее участниками знаний и навыков, необходимых для разработки рекламы банков.

В деловой игре могут принять участие от восьми до 24 учащихся.

Участники деловой игры должны определить, в чем состоят конкурентные преимущества «их банка», продолжив ряд предложений: 1.

Наша стратегия эффективна, потому что. 2.

Сила нашего банка заключается в том, что. 3.

Наши тарифы самые привлекательные, потому что.

1 При разработке ситуаций использовались примеры из книги «Персональный менеджмент. Тесты и конкретные ситуации» : учеб. пособие / под ред. д-ра экон. наук, проф. С.Д. Резника. М.: ИНФРА-М, 2003.

4. У нас прочная конкурентная позиция, потому что. 5.

У нас обширная клиентская база, потому что. 6.

От нас не уходят клиенты, потому что. 7.

Наш банк — один из лидеров банковского бизнеса, потому что. 8.

Мы постоянно расширяемся, потому что. 9.

Мы стремимся поддерживать наших клиентов, потому что. 10. Мы хорошо защищены от любых недружественных нападений,

потому что. При подведении итогов игры преподаватель (ее руководитель) отмечает наиболее интересные и привлекательные рекламные решения.

4.8. «Выбор стратегии кредитной организации»

Современная кредитная организация функционирует в условиях соперничества, и ей приходится как защищаться, так и нападать в конкурентной борьбе.

Цель проведения игры «Выбор стратегии кредитной организации» состоит: —

в изучении ее участниками совокупности стратегий, которые могут использоваться коммерческими банками; —

приобретении участниками игры навыков по формированию стратегии кредитной организации в зависимости от условий конкретной ситуации, в которой оказался банк.

Методы, используемые в деловой игре «Выбор стратегии кредитной организации», следующие: —

метод тестирования (используется в деловой игре для определения уровня знания участниками хозяйственных стратегий банков и повышения данного уровня); —

метод мозгового штурма (способ получения новых идей, решение какой-либо частной стратегической проблемы в результате коллективного творчества участников в ходе заседания-сеанса, проводимого по определенным правилам); —

метод конкретных ситуаций (способ экономического анализа, позволяющий определять состояние, в котором оказалась кредитная организация, и разработать рекомендации по выведению ее из кризиса);

— метод моделирования (способ исследования и проектирования процессов, систем, объектов и ситуаций, основанный на построении и изучении их моделей; в деловой игре этот метод используется для моде лирования хозяйственной ситуации, в которой находится кредитная организация, вынужденная разрабатывать определенную стратегию).

Организация деловой игры подразумевает, что ее будут проводить два преподавателя-руководителя. Функции руководителей игры: —

общее руководство проведением деловой игры; —

формирование творческих групп; —

анализ хода проведения деловой игры и подведение ее итогов; —

руководство творческими группами в процессе деловой игры.

до 24 человек. В зависимости от числа участников и уровня их знаний из них формируются от двух до шести творческих групп.

При работе в творческих группах игроки получают навыки коллективного принятия решений. При этом все участники процесса исполняют одну роль — специалиста по стратегическому управлению банками.

Руководство творческой группой осуществляется одним из ее членов, который либо назначается преподавателем, либо избирается остальными участниками.

Игроки также избирают из своего состава секретаря, который фиксирует идеи и решения, выдвинутые творческой группой.

Этапы деловой игры «Выбор стратегии кредитной организации»: 1)

подготовка проведения игры, инструктаж участников; 2)

индивидуальное тестирование участников игры; 3)

групповое тестирование методом мозгового штурма; 4)

моделирование хозяйственной ситуации; 5)

разработка стратегии организации; 6)

обсуждение стратегий, разработанных участниками игры; 7)

Продолжительность игры — от четырех до шести часов.

Участники работают в творческих группах на третьем—шестом этапах.

Процедура проведения деловой игры следующая.

Этап 1. Подготовка проведения игры.

На данном этапе один из руководителей процесса методом опроса определяет уровень знания его участниками темы стратегического управления кредитной организацией и в случае необходимости проводит краткую лекцию (20 минут) по данной проблеме. ‘

Руководители сообщают участникам: —

о целях проведения и их задачах на каждом этапе игры; —

порядке проведения деловой игры; —

порядке формирования творческих групп и правилах работы участников в сформированных группах.

Этап 2. Индивидуальное тестирование.

Цель проведения данного этапа — оценка знания игроками стратегий кредитных организаций.

Каждому участнику выдается один из тестов задания 4.8.1.

Время тестирования — 20—30 минут.

По результатам проверки руководители формируют творческие группы — так, чтобы в каждой были и «сильные», и «слабые» участники.

Этап 3- Групповое тестирование методом мозгового штурма.

Цель проведения данного этапа — приобретение игроками знаний о стратегиях кредитных организаций в процессе: 1)

решения тестов методом мозгового штурма; 2)

обсуждения результатов тестирования и комментирования тестов руководителем группы.

Время проведения этапа — 60 минут.

На данном этапе деловой игры ее участники моделируют хозяйственную ситуацию, в которой оказался банк, использующий определенную стратегию.

Один из руководителей игры выдает каждой группе участников по два варианта стратегии из задания 4.8.2 и объясняет приемы моделирования ситуации на примере одной из стратегии.

либо моделировать каждую из двух ситуаций всем составом группы; —

либо разделиться на две подгруппы, каждая из которых будет моделировать одну из двух ситуаций; в этом случае на общем совещании участников группы модели ситуации корректируются.

Руководители анализируют ситуации для определения их адекватности предложенной стратегии и возможности их использования для разработки стратегий на следующем этапе игры.

Время проведения этапа — 60 минут.

Этап 5. Разработка стратегии кредитной организации.

Цель проведения данного этапа — приобретение ее участниками игры навыков формирования стратегии.

Игроки по группам получают описание двух хозяйственных ситуаций, разработанных на предыдущих этапах другой творческой группой.

Далее участники методом «мозгового штурма» выбирают стратегию, которая наиболее подходит кредитной организации, оказавшейся в той хозяйственной ситуации, описание которой они получили.

Время проведения этапа — 20 минут.

Этап 6. Обсуждение выбора стратегий, осуществленных творческими группами.

Этап проводится методом совещания.

Каждый руководитель группы на совещании всех участников игры зачитывает полученную его творческой группой хозяйственную ситуацию и обосновывает выбор стратегии, которую рационально применить организации в данной ситуации.

Оппонентом по каждому докладу выступает руководитель той творческой группы, которая разрабатывала хозяйственную ситуацию.

Участники на совещании должны определить и обсудить адекватность выбранной стратегии хозяйственной ситуации.

Игроки могут предложить другой вариант стратегии — более эффективный — в условиях предложенной хозяйственной ситуации.

Этап 7. Подведение итогов.

Руководители игры подводят итоги, отмечая лучших участников и лучшие творческие группы.

Практическая работа «Определение видов банковской рекламы» по МДК.03.01 Выполнение работ по профессии Агент банка студента специальности СПО 38.02.07 Банковское дело

Определение видов банковской рекламы

по МДК.03.01 Выполнение работ по профессии Агент банка

студент 1 курса специальности 38.02.07 Банковское дело

МПЭК РЭУ им.Г.В.Плеханова, Москва

Климова Наталья Николаевна

МПЭК РЭУ им.Г.В.Плеханова, Москва

Цель: оценка и диагностирование умения синтезировать, анализировать, обобщать фактический и теоретический материал с формулированием конкретных выводов, установлением причинно-следственных связей; закрепление теоретических знаний по теме (продукты и услуги, предлагаемые банком, их преимущества и ценности; основные банковские продукты для частных лиц, корпоративных клиентов и финансовых учреждений; роль бренда банка в продвижении банковских продуктов; способы и методы привлечения внимания к банковским продуктам и услугам; способы продвижения банковских продуктов); приобретение умений выявлять потребности клиентов; определять преимущества банковских продуктов для клиентов; ориентироваться в продуктовой линейке банка; формировать положительное мнение у потенциальных клиентов о деловой репутации банка; использовать различные формы продвижения банковских продуктов)

Количество часов: 2 часа

Осваиваемые компетенции: ПК 1.1, ПК 1.4, ПК 1.6, ПК 2.2, ОК 1- ОК 5, ОК 9-ОК-11.

Оснащение: конспект лекций, кейс-задание, официальный сайт исследуемого банка.

1. Используя информацию с официального сайта исследуемого банка и интернет-ресурсов:

1.1 Приведите примеры использования различных форм рекламы Вашим банком:

1.1.1 рекламу банковского продукта (знакомит клиентов с новыми услугами);

1.1.2 рекламу банка (привлекает внимание потребителей к определенному банку);

1.1.3 рекламу цели потребления (вызывает или сформировывает у покупателей новые потребности);

1.1.4 адресную рекламу;

1.1.5 безадресную рекламу.

1.2. Ответьте на вопросы:

1.2.1 Какую цель преследует банк в каждом конкретном случае?

1.2.2 Какая форма рекламы, на ваш взгляд, эффективнее, и почему?

1.2.3 Какая реклама заинтересовала бы Вас как потенциального или действительного клиента банка?

2. Ответьте на вопросы, опираясь на информацию из текста.

«Банковские услуги не вызывают у людей эмоционального интереса».

Действительно, ни один банковский продукт не вызывает у потребителей такой энтузиазм, как iPod или Harley. Нет человека, который бы предвкушал, что его банк скоро запустит новый автокредит. Нужно прекратить продавать банковские продукты. Нужно продавать решения, которые помогают людям достичь определенных результатов. Давайте перестанем говорить об автокредите, давайте будем говорить о решении, которое позволит купить новую машину. И неважно, что входит в это решение – просто автокредит, или автокредит и сберегательный счет, или автокредит, сберегательный счет плюс страховка.

В этой упаковке могут быть самые разные модули, важно, чтобы предлагалось решение для достижения определенной цели. Для этого необходимо выяснить потребности клиента и начать вместе с ним планировать пути достижения целей. Не только тех целей, которые есть у клиента сегодня, но и тех, которые будут у него через полгода, через год, через два.

2.1. Согласны ли Вы с вышеприведенными тезисами? Почему? Изложите свой взгляд на ситуацию.

2.2. На примере одного продукта исследуемого банка (информация, представленная на сайте; реклама в интернете;), расскажите каким образом банк вызывает эмоциональный интерес потенциальных клиентов.

3. Основываясь на философии исследуемого банка, продолжите слоганы для рекламной кампании банка, продолжив ряд предложений:

4. Внимательно прочтите текст и ответьте на вопросы.

«Пути формирования запоминающегося образа банка»

Анализ показывает, что существует несколько основных путей формирования запоминающегося образа банка и его успешного позиционирования в сознании клиентов:

— Традиционно рекламный. Заключается в поиске нестандартных решений представления стандартных банковских услуг и ассоциации банка с запоминающими образами. Данный путь является достаточно перспективным, но и является наиболее рискованным. Необходимым условием использования такого подхода является тщательное тестирование, отбор и обкатка рекламных идей на представителях целевой аудитории.

— Акцент на современные банковские технологии (системы передачи данных, INTERNET и пр.). Данный путь в настоящее время успешно используется банками, которые с момента своего появления активно позиционировали себя как высокотехнологичные кредитные учреждения. В настоящий момент такой подход использует, например, банк «Тинькофф».

— Перенос основного акцента рекламы с услуг и технологий на рекламу персонала, сотрудников банка. Есть все основания полагать, что реклама банка через призму компетентного и открытого персонала будет занимать все большее и большее место в общем рекламном пространстве. Как правило в сознании потребителя услуга неотделима от ее носителя.

4.1 Какой путь из предложенных выше трех вариантов использует исследуемый банк, для формирования запоминающегося образа и его успешного позиционирования в сознании клиента?

4.2 Эффективен ли этот путь, на ваш взгляд? Что бы могли предложить Вы?

Определение видов банковской рекламы на примере АО «Адьфа-Банк»

Задание 1. Примеры использования различных форм рекламы АО Альфа-Банк

1.1.1 Реклама банковского продукта (знакомит клиентов с новыми услугами):

Рисунок 1 – Реклама кредитной карты «100 дней без %»

Рисунок 2 – Реклама кредита наличными «Десятка».

1.1.2 Реклама банка (привлекает внимание потребителей к определенному банку):

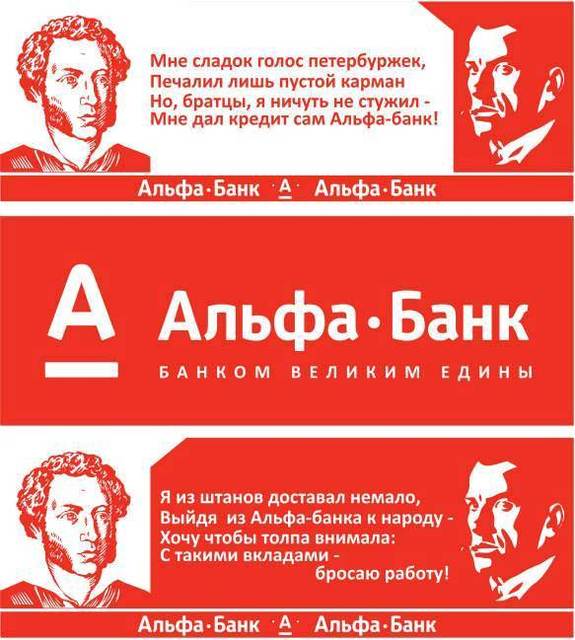

Рисунок 3 – Реклама Альфа-Банка

Рисунок 4 – Реклама Альфа-Банка

1.1.3 Реклама цели потребления (вызывает или сформировывает у покупателей новые потребности):

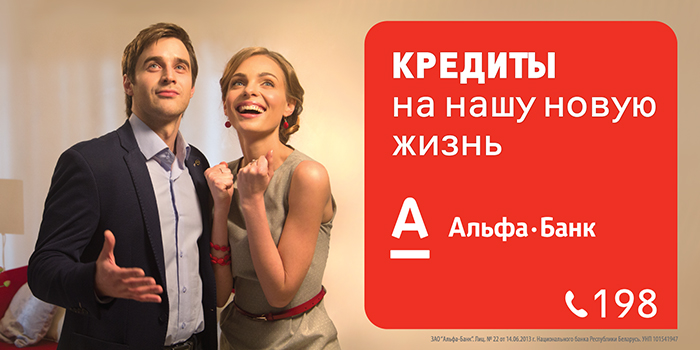

Рисунок 5 – Реклама кредита наличными от Альфа-Банка

Рисунок 6 – Реклама Красной карты от Альфа-Банка

1.1.4 Адресная реклама ( обращена к узкому кругу привлекаемых клиентов) :

Рисунок 7 – Реклама, направленная на юридических лиц АО Альфа-Банк

Рисунок 8 – Реклама счёта для бизнеса

Рисунок 9 – Реклама Альфа, направленная на всех потенциальных клиентов.

1.2.1 Какую цель преследует банк в каждом конкретном случае?

Главная цель рекламы – увеличение количества потенциальных клиентов. Реклама банковского продукта носит собой цель ознакомления клиента с новыми продуктами или услугами.

Реклама банка проводится с целью привлечения внимания клиента к банку, формировать мнение клиента о банке как о надежном финансовом партнере.

Реклама цели потребления вызывает у клииента новые потребности.

Адресная реклама направлена на привлечение более узкого круга клиентов.

Безадресная реклама ориентирована на всех потенциальных клиентов.

1.2.2 Какая форма рекламы, на ваш взгляд, эффективнее, и почему?

Но не стоит забывать о BTL-рекламе. К этой форме относятся такие методы, как, например, подарки за покупку, реклама в местах продажи, выставки с опросами и раздача листовок. Они также играют немало важную роль в имиджевой рекламе.

1.2.3 Какая реклама заинтересовала бы Вас как потенциального или действительного клиента банка?

2.1 Согласны ли Вы с вышеприведенными тезисами? Почему? Изложите свой взгляд на ситуацию.

Да, я полностью согласен с изложенными тезисами. Какой бы продукт или услугу не предлагала компания, тем более банк, необходимо не просто думать о продаже и том, как заработать. В первую очередь нужно думать о том, какую пользу принесёт продукт потенциальному клиенту и какую проблему он поможет решить.

Самое первое, что нужно сделать – это поинтересоваться у клиента о цели его визита в банк, узнать его проблему. Далее предложить и полностью описать нужный клиенту продукт и дать понять, что именно он поможет решить его проблему.

2.2. На примере одного продукта исследуемого банка (информация, представленная на сайте; реклама в интернете;), расскажите каким образом банк вызывает эмоциональный интерес потенциальных клиентов.

Рассмотрим рекламу карты «100 дней без %» от Альфа-Банка.

Рисунок 10- Реклама банковской карты

На этом кадре мы видим начало рекламного ролика. Героя ситуации зовут Олег, и у него уже есть кредитная карта другого банка. Ему пришло оповещение о том, что истекает срок платежа по его карте. Главного героя специально «поместили» на яхту, чтобы показать, что уведомления о необходимости внести платеж могут застать врасплох, и клиент должен бросить все свои дела.

Далее мы видим, как крупным планом взята кредитная карта от Альфа-Банка и большие буквы «100 дней без %», чтобы привлечь внимание зрителя. Показывается, как Олег «закрывает» свою кредитку с помощью платежа с карты «100 дней», не стоя в очереди.

На этом кадре ролик заканчивается словами «Почувствуй 100 дней свободы». Все видео сопровождается заряжающей и активной музыкой и закадровым голосом о преимуществах карты «100 дней». Этот ролик оформлен очень качественно и точно вызовет эмоциональный интерес у зрителя.

1) Наша стратегия эффективна, так как мы открыты для нового и готовы к изменениям.

2) Сила нашего банка заключается в том, что мы вместе с клиентом в любую минуту.

3) Наши тарифы самые привлекательные, потому что мы создаём уникальные решения для клиента.

4) У нас прочная конкурентная позиция, потому что мы на рынке уже более 30 лет.

5) У нас обширная клиентская база, потому что люди нам доверяют.

6) От нас не уходят клиенты, потому что мы всегда знаем, как им помочь.

7) Наш банк — один из лидеров банковского бизнеса, потому что мы доверяем своей команде – открыто делимся идеями. Уважаем и слышим идеи других.

8) Мы постоянно расширяемся, потому что г отовы идти на продуманный риск.

9) Мы стремимся поддерживать наших клиентов, потому что ценим их время.

10) Мы хорошо защищены от любых недружественных нападений, потому что мы достигаем амбициозных целей и действуем как лидер.

4.1 Какой путь из предложенных выше трех вариантов использует исследуемый банк, для формирования запоминающегося образа и его успешного позиционирования в сознании клиента?

Для формирования запоминающегося образа и его успешного позиционирования в сознании клиента в большей степени Альфа-Банк использует первый из трех вышеперечисленных вариантов. Существует множество рекламных интересных кампаний от Альфа-Банка.

4.2 Эффективен ли этот путь, на ваш взгляд? Что бы могли предложить Вы?

Я считаю, что традиционный рекламный метод всегда будет эффективным. Только остается необходимым следить за трендами рынка, за какими-либо медийными персонажами, чтобы зритель сразу мог узнать того, кто рекламирует продукт. Также будет важным, чтобы рекламную кампанию организовали квалифицированные сотрудники, на них лежит огромная ответственность, нужно будет качественно протестировать рекламную кампанию и понять, как на нее отреагирует зритель.

Отчет по практике в Сбербанк

Автор: Пользователь скрыл имя, 01 Декабря 2012 в 23:45, отчет по практике

Краткое описание

Целью прохождения практики является закрепление теоретических знаний непосредственно на практике, исследование в области организации и осуществления деятельности ОАО «Сбербанк России». В связи с этим были поставлены следующие задачи:

— охарактеризовать основную деятельность банка;

— исследовать кредитные операции;

Оглавление

ВВЕДЕНИЕ 3

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ДЕЯТЕЛЬНОСТИ СБЕРБАНКА РОССИИ 4

1.1 Краткая характеристика деятельности Сбербанка России 4

1.2 Банковские операции и другие сделки 5

1.3 Функции элементов организационной структуры. 6

2. КРЕДИТНЫЕ ОПЕРАЦИИ 8

2.1 Кредитная политика Сбербанка России 8

2.2 Виды кредитов, предоставляемых физическим лицам Сбербанком РФ 9

3. ЗАДАНИЕ ПО ПРАКТИКЕ 13

3.1 Результаты финансовой деятельности Сбербанка России по итогам I квартала 2010 года 13

3.2 Формирование кредитного портфеля Сбербанка 15

3.2.1 Аналитическая справка по формированию кредитного портфеля Сбербанка РФ за 2009 год. 16

3.2.2 Аналитическая справка по формированию кредитного портфеля Сбербанка РФ за 2010 год. 17

ЗАКЛЮЧЕНИЕ 20

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 22

ПРИЛОЖЕНИЯ 23

Файлы: 1 файл

наташа пупырева.doc

3.2 Формирование кредитного портфеля Сбербанка 1 2

Сбербанк России является юридическим лицом и со своими филиалами (территориальные банки и отделения) и их внутренними структурными подразделениями составляет единую систему Сбербанка России.

Крупнейший банк в России как по масштабам деятельности, так и по размеру филиальной сети. По состоянию на январь 2011г., его активы составляли более четверти банковской системы страны (27%), а доля в банковском капитале находилась на уровне 26%. На долю Сбербанка приходится около половины всех частных вкладов в России, а его кредитный портфель включает в себя около трети всех выданных в стране кредитов. Филиальная сеть Сбербанка состоит из 17 территориальных банков и более 19 тыс. структурных подразделений по всей России. Дочерние банки Сбербанка работают в Казахстане, Белоруссии и на Украине. Банк имеет представительство в Германии, филиал в Индии, а также ведет работу по открытию представительства в Китае. К 2014г. долю полученной за пределами России чистой прибыли планируется увеличить до 5%.

Сотрудничество с крупными корпоративными клиентами дает банку возможность привлечения существенного объема наиболее дешевых ресурсов, размещения с минимальным уровнем риска значительных объемов кредитов.

Сотрудничество с предприятиями среднего бизнеса на сегодняшний день рассматривается как наиболее рентабельное направление деятельности. Расширение кредитного портфеля банка за счет кредитования этой клиентской группы позволяет обеспечить диверсификацию кредитного риска, а особенности организации бизнеса дают возможность создания унифицированных пакетов услуг и массовой реализации банковских продуктов.

Являясь основным банком, обслуживающим и кредитующим предприятия малого бизнеса и индивидуальных предпринимателей, Сбербанк России видит значительные перспективы и потенциальные возможности содействия этому направлению российской экономики.

3.2.1 Аналитическая справка по формированию кредитного портфеля Сбербанка РФ за 2009 год.

Кредитный портфель Сбербанка России вырос за 2009 год на 51,3 % и составил на 1 января 2010 года 4 103,9 млрд. руб. против 2 712,4 млрд. руб. на 1 января 2009 г. В том числе объем кредитования юр. лиц (без МБК) вырос более чем на 59% и составил 3 076,7 млрд. руб.

Остаток средств на счетах физических лиц достиг 2 656,2 млрд. руб. (2 028,6 млрд. руб. на 1 января 2009 г.). Таким образом рост этого показателя составил почти 31%.

Доля Сбербанка в общем остатке рублевых вкладов физических лиц во всех коммерческих банках на 1.11.2009 составила 54,7% против 56,7% на 1.11.2006; инвалютных – 38,8% (41,8%).

Остаток средств на счетах юр. лиц вырос на 49,87% и на 1 января 2010 г. составил 1 трлн. 286,9 млрд. руб.

3.2.2 Аналитическая справка по формированию кредитного портфеля Сбербанка РФ за 2010 год.

За 7 месяцев 2010 года совокупный кредитный портфель Банка увеличился на 726,4 млрд. рублей и достиг 4830,3 млрд. рублей. Темп прироста кредитного портфеля несколько опережает темп прироста портфеля за 7 месяцев прошлого года (17,7% против 16,0%) за счет более высоких темпов прироста кредитов частным клиентам. Темп прироста остатка кредитов корпоративным клиентам соответствует приросту за аналогичный период прошлого года. Доля Сбербанка на 1.08.2010г. на рынке кредитования физических лиц – 31,6%.

Задача № 1. Схема организационной структуры Пермского отделения Сбербанка России № 5294.

Управление Сбербанка России

Отделения Сбербанка России

Отдел ценных бумаг

Отдел пластиковых карточек

Отдел службы безопасности

Отдел валютного контроля

Отдел расчетов и переводов

Филиалы Сбербанка России

Задача № 2. Способы защиты пластиковых карт:

2. Персонализация. После изготовления карты проводится ее персонализация. На карту или партию карт наносятся персональные данные: ПИН-код, эмбоссирование, штрих-код, запись магнитной полосы и т.д.

3. Магнитная полоса на пластиковой карточке.

4. Полоса для подписи предназначена для нанесения образца подписи и/или другой дополнительной информации. Полоса для подписи может быть однотонной, с защитной сеткой или с логотипом заказчика. Она может служить дополнительным способом защиты, поскольку при попытке стереть подпись владельца нарушается структура рисунка полосы.

11. Гильоширные элементы.

12. Микротекст. Микротекстом называют одну или несколько строк символов, воспринимающуюся человеческим глазом в виде тоненькой линии и в тоже время великолепно читаемую с помощью лупы или микроскопа. Обычная высота шрифта микротекстом порядка 250 мкм.

13. Несмотря на любую современную защиту, самым лучшим методом защиты будет, прежде всего, внимательность владельца кредитной карты и его осведомлённость.

Структура и динамика пассивов банка

1 января 2009 года

1 января 2010 года

Средства в Центральном Банке РФ

Средства кредитных организаций

Выпущенные долговые обязательства

Резервы на прочие потери

Источники собственных средств

ЗАКЛЮЧЕНИЕ

Правильность определенного Концепцией направления развития была подтверждена во время кризиса финансовой системы страны в 2008 году. Сбербанк России не только подтвердил репутацию самого надежного банка страны, пройдя кризис с минимальным уровнем потерь, но и обеспечил доступ к банковским услугам значительному количеству новых клиентов. Реализуя принятую Концепцию, Сбербанк России к 2010 году значительно укрепил свои позиции на приоритетных сегментах рынка. Сбербанк России сохранил лидирующие позиции на рынке розничных банковских услуг, доля в общем объёме рублевых вкладов населения достигла 87%. Существенно укрепились позиции Банка в обслуживании корпоративных клиентов: доля Банка на рынке составляет около 25%, более 1 миллиона юридических лиц – клиенты Сбербанка России. Банк продолжает активно работать на рынке внутренних и внешних государственных обязательств, корпоративных ценных бумаг.

Произошло существенное развитие бизнеса банковских карт (доля на рынке — более 20%), количество эмитированных карточек превысило 1,5 миллиона.

Продолжено совершенствование расчетной системы Сбербанка России, которая сегодня ежедневно обрабатывает более ста тысяч межрегиональных платежей.

Существенно изменилась система управления Банком. Обеспечивается единая процентная политика, учитывающая региональные особенности, действует централизованная система контроля, учета и управления рисками, управления финансовыми потоками и ликвидностью. Разработана и постоянно совершенствуется современная методическая и регламентная база операций Банка, утверждены подходы к развитию новых видов бизнеса. Единая система нормативов и лимитов обеспечивает необходимую децентрализацию управления в сочетании с усилением вертикальной системы контроля. На постоянной основе ведется работа по совершенствованию организационной структуры Банка, оптимизации филиальной сети.

Предпринятые меры позволили Банку, не имея льгот и преференций, работая с другими банками в рамках единой, установленной Банком России нормативной базы, стать лидером на большинстве сегментов рынка, успешно конкурировать с крупными коммерческими кредитными организациями на российском рынке банковских операций и услуг.

Я проходила практику в отделе по работе с проблемной задолженностью. Здесь я могла наблюдать за работой банковских служащих изнутри, что, несомненно, поможет мне в будущем. А так же сама приобрела некоторые навыки работника банка, такие как: