Мартингейл стратегия что это

Торговля по Мартингейлу – путь к сливу депозита или золотой грааль?

Стратегия Мартингейла известна многим, но те, кто сталкивался с ней лично в своей практике, часто высказывались негативно. Достаточно обжечься один раз и пережить потерю всего своего депозита, чтобы больше никогда не захотеть возвращаться к использованию данной методики.

Но таки ли страшен Мартингейл, как его описывают? Возможно, трейдеры не говорят о собственной невнимательности и ошибках, которые совершали, поэтому проще винить во всем стратегию? Эксперты брокера Finmax помогают разобраться в ситуации и выяснить, как правильно использовать торговлю по Мартингейлу, чтобы она была прибыльной. Конечно, этот подход не сулит перспективу разбогатеть в один день, однако имеет право рассматриваться как полноценная торговая методика с хорошей вероятностью заработка.

Немного об особенностях стратегии Мартингейла

В двух словах данная методика описывается как прием удвоения каждой последующей ставки после убыточной сделки. Например, вы зафиксировали убыток, открываете новую сделку с удвоенной инвестицией, опять проиграли, опять удвоили ставку и т.д. С одной стороны, это кажется глупо, бессмысленно и не рационально. Но особенность Мартингейла в том, чтобы дождаться, когда сработает одна из последующих сделок с удвоенной инвестицией и позволит получить прибыль, которая перекроет убытки предыдущей операции. Рискованно – да, перспективно – да, подходит всем – нет.

Методика применима не только для сделок на рынке Форекс, но также уместна для использования в бинарном трейдинге, а любители азартных игр могут практиковать такой подход при игре в рулетку или покер.

Стратегия Мартингейла была описана французским математиком Полем Пьером Леви, а его идея очень понравилась именно клиентам казино. Ученые даже проводили серьезные исследования, чтобы понять, насколько высока вероятность получать выигрыш с каждым удвоением ставки.

В аспекте валютного трейдинга Мартингейл задает формирование ордерной сетки, в которой каждая последующая сделка удваивается. В видоизмененной тактике можно увеличивать инвестицию не в два раза, а на конкретный процент или коэффициент.

Суть работы метода торговли по Мартингейлу

На практике заключение по Мартингейлу происходит следующим образом:

С этого момента вы начинаете действовать по следующей схеме:

Если не использовать Мартингейл в такой ситуации, тогда три сделки подряд закрываются с убытками, и даже четвертый ордер не смог бы перекрыть этот отрицательный финансовый результат.

В такой ситуации напрашивается несколько важных выводов:

Разновидности торговли по Мартингейлу

В зависимости от того, насколько вы будете увеличивать свой лот зависит характер вашей торговли:

Отдельно стоит отметить прием семи-Мартингейла. Особенность его в том, что лот увеличивается только при условии убыточной предыдущей сделки. Если первая закрылась в плюсе, значит, на следующем ордере уменьшается объем. Логика таких действий объясняется тем, что с каждой прибыльной сделкой увеличивается риск убытков на следующем ордере, поскольку вы не можете непрерывно зарабатывать. Это же правило актуально и для противоположной ситуации – убыточная серия не длится бесконечно, поэтому растет шанс того, что новый ордер позволит выйти в плюс.

Мартингейл и риск-менеджмент

Неважно, по какой стратегии вы торгуете, вы всегда должны стремиться ограничивать свои убытки на приемлемом уровне. Принцип торговли по Мартингейлу не исключает больших просадок, следовательно, здесь подходить к мани-менеджменту нужно еще более ответственно.

Ниже будет рассмотрен такой пример:

Данный пример демонстрирует игнорирование правил риск-менеджмента и тот факт, что очень быстро можно было потерять свой капитал.

Если уменьшить лот с 0,1 до 0,01, тогда на четвертом ордере убыток оставлял бы 29,6 доллара, что составило всего лишь 3 процента от суммы депозита. И это вписывается в правила мани-менеджмента.

Мораль такова, что необходимо просчитывать все риски наперед, чтобы ваш депозит смог выдерживать просадку.

Подводим итог

Торговля по Мартингейлу сопряжена с повышенными рисками, однако не исключает высокий процент заработка. Если следовать ключевым правилам управления капиталом, вы всегда сможете фиксировать сделки с плюсом и минимизировать свои убытки:

Желаем вам наилучших результатов в трейдинге на бинарных опционах!

Безопасный мартингейл в ручной торговле

Добрый день, дамы и господа форекс трейдеры.

Сегодня мы поговорим с вами о безопасном мартингейле, как бы парадоксально это не звучало.

Что такое мартингейл?

Это система изначально была придумана для игры в рулетку.

Суть системы очень простая. Если мы ставим 1 доллар на красное, а выпадает чёрное, то тогда ставим 2 доллара на красное. Если же опять выпадает чёрное, то тогда ставим 4 доллара на красное. Если опять не выпадает нужное для нас значение, то делаем ставку в 8$, 16$, и так пока не выиграем.

Когда мы угадываем, наш выигрыш покрывает все наши предыдущие потери.

В теории это всё звучит весело и прибыльно, но в казино существует ограничение максимальной ставки. Да и к тому же, постоянно удваиваясь, ваша первоначальная ставка в 1 доллар очень быстро вырастет до 1024 долларов. А в скором времени и до 1 млн. долларов.

Ни одно казино вам столько денег поставить не даст, да и вы навряд ли с собой столько денег принесёте.

Как обычно применяют данную систему на Forex?

Применить данную систему на самом деле очень просто. Представим, что есть какое-то движение цены.

Допустим, цена идёт наверх.

Мы решили, что нужно продать, потому что на графике образовалась перекупленность.

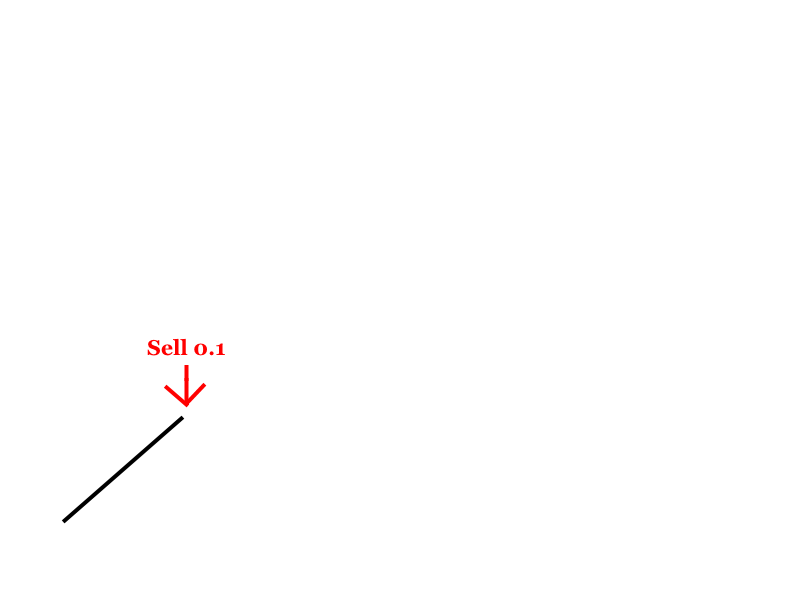

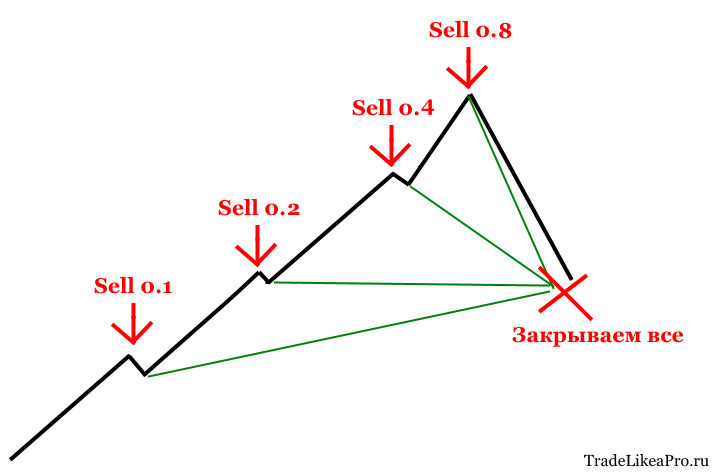

Продаём с лотом 0,1:

Цена же вошла в тренд и пошла ещё выше.

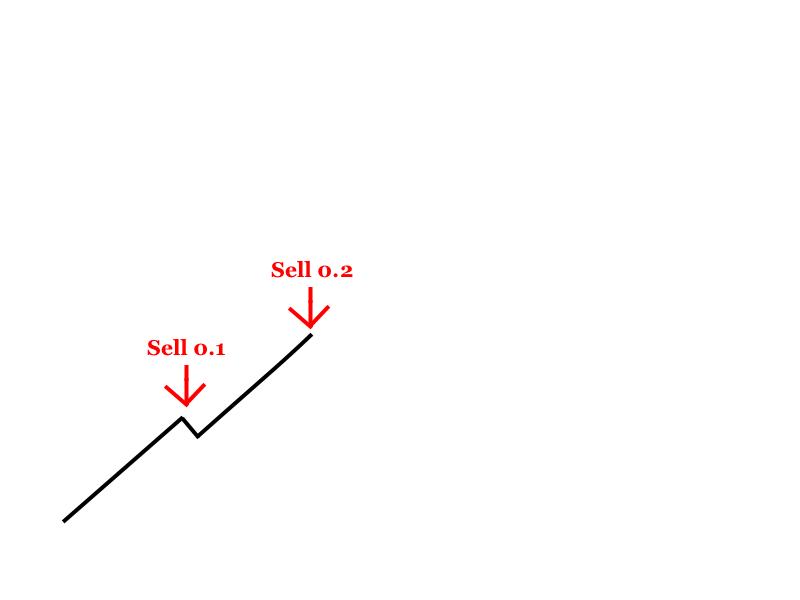

Мы не закрываем предыдущую сделку, но при этом открываем дополнительную позицию на продажу, но уже с лотом 0,2:

Теперь мы начинаем ждать, когда цена вновь пойдёт вниз.

Представим, что цена не хочет идти вниз и вновь направляется вверх покорять новые вершины

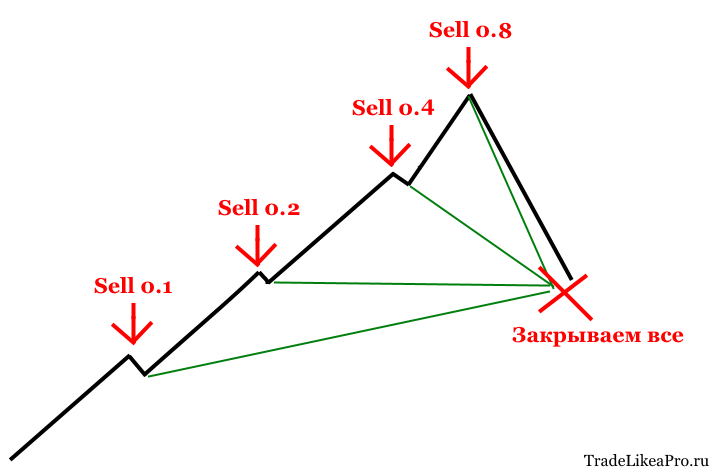

Тогда мы открываем ещё одну сделку на продажу, но уже с лотом 0,4 и так далее.

Если цена всё-таки решит развернуться, мы сможем закрыть все свои позиции и выйти в ноль или же получить какой-то профит:

Таким образом, мартингейл создаёт иллюзию того, что убыточных сделок можно избежать. Но проблема состоит в том, что большой размер лотов ведет к огромному риску, и если мы попадем на какой-то продолжительный тренд, можно слить весь свой депозит.

Поэтому большинство систем на мартингейле ведут к проигрышу. В этой сфере существует множество нюансов и особенно это касается советников.

Но стоит отметить, что при должном умении на таких советниках можно хорошо зарабатывать.

Давайте разберём различные элементы мартингейла, которые вы сможете использовать в своей торговой стратегии. При этом, не применяя советники, и сложные вычисления.

Мы попытаемся из опасной тактики взять отдельные элементы и сделать её безопасной для нашей выгоды.

Прибыльная ТС + большое кредитное плечо

Прежде чем мы начнём обсуждать элементы мартингейла, стоит сказать, что вам необходимо изначально прибыльная стратегия. Она должна быть прибыльной и без элементов мартингейла, иначе ничего не получится.

Данные мини-элементы помогут нам улучшить её прибыльность и уменьшить моральную нагрузку на трейдера. Но без изначально прибыльной стратегии сделать это не получится.

Кроме того, нам потребуется большое кредитное плечо. При адекватном мани менеджменте 1:100 в принципе вполне хватит. Большое плечо не принесёт вреда в вашей торговле, конечно, если им не злоупотреблять.

Допустим, что у вас есть прибыльная стратегия и большое кредитное плечо. Тогда переходим к следующему пункту.

Ключи к безопасному Мартингейлу

Использование стопов в своей торговле

Рассмотрим часто встречающуюся ошибку среди трейдеров, которые пытаются торговать по стратегии мартингейла.

Большинство из них считает, что суть стратегии заключается в том, что торговля происходит без стопов. Однако стопы использовать можно и нужно. Таким образом, мы можем обезопасить себя от большого убытка.

Торговать без стопов глупо и небезопасно.

Количество отрицательных сделок подряд на истории

Как только вы нашли прибыльную стратегию, вам необходимо проверить, сколько у неё отрицательных сделок на истории. Стоит заметить, что нас интересует именно кол-во убыточных сделок подряд, следующих одна за другой. Также требуется найти не максимальное, а среднее значение за весь тестируемый период времени.

Временной отрезок, на котором стоит проверять свою стратегию, подбирается индивидуально. Если торговая стратегия подразумевает торговать на таймфрейме m5, то стоит протестировать хотя бы 1-2 месяца. Если торговля будет осуществляться на D1, то стоит протестировать хотя бы пару лет.

Я уверен, что вы свою стратегию протестируете как следует, и с этим пунктом проблем возникнуть не должно.

Для тестирования можно воспользоваться утилитой TradeSystem2 или Forex Tester.

Вначале мы считаем количество отрицательных сделок на истории. А далее вводим так называемое «колено», то есть ордера с увеличенным лотом соответствующие этому числу.

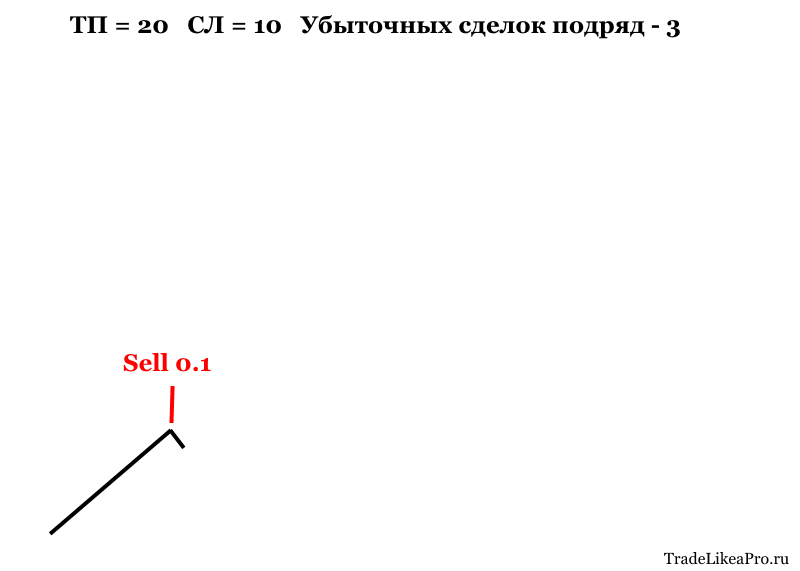

Допустим, что по вашей стратегии в среднем 3 убыточные сделки подряд, соответственно, у вас будет 3 колена.

Как это будет выглядеть на практике?

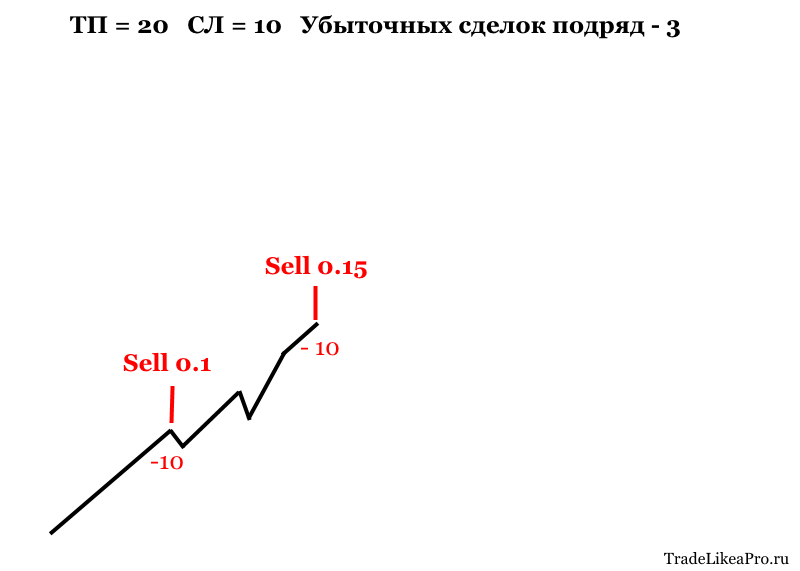

Представим, что в вашей торговой стратегии стоп лосс равен 10 пунктов, а тейк профит 20 пунктов. Вы выявили, что среднее число отрицательных сделок подряд у вас равно 3-м.

На графике присутствует какое-то движение цены, и вы решили продать 0,1 лота:

Цена пошла наверх, и сработал стоп лосс. Вы получили убыток в 10 пунктов.

Цена идёт куда-то дальше и у вас снова появляется сигнал на продажу.

Вы снова продаёте, но теперь с увеличенным лотом.

Здесь я немного остановлюсь на ещё одной проблеме, которая часто встречается у трейдеров. А насколько увеличивать свой лот? Почему-то считается, что при мартингейле лот следует всегда удваивать. Это совсем необязательно. Можно увеличивать лот в 2 раза, в 3 раза или на 30%. Всё зависит только от вашего желания и склонности к риску.

В нашем случае давайте увеличим лот на 50%:

Мы продали с лотом 0,15, и вновь наша система дала сбой. Мы вновь получили убыток в 10 пунктов.

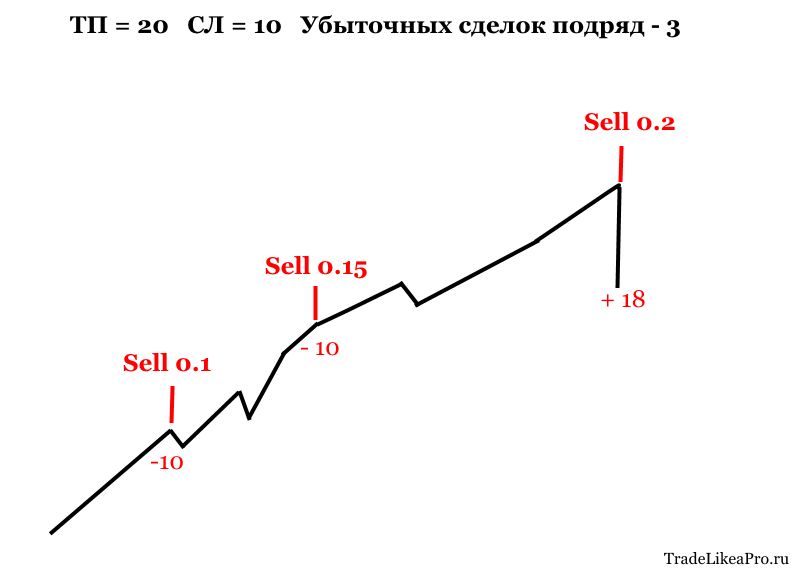

Цена опять как-то колеблется на графике, и появляется сигнал на продажу.

Мы это замечаем и выставляем ордер с увеличенным на 50% лотом:

И действительно, цена идёт в нашу сторону, и мы зарабатываем тейк профит в 20 пунктов.

Теперь давайте посчитаем, что бы произошло, если бы мы не увеличили лот, а торговали всё время с лотом 0,1.

В первый раз мы проиграли 10$, во второй раз мы проиграли с тем же лотом 10$, а в третий раз у нас был бы take profit. Так как лот тот же самый, то получается 20$.

В итоге мы вышли в ноль, что даже хорошо, ведь мы не понесли убытки.

Теперь давайте посчитаем, сколько бы мы получили при увеличении лота на 50%. В первый раз мы проигрываем 10$, во второй раз 15$, а в третий раз тейк профит даёт нам 40$.

В итоге, мы получаем 15$ чистой прибыли вместо 0$, как в случае если бы лот был бы постоянным.

Что делать, если третья сделка принесла нам убыток и график продолжил бы своё движение вверх?

Допустим, что цена начала двигаться дальше и вновь появился сигнал. Мы вновь начинаем продавать. Но какой при этом будет использован лот?

Из истории мы выяснили, что в среднем по стратегии может быть три убыточных сделки. Следовательно, мы можем увеличить свою позицию ровно три раза. Четвёртый раз считается уже нестандартным случаем.

Если произошло нестандартное отклонение не в нашу сторону, рисковать не стоит, будет лучше плавно снизить лот до 0,15, либо сразу возвратится к 0,1 и начать торговать вашим стандартным лотом до того, как стратегия войдёт в обычный режим убыточных и прибыльных сделок.

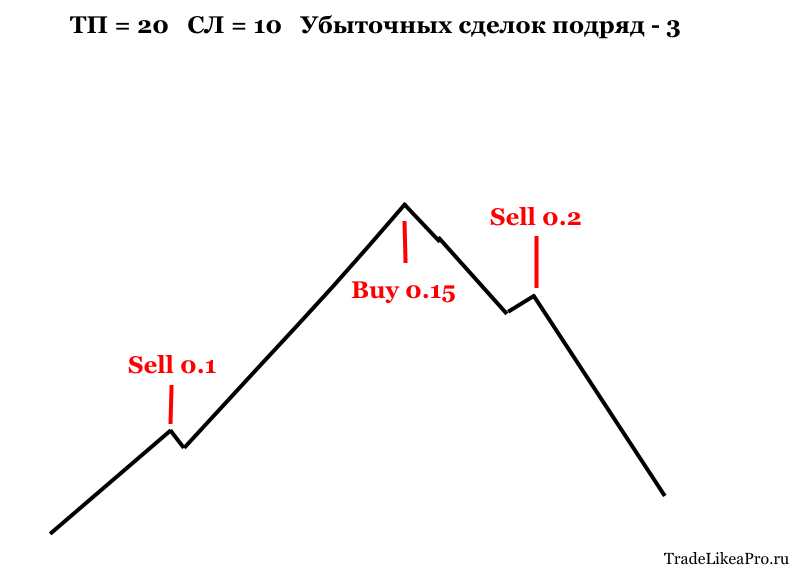

Не привязывайтесь к покупкам или продажам

Мартингейл привыкли рассматривать с точки зрения того, что мы цепляемся за определённое направление графика. На самом деле делать этого не стоит.

Представим, что у вас есть какая-то убыточная сделка на продажу.

Цена идёт против нас. Выбивает стоп лосс, а затем появляется сигнал на покупку.

Почему бы его не взять?

Мы открываем ордер на покупку, но с увеличенным лотом 0,15.

Давайте представим, что цена вновь пошла против нас и пробила значимый уровень:

Открываем продажу с лотом 0,2 и впоследствии зарабатываем:

Если бы у нашей стратегии было бы пять убыточных сделок в истории, то мы бы использовали 5 колен.

Самый большой лот – не более 10% от депозита

В своей торговле не стоит забывать и о мани менеджменте. Самый большой лот в вашей череде ордеров должен быть не более 10% от депозита, это делается на случай срабатывания stop loss на последнем колене.

Конечно, мы немного увеличиваем свои риски, но при этом придерживаемся благоразумия, ведь наша задача получить прибыль, а не слить весь депозит.

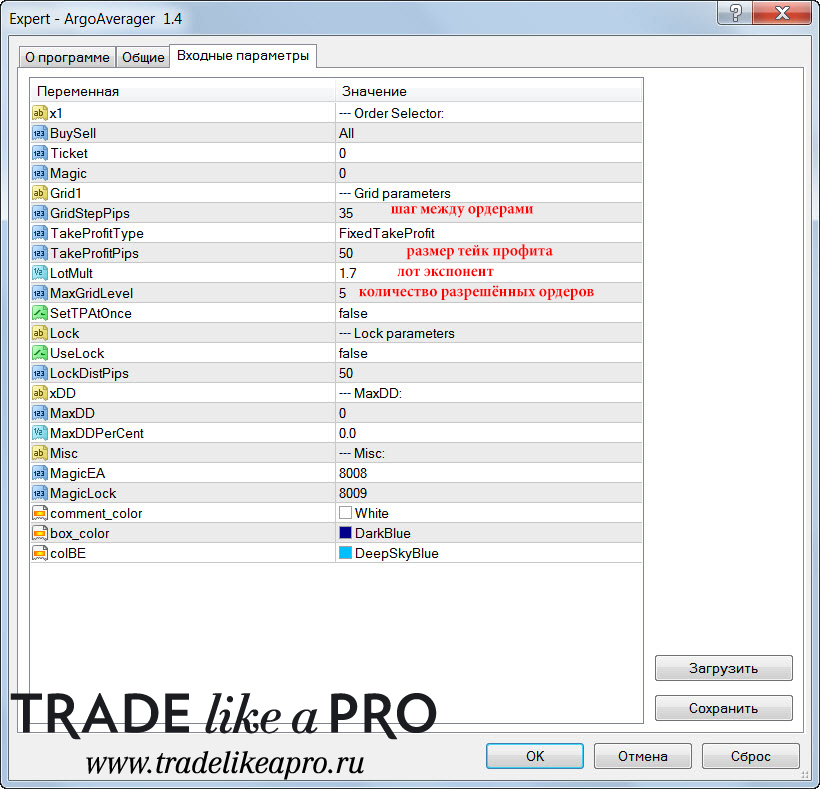

Входим вручную, а затем используем советник

Один из вариантов применения данной стратегии, – это возможность в своей торговле использовать техническую помощь. Например, вы можете находить точки входа и открывать позиции вручную, а затем использовать советник, который будет автоматически открывать дополнительные сделки с увеличенным лотом.

Но есть и недостаток. При таком подходе не получится использовать сигналы вашей стратегии. Будет происходить увеличение лота и открытие дополнительных ордеров только на определённом расстоянии от вашего первого входа.

Для этих целей можно использовать ProTrader, который есть у нас на сайте.

Или же можно использовать советник: ArgoAverager EA, который не открывает сделки сам, а только помогает вам усредняться. Всё настраивается и регулируется.

Ставим колена на уровнях поддержки/сопротивления

Неплохим вариантом будет открывать позиции с увеличенным лотом на уровнях поддержки/сопротивления.

Можно открывать дополнительные ордера на этих уровнях, даже если сигнала вашей стратегии там нет.

Допустим, в этом месте мы совершили покупку:

Цена не достигла нашей цели по прибыли, развернулась и выбила наш стоп лосс.

Где мы можем поставить дополнительный ордер?

В случае отрицательного развития событий мы можем выставить его на уровне, который проходит на круглом числе 1.08:

Как вы можете заметить, цена уже отскакивала от этого уровня.

Наш ордер уходит в минус, а дополнительный ордер срабатывает и в последствии приносит нам прибыль.

Аналогичные входы осуществляются на уровнях сопротивления или любых других важных значениях.

Проверяем всё на истории

Думаю, вы и так понимаете, что прежде чем идти на демо или реальный счёт, следует всё проверить на истории.

Это поможет вам протестировать свою стратегию, при этом не потерять деньги с вашего счёта.

Надеюсь, данные подсказки помогут вам в вашей торговле.

Напоминаю, что данные элементы можно применять при условии, что у вас в наличии есть прибыльная стратегия. Будьте внимательны и не забывайте о мани менеджменте.

3 стратегии на базе Мартингейла и Мартрингала

Введение

Мартинге́йл (мартингал, от фр. martingale) — система управления ставками в азартных играх.

Суть системы заключается в следующем:

Используя систему мартингейл, игрок не получает преимущества, он всего лишь перераспределяет свой выигрыш. Игрок проигрывает редко, но помногу, а выигрывает часто, но помалу.

Мартинга́л в теории случайных процессов — такой случайный процесс, что наилучшим (в смысле среднеквадратичного) предсказанием поведения процесса в будущем является его настоящее состояние.

3 стратегии на базе Мартингейла и Мартрингала.

1. На базе классической системы Мартингейл

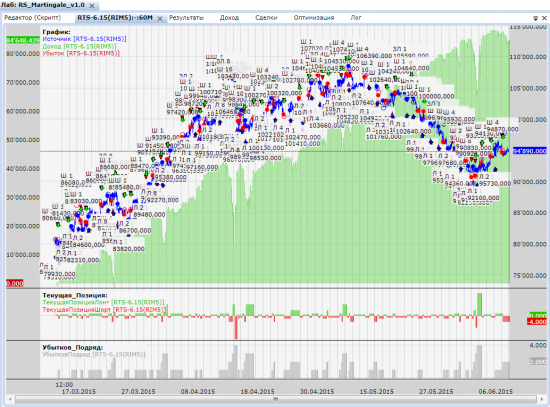

Технические характеристики стратегии:

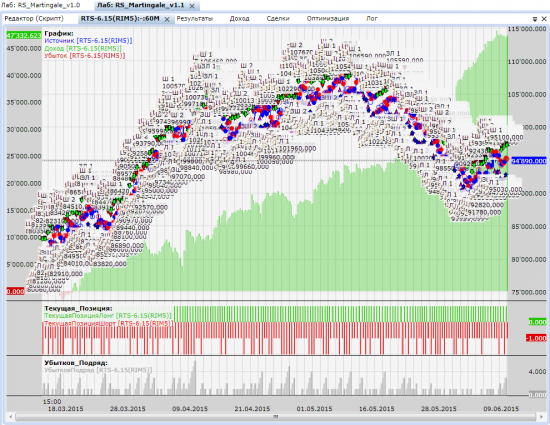

Сокращения сделок на графике: Л-Лонг; Ш-Шорт: ЗЛ-Закрыли Лонг; ЗШ-Закрыли Шорт. (Сделок очень много, поэтому есть смысл сокращать их названия до одной буквы. Это привносит удобство при анализе сделок.)

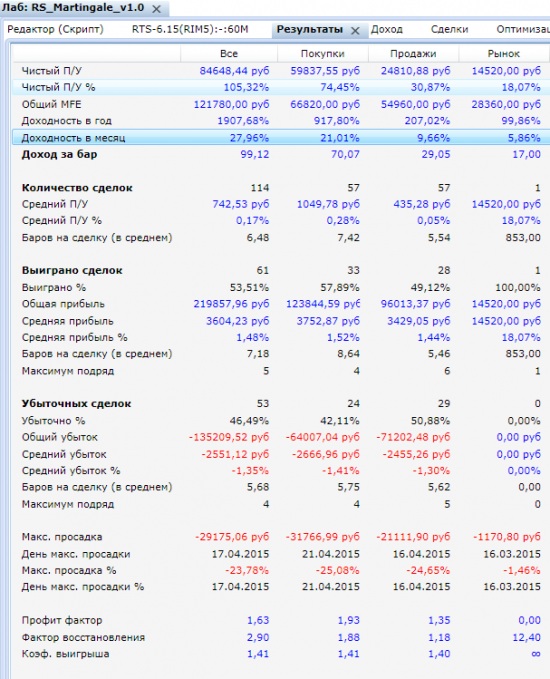

Ниже, на графике, мы можем видеть 114 сделок, за 3 месяца торгов. Выиграно сделок: 61 (53,5%).

Зеленым цветом выделена растущая доходность.

Максимальная серия убыточных сделок равна 4. Достигалась 2 раза.

Максимальная позиция достигала 16 контрактов.

Серий из 3-х убыточных сделок было 4.

Доходность в год: 1908%

Вывод: при малых сериях убыточных сделок стратегия себя прекрасно показывает и доходность очень быстро растет.

Можно ли улучшить результаты стратегии и как это сделать?

Всегда остается вероятность получения длинной серии убыточных сделок.

На последнем шаге, когда уже нет больше денег для повышения ставки, действительно наступит значительный убыток. И тогда вся накопленная прибыль будет потеряна.

Но, никто не заставляет нас держать убыточную серию максимально длинной.

Мы можем попробовать сделать следующее: что, если не дожидаться большой серии убытков и самостоятельно определить выход из серии, например после третьего подряд убытка. Или после второго. Да, мы примем убыток. Но он не отнимет разом весь депозит и не приведет к маржинколу.

Суть простая: чем короче серия, тем меньше убыток, в абсолютном значении. Остается ещё довольно много денег, чтобы продолжать торговлю. Если наша торговая стратегия дает больше правильных входов, чем убыточных, то мы должны быть в плюсе.

2. C вариациями системы Мартингейл

Суть стратегии: удваивая ставку каждый раз после проигрыша мы на любом выигрышном ходу отбиваем все убытки и получаем небольшую прибыль. Убыточные серии не продлеваем более 2-х сделок подряд, а начинаем торговлю заново, с минимальной ставки.

Технические характеристики стратегии:

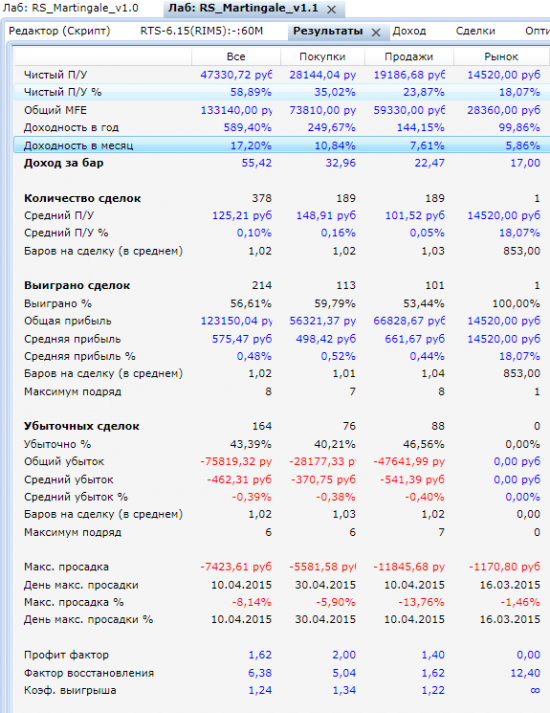

Ниже, на графике, мы можем видеть 378 сделок, за 3 месяца торгов. Выиграно сделок: 214 (56,6%).

Зеленым цветом выделена растущая доходность.

Максимальная серия убыточных сделок равна 6. Достигалась 1 раза.

Максимальная позиция достигала 2 контракта.

Доходность в год: 589%

Статистика

Выводы:

Мы видим, что доходность системы снизилась с 28% в месяц, до 17%.

Стратегия, на текущих данных, стала более надежная и менее рисковая.

Можем ли мы ещё как-нибудь повлиять на результаты стратегии?

Если получение прибыльной сделки более вероятно, чем получение убыточной сделки, то состояние системы будет субмартингалом. Соответственно, шансы на выигрыш повышаются.

Все о Мартингейле на Forex

Не секрет, что мартингейл – одна из популярных методик работы на форекс, и немало трейдеров её применяют как в торговле на личных счетах, так и на ПАММах. Последние, к слову, могут собрать в управление сотни и сотни тысяч долларов и работать, без преувеличения – годами (у нас на форуме есть несколько таких примеров). В сегодняшнем материале мы подробно затронем тему мартингейла, посмотрим, как принцип мартингейла применяется в форекс советниках (в частности) и не только.

Что такое мартингейл и почему он нравится трейдерам

Под мартингейлом (англ. Martingale) понимается рискованная форекс стратегия, при которой после убыточных сделок идет наращивание объема позиции с целью покрытия убытков и получения прибыли. Схематично это может выглядеть так:

Что можно достичь, применяя мартингейл в своей стратегии? Почему он так нравится форекс-трейдерам? А достичь можно просто сумасшедших целей. Одному нашему форумчанину (с ником Silentspec) в своё время удалось поднять 168$ до более чем 10000$.Для справки – торговля велась по этой стратегии. Да, такое возможно на форекс, и если вдруг у вас получится так разогнаться (у нормального брокера), то ДЦ вам и выплатит этот профит (и у нас на форуме есть такие случаи). Но, сразу огорчу новичков – все же такие случаи – это редкость, в какой-то мере это не только сочетание грамотной стратегии и правильного мани менеджмента, но ещё и удача и везение (и сам автор этого замечательного разгона в этом признавался). Да, такое возможно, но среди всех, кто пытается таким образом разогнаться – получится у 1 из… 10000 трейдеров. Так что всем рассчитывать на такой разгон не приходится – все так торговать не смогут, а кто сможет, то не получится это делать постоянно – рано или поздно большие риски и торговля без стопов приведут к потере депозита.

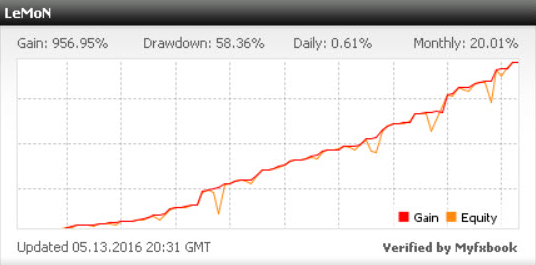

Из ПАММ-счетов довольно неплохой пример:

Таким образом – от мартингейла на форекс не откажутся, пожалуй, никогда.

Как определить мартингейл на графике

Давайте коснемся такого аспекта – как определить, применяется ли на счете (ПАММ-счете) мартингейл. Мониторинг MyFxBook это позволяет сделать. У нас будет картинка с моником, типо такой:

Чем более низкие пики образует желтая кривая – тем в большую просадку уходит счет. На жаргоне трейдеров эти пики называют “сопли”. Конечно, если история торговли закрыта, это не всегда может означать, что именно мартингейл применяется – трейдер может просто торговать без стоп лоссов и пересиживать убыток, ожидая разворота цены и взятие своего тейка. Но тем не менее – на “сопли” на графике стоит обращать внимание.

История появления мартингейла

Метод мартингейла известен с XVIII века. Применялся в начале, как это ни странно – в казино. По происхождению названия нет точных данных – в одних источниках утверждается, что оно произошло от названия французского города Мартиг, в других – что разработал эту систему Джон Генри Мартиндейл (и от его фамилии произошло название). В любом случае этот термин пришел к нам из французского языка – это точно известно, что же касается остального – если сведения из разных источников противоречат друг другу – точно удостовериться в такой информации мы не можем.

Виды мартингейла

Существует немало видов мартингейла, и если вы думаете, что мартингейл – это только увеличение размера ставки на два после проигрыша – то это далеко не так.

Стандартный/классический мартингейл – это как раз тот случай, когда после проигрыша начальная ставка умножается на два. У нас на форуме даже есть одна стратегия, удовлетворяющая таким условиям. Не лишним будет сказать,что именно такая методика работы применялась в разного рода казино и рулетке: – когда ставка на черное или красное оказывалась убыточной, следующий раз происходит её удвоение с целью покрытия убытков и получения прибыли. Если она опять оказывалась неудачной – то новая ставка опять увеличивается в два раза и так до тех пор, пока не будет выигрыш, который покроет убытки и даст прибыль. После него опять идёт возврат к начальному размеру ставки.

Стоит огорчить тех, кто думает, что сможет таким образом обыграть казино – там тоже сидят не дураки и размер максимальной ставки в казино ограничен. Если же вы таким образом попытаетесь заработать на форекс, то, возможно, до максимального размера лота вы не дойдете (а там, как правило, тоже есть ограничения – подробно смотрите на сайте вашего ДЦ), но в таком случае вам потребуется депозит огромного размера (я уже не говорю про психологию). Получить 5-6 стопов подряд можно элементарно. Проверено тысячами трейдеров.

Агрессивный мартингейл – тут в работе применяется очень большой множитель для увеличения размера лота в новом ордере – 3 (три). Цель такой торговли – чтобы тейк профит был максимально близко к текущей цене и сетка ордеров могла бы максимально просто и быстро закрыться. Опасность этого метода состоит в том, что если рынок немного не дойдет до цели (буквально считанные пункты), развернется и продолжит движение против вашей сетки ордеров – с теми размерами лотов убыток будет нарастать очень быстро и слив депозита произойдет мгновенно. Смотрите сами – наш начальный лот 0.01 и множитель три – в итоге мы имеем:

Из этого расчета понятно – что открыть больше 6-7 ордеров у нас не получится – размеры лотов будут просо колоссальными, требующими огромных залогов (при максимально возможных кредитных плечах), и убыток по таким лотам тоже будет колоссальный. Одним словом – методика очень агрессивная и опасная для вашего депозита. Но, несмотря на это, у нас есть ТС на сайте именно с такими условиями работы.

Реверсивный мартин – при этом способе предполагается как плавное увеличение, так и плавное уменьшения множителя для увеличения размера лота. Например, при серии убыточных сделок каждый раз увеличение лота будет не 1-2-4-8 (умножение на два), а постепенно 1-2-3-4-5 – это позволит избежать чрезмерных нагрузок на депозит и минимизировать риск полного слива депо (но не гарантирует полной потери, само собой).

Анти-Мартингейл – еще одна разновидность системы. Принцип применения схож с классическим вариантом, когда каждая последующая ставка удваивается. Однако здесь применяется такое правило – увеличение ставки происходит в случае выигрыша, а не проигрыша по предыдущей сделке. Например – у вас депозит 1000$, и вы рискуете 1% в сделке – 10 долларами.

Применять такой подход стоит, прежде всего, тем, кто уже состоялся как трейдер – имеет свою рабочую стратегию и знает свою статистику торговли. То есть если у вас бывает несколько подряд прибыльных сделок – то почему бы не попробовать.

Позитивный мартингейл – этот вариант работы предполагает увеличивать размер ордера только три раза – если вы не смогли вывести ситуацию в плюс, то вам нужно вернуться к начальному размеру лота. Это связано прежде всего с целью не допустить катастрофических потерь на вашем счете, по простому – чтобы на безоткатном участке тренда вы не слили депозит. Подробнее эту методику разбирали тут – есть соответствующий калькулятор и учебное видео.

Давайте ещё тут затронем такой момент – как может увеличиваться размер лота при работе с мартингейлом.

Мартингейл в советниках

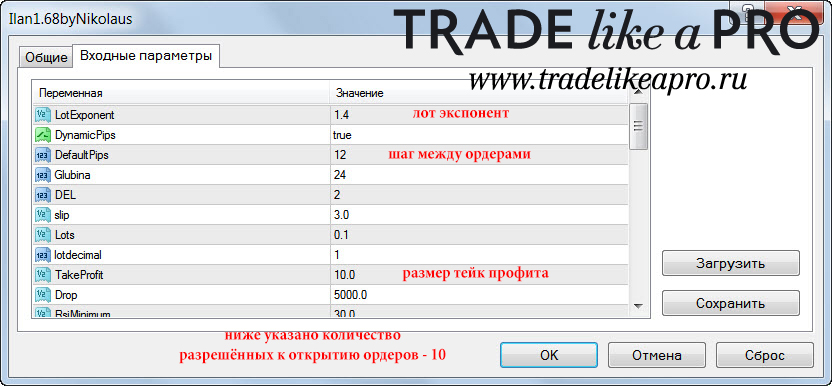

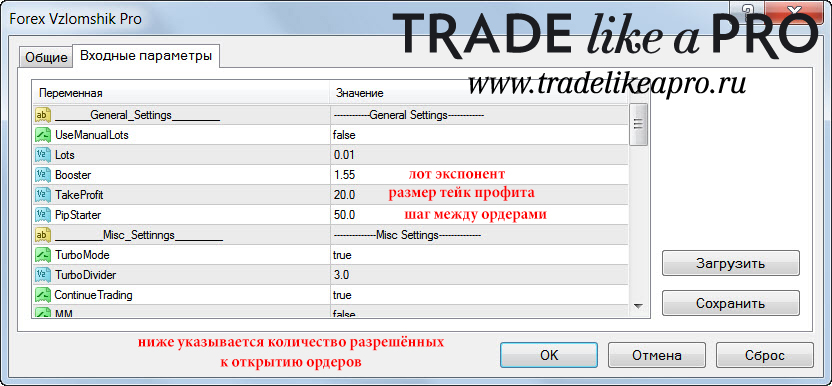

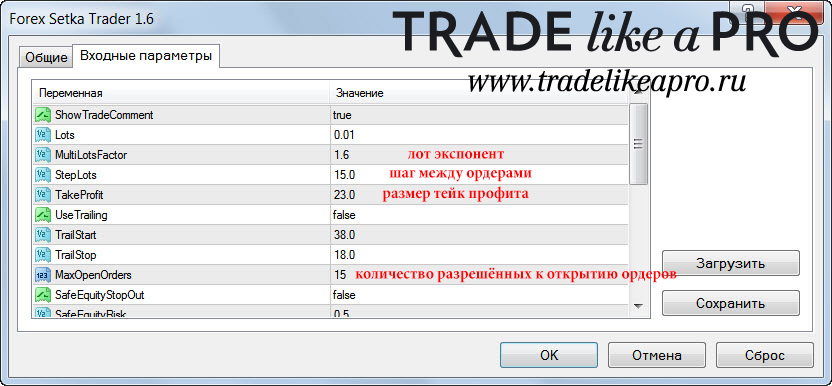

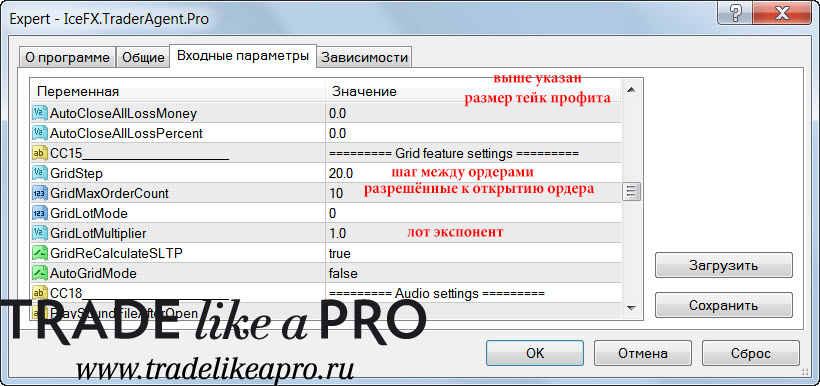

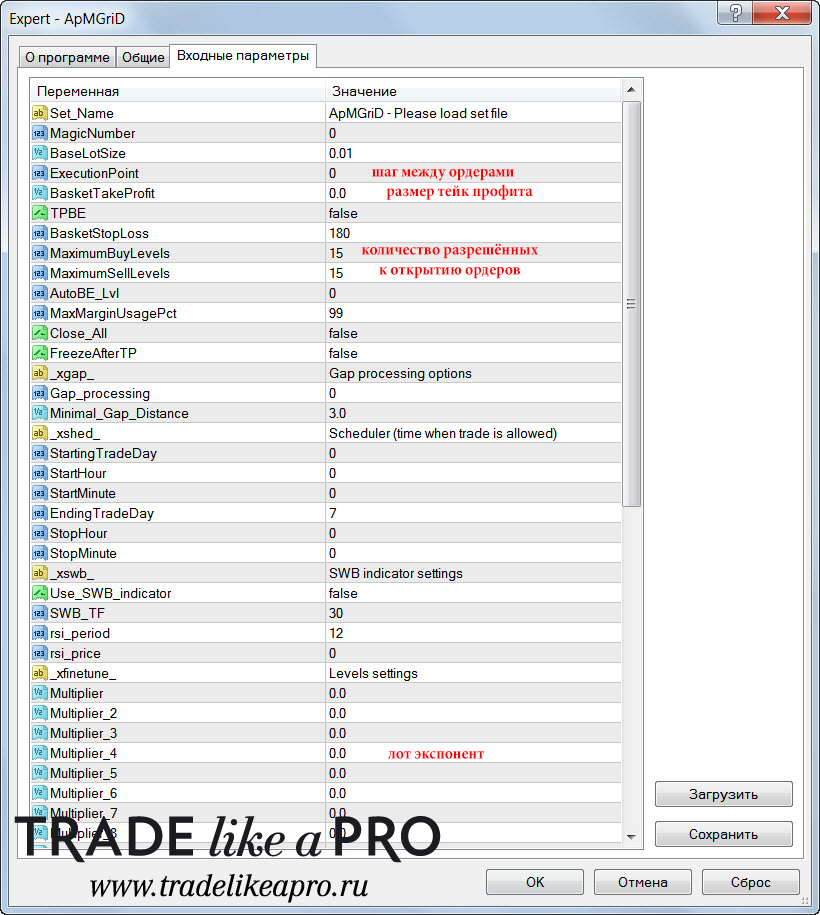

Мартингейл уже давно автоматизирован и в сети можно найти сотни и сотни роботов, использующих эту стратегию в работе. Более того – регулярно появляются все новые и новые мартингейл-советники. На трейдером жаргоне их называют мартышками (понятно почему). Во всем многообразии роботов и различных настройках для работы есть несколько параметров, которые одинаковы и представлены в каждом эксперте. Это множитель для увеличения лота в ордерах сетки, шаг меж ордерами, количество ордеров и размер тейк профита. Давайте ниже посмотрим – где эти настройки находятся в различных советниках:

Множитель для увеличения лота – в разных экспертах он может иметь свое обозначение – лот экспонент, мультилот и так далее. Суть этой циферки проста – в зависимости от её размера лот нового ордера сетки будет на неё умножен и будет больше. Если вы поставили множитель 2 (два) – то каждый новый ордер будет иметь лот в два раза больше предыдущего – 0.01, 0.02, 0.04, 0.08 и так далее. Если поставим 3, то будет 0.01, 0.03, 0.09 и так далее. Ну и так же, как уже упоминалось выше – в разных экспертах могут быть реализованы самые разнообразные алгоритмы по увеличению размера лота.

Количество ордеров – тоже принципиально важный параметр, регулируя его, вы решаете – сколько эксперту разрешено открыть ордеров для усреднения позиции, с тем, чтобы вывести её в итоге в плюс. Малое количество ордеров – и ваша сетка может надолго зависнуть в просадке, большое количество ордеров создаст повышенную нагрузку на депозит, что в итоге может привести к его потере. Выбор тут непрост. Как правило (в зависимости от настроек) разрешается 5-15 ордеров к открытию.

Шаг между ордерами – не менее важный параметр в мартышках. Шаг отвечает за то, через какое количество пунктов EA будет открывать новый ордер с увеличенным размером лота. В зависимости от инструмента и настроек шаг может быть от 10-15 до 50-100 пунктов.

Тейк профит – тоже немаловажный параметр, измеряется в пунктах. Тут есть интересный нюанс – так как открывается, как правило, несколько ордеров – в большинстве они имеют, как правило, одинаковое значение TP. С чем это связано – когда цена дойдёт до искомого значения – вся сетка ордеров будет закрыта – самые первые ордера с небольшими лотами в минус, а самые последние ордера с увеличенными лотами (согласно множителю лот экспонент) в плюс. Само значение тейка может варьироваться от 3 до 30 пунктов – тут уже зависит от советника, инструмента, задач в работе. Но цель любого советника, или вспомогательного бота, усредняющего ваш неудачный ордер – закрыть всю серию ордеров в суммарный плюс и увеличить ваш депозит.

Прочие настройки – все остальные настройки в советниках могут быть поделены на информационные (разного рода инфо панели с данными о спреде, количестве ордеров, суммарном объёме в лотах и так далее) – они, безусловно, полезны, но никак не повлияют на ход торгов; и вспомогательные (разного рода планировщики работы, алгоритмы по переменному шагу меж ордерами, запрет на строительство новых пирамид ордеров в конце недели и так далее) – эти установки призваны улучшить работу эксперта, минимизировать просадку, повысить, одним словом, живучесть советника при безоткатном тренде. Это все можно сравнить с дополнительными опциями в автомобиле – всякие гидроусилители руля, кондиционеры, помощники в парковке и так далее – ехать-то, по большому счету и без всего этого можно, но с доп. опциями ваша поездка будет более приятной и комфортной.

Как основные настройки мартышек влияют друг на друга?

При изменении одного из основных параметров в мартингейл советниках – автоматически поменяются и другие основные настройки – вне зависимости от вашего желания, если хотите – физику обмануть нельзя, так же, как и рынок. Ниже рассмотрим все на конкретных примерах. Если вы только начинаете работать с этим типом советников, я вам прямо рекомендую открыть несколько демо счетов и самостоятельно провести эксперименты с самыми разными (взаимно противоположными) настройками мартышек, чтобы на практике убедиться и понять, как и что там работает.

Лот экспонент. Увеличивая размер множителя до 2, 2.5, 3 – мы сокращаем дистанцию до тейк профита – тем проще и быстрее советник может закрыть сетку ордеров. Оборотная сторона медали – мы повышаем нагрузку на депозит – слишком много лотов, требующих залог и несущих просадку, когда рынок против вас будет двигаться. Если не произойдёт отката – советнику с ордерами с большой лотностью слиться будет проще. Уменьшив его – мы снижаем риски – но и до тейк профита дистанция увеличивается – в таком случае будет требоваться большое движение на рынке, чтобы вы получили прибыль. Рынок просто может столько пунктов не пройти и ваша сетка останется висеть до лучших времен.

Количество ордеров. Увеличив этот параметр, советник может опутать ордерами весь безоткатный тренд и при небольшом откате/коррекции он быстро закроет всю сетку ордеров в плюс. Но есть и обратная сторона – если не будет отката, а советник понаоткрывал много ордеров – слив депозита более вероятен. Уменьшив количество ордеров – мы можем обезопасить депозит, уменьшится просадка, но в самый неподходящий момент советнику не хватит одного (последнего в сетке) ордера с самым большим лотом – и он не сможет закрыть сеть ордеров в плюс – оставив висеть плавающий убыток на неопределённое время.

Шаг между ордерами. Если его увеличить – мы повысим устойчивость эксперта к безоткатным трендам и увеличим его живучесть, но и для закрытия сетки ордеров в плюс потребуется пройти больше пунктов до тейк профита, не зависимо от того, на сколько пунктов мы уменьшим значение TP в настройках. Если сделать шаг очень маленьким – то для закрытия сетки ордеров потребуется и небольшой откат. Однако, если его не произойдёт – советник откроет всю сетку ордеров и тренд продолжится дальше – слив депозита будет неминуем.

Размер тейк профита. Увеличив его – теоретически можно зарабатывать больше, однако цена может просто напросто не дойти до установленного уровня профита, откат закончится и продолжится тренд дальше, когда советник с большой сеткой ордеров – и вероятность слива возрастает. Если уменьшить этот параметр – размер профита так же уменьшится, но и закрываться сетки ордеров будут быстрее, при меньших откатах – что может снизить риски. Однако и доходность совы тоже будет меньше.Тут все индивидуально и надо проводить эксперименты и сравнивать – что может хорошо работать с одним советником, с другим, наоборот, будет мешать работе.

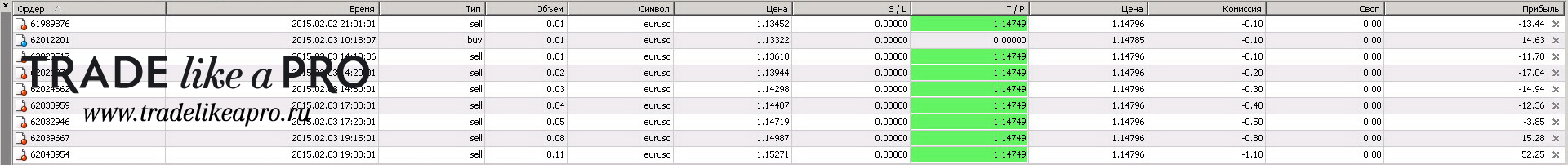

Обычно в мартышках тейк профит устанавливается одинаковый у всех ордеров сетки:

Что в итоге со всем этим делать? Если вы плохо представляете даже после тестов на демо счетах, то, по крайней мере – пользуйтесь теми сет файлами к экспертам, что идут с ними в комплекте. Естественно, не забываем все рекомендации разработчиков/авторов сетов – ставим бота на нужную валютную пару и таймфрейм. Так же у нас на сайте есть материал по работе с сет файлами советников – найти можно тут.

Другой путь – самостоятельное тестирование советника в различных программах, предназначенных для тестов ручных и автоматических стратегий. Ну и далее вытекает логичный вывод – испытание ваших настроек на демо/центовых счетах, на реальном рынке – со спредами, комиссией, проскальзываниями, обрывами связи и прочими прелестями. Это будет очень затратный путь – но и самый наилучший с точки зрения понимания работы советников и получения опыта. Тут не обойтись без знания компьютера, различных программ… Этот путь не для всех.

Как сливают депозиты при работе с мартингейлом

Какие бы ухищрения не применяли разработчики мартингейл советников, или как бы трейдеры не придумывали алгоритмы, делая мартингейл менее агрессивным – рано или поздно настанет момент, что с депозитом трейдеру придется расстаться. Рынок может устроить такой форс-мажор, такое безоткатное движение – чего ранее на истории либо не было, либо бывает раз в 10-20-30 лет (события вроде Brexit или отвязки франка от евро и так далее). В целом – слив депозита будет выглядеть одинаково, независимо от того, советник у вас будет, или вы будете усреднять свою неудачную сделку ботом-помощником, или самостоятельно повышать лот с каждым новым ордером.

Для примера мы посмотрим, как сольет депозит мартингейл советник, что был специально запущен с целью показать… слив депозита). Итак, открыт ECN счет на 150$ – что очень мало для работы мартышки – у нас задача «быстро» слиться. Перед коллапсом депо может наблюдаться такая картина:

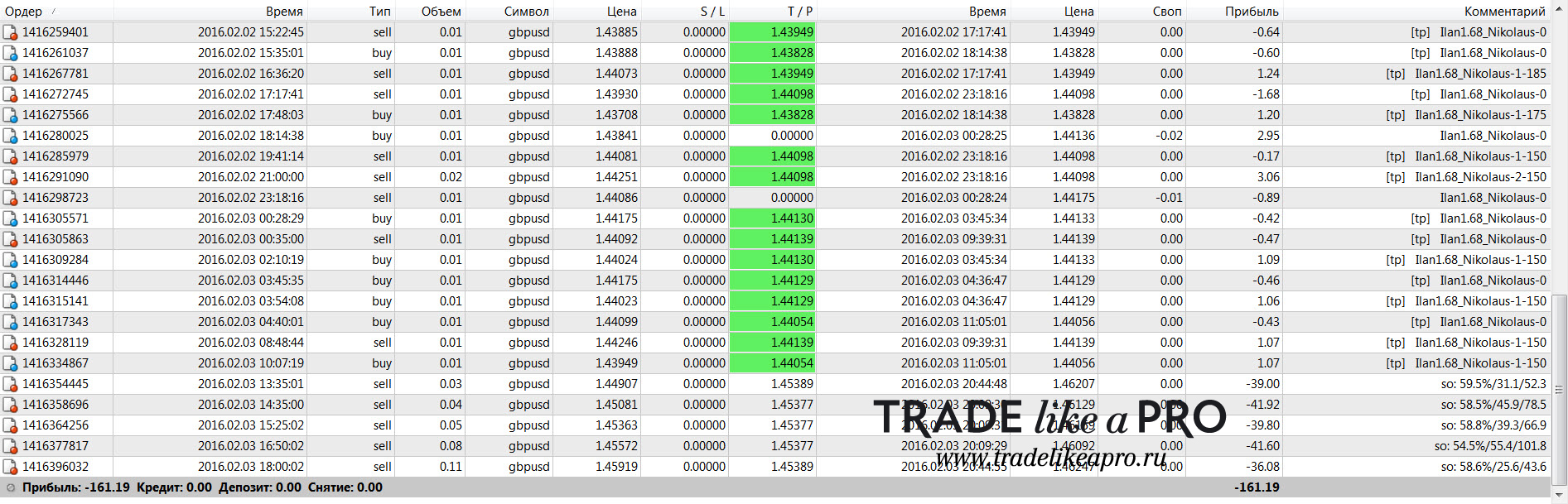

Когда все деньги исчерпаны, свободных средств нет – робот не может открывать новые ордера для дальнейшего усреднения и выхода из просадки, вместе с тем свободных средств на депозите нет – брокер начинает закрывать позиции с самой убыточной (так как брокер никогда не проиграет из-за ошибки трейдера и свои деньги, что он дает в залог трейдеру, согласно кредитному плечу, не даст в обиду). Вот последние сделки советника:

Советник пишет – что нет денег – у нас депозит слишком мал. Нет денег – вот так просто (можете ради эксперимента на депозите, скажем, 500$ попробовать открыться двумя лотами и у вас ничего не выйдет – брокер вам покажет сообщение – Недостаточно денег).

Как же выглядит слив депозита на графике?

Как избежать слива депозита, и можно ли его избежать вообще? Неплохо будет перед началом работы подсчитать все лоты всех ордеров сетки, учесть, сколько денег будет в залоге, если все ордера будет открыты; далее учесть просадку по каждому из ордеров. Когда это будет сделано – вы приблизительно будете знать – на сколько пунктов безоткатного движения будет рассчитана ваша сетка (ваши настройки советника); ну и потом посмотреть на волатильность того инструмента (например, тут), где вы собираетесь усредняться – а хватит ли вам этого. В помощь могут пригодиться эксель таблицы, если же вручную вам все считать лень – скачать готовые можно тут.

Можно еще попробовать такой вариант: поставили советника в начале месяца, к концу месяца смотрим когда просадка минимальная и закрываем все позиции с небольшим убытком но с прибылью за месяц. Начинается новый месяц – запускаем сову обратно. Т.е. делаем перезапуск ежемесячно. Это может помочь избежать многих глубоких просадок.

Плюсы и минусы мартингейла

Заключение

Ну что же, дамы и господа – в этой статье мы ещё раз познакомились с мартингейлом, историей его появления и применения в контексте рынка Forex. Всегда помните, что эта методика имеет свои нюансы в плане мани менеджмента, не стоит чрезмерно завышать лоты в погоне за прибылью и вас будет ждать успех.